- Дают ли ипотеку в декретном отпуске

- Может ли женщина взять ипотеку в декрете

- Как взять ипотеку в декрете

- Документы для оформления ипотеки

- Как получить одобрение по займу

- Рефинансирование ипотеки в декрете

- Ипотека для многодетной матери в декрете

- Ипотека в декретном отпуске под материнский капитал

- Как взять ипотеку в декрете без мужа

- Налоговый вычет по ипотеке в декрете

- Через сколько после декрета можно взять ипотеку

- Как получить ипотеку по двум документам

- Cодержание:

- Документы

- Условия

- Требования к заемщику

- Преимущества и недостатки

- Банки

- Сбербанк

- Банк «Дом.РФ»

- Альфа-банк

- Металлинвестбанк

- Как повысить шансы

Дают ли ипотеку в декретном отпуске

Когда будущие родители узнают о скором пополнении в семье, многие задумываются об улучшении текущих жилищных условий или покупке собственной квартиры, где будет достаточно места для всех. Если денег на новую недвижимость не хватает, граждане, как правило, обращаются в банк для оформления ипотеки.

Финансовые организации предлагают различные программы, помогающие молодым родителям купить жилье. Обычно за одобрением кредита обращается супруг. При этом нередки ситуации, когда оформлением документов приходится заниматься матери-одиночке или жене вместо мужа. Поэтому возникает законный вопрос: дают ли женщине ипотеку в декрете? Некоторые банки из-за риска потерять собственные деньги опасаются одобрять кредиты мамам с детьми. Рассмотрим, как можно взять ипотеку в декрете. Особенности получения одобрения по займу. Как провести рефинансирование, находясь в отпуске по рождению и уходу за ребенком. Как оформить кредит на недвижимость матери-одиночке и получить налоговый вычет.

Может ли женщина взять ипотеку в декрете

Согласно Федеральному закону 102-ФЗ «Об ипотеке (залоге недвижимости)» для беременных и женщин, находящихся в декретном отпуске, не существует препятствий получения жилищного кредита в банке. На практике же финансовые учреждения считают таких заемщиков наравне с безработными. Подобное отношение складывается на основании следующих причин:

Низкого уровня дохода. Женщины по уходу за 1 ребенком до 1,5 лет получают 40% от заработной платы по декретной ставке. При этом при рождении малыша расходы из семейного бюджета увеличиваются, что расцениваются сотрудниками банковского учреждения дополнительным обременением при выплате ипотеки.

Высоких рисков. Финансовые организации зарабатывают на процентах, которые выплачивает заемщик банку за использование заемных средств. При возникновении ситуации, когда женщина в декрете не сможет погашать ссуду, ипотечные специалисты могут обратиться в суд для материального взыскания. При этом закон запрещает лишать мать пособия по уходу за ребенком в счет уплаты долгов перед банком. Поэтому кредитные учреждения могут отказать в выдаче ипотеки из-за риска потерять выгоду от финансовой сделки.

Отсутствие гарантий. Как правило, женщина в декретном отпуске не имеет источников дополнительных доходов, кроме выплат, положенных по закону. Поэтому для банков данная категория граждан относится к ненадежным плательщикам.

Практика показывает и другие причины отказов в получении ипотеки в декрете – испорченная кредитная история, низкое доверие к созаемщикам или отсутствие поручителей по долговому обязательству. Способом повысить шансы одобрения по жилищному займу будет доказательство своей платежеспособности.

Как взять ипотеку в декрете

Перед подачей заявления на выдачу займа для покупки недвижимости требуется собрать необходимые справки и документы, которые подтвердят, что женщина, находясь в декретном отпуске, сможет вносить ежемесячные платежи. Повысить кредитный рейтинг помогут следующие действия:

Внесение первоначального взноса в размере свыше 50% от стоимости приобретаемой жилплощади.

Подтверждение подработки и дополнительного заработка.

Внесение родительского жилья в счет залога по ипотеке.

Если женщина, находящаяся в декретном отпуске, состоит в законном браке, то ее муж при оформлении финансовой сделки по умолчанию становится созаемщиком. В том случае, если молодая мама кроме социальных выплат не имеет дополнительного дохода, то для получения ипотеки привлекают поручителей из числа родственников, близких и друзей. Финансовое учреждение предъявляет к созаемщикам те же требования, что и к основному плательщику:

хорошая кредитная история;

отсутствие иждивенцев на обеспечении;

подтверждение дохода через справку 2-НДФЛ или по форме банка;

отсутствие просрочек по другим долговым обязательствам.

Поручители выступают гарантами того, что заемщик, в частности, женщина в декрете, будет исправно платить ежемесячные начисления по ипотеке. При наличии у созаемщиков высокого стабильного дохода повышается вероятность одобрения жилищного кредита.

Если ипотеку оформляет муж, у которого жена в декретном отпуске, то основанием для расчета является финансовое состояние супруга. В данном случае доходы женщины не будут учитываться. Она остается созаемщиком и несет одинаковую кредитную ответственность перед банком.

Документы для оформления ипотеки

Чтобы узнать, одобрит ли банк кредит на жилье женщине в декретном отпуске, необходимо собрать и предоставить следующие документы:

паспорт гражданина РФ;

трудовую книжку или выписку из ПФР, которая подтверждает занятость;

справку об основных и дополнительных доходах;

договор на строительство жилого дома или покупку готового жилья.

При расчете суммы ипотечного кредита учитываются траты, которые относятся к содержанию детей и выплатам по другим финансовым обязательствам. При недостатке материального обеспечения вероятность отказа повышается.

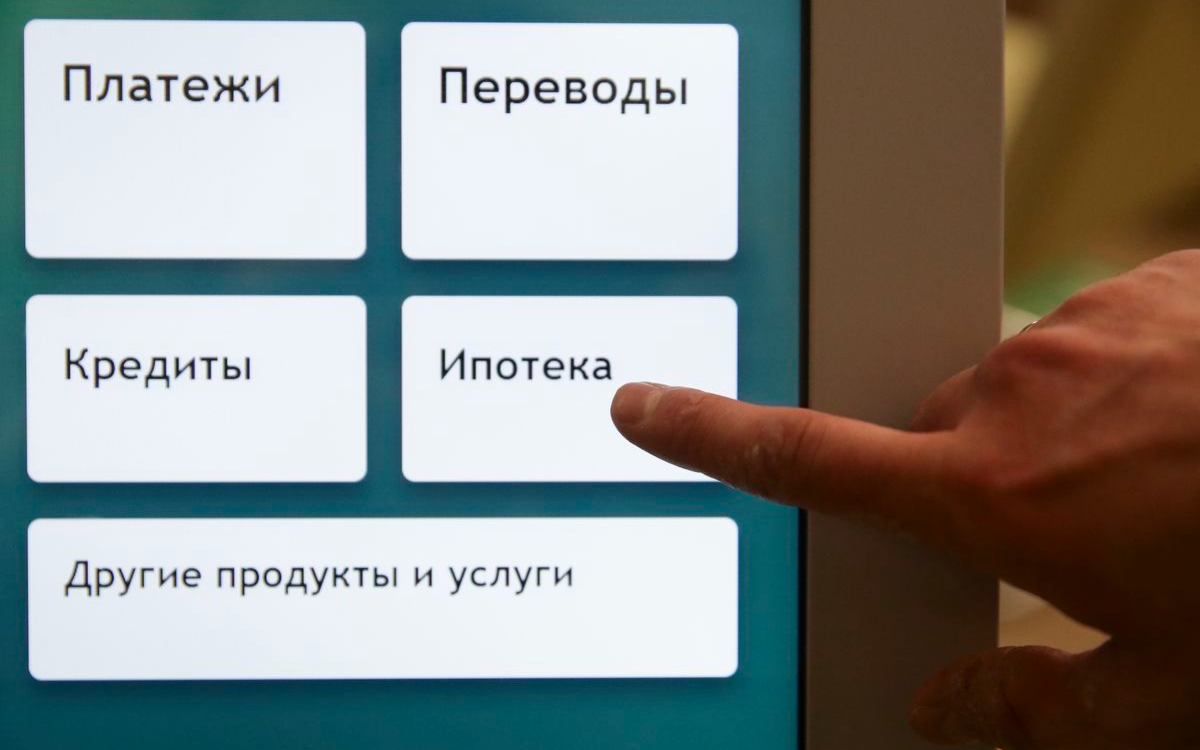

Как получить одобрение по займу

Перед тем как выбрать банки, которые дают ипотеку женщине во время декретного отпуска, оцените условия программ: величину процентной ставки, размер первоначального взноса, можно ли досрочно погасить или рефинансировать кредит. Финансовые учреждения предлагают различные варианты жилищного займа. Например, в «Росбанк Дом» можно оформить кредит по программе «Семейная ипотека» с минимальным размером процентной ставки от 3,5% на приобретение как готового, так и строящегося жилья. Взять целевой заем может как отец, так и мать, у которых родился первый и\или последующий ребенок в период с 01.01.2018 по 31.12.2022 включительно.

Заявку на получение кредита следует направить в выбранное финансовое учреждение. После предварительного одобрения и выбора условий сотрудничества подготовленный пакет документов отправляют персональному менеджеру. Доступен также вариант передачи бумаг в электронном виде в личном кабинете на сайте банка. После выдачи финального решения и подбора объекта недвижимости проводится финансовая сделка.

Будущей маме не стоит пытаться обманывать банк, скрывая беременность и преувеличивая собственные доходы. Для получения ипотеки матери в декрете потребуется представить официальные документы, подтверждающие заявленные данные. Любое скрытие правдивых фактов может расцениваться как попытка обмануть кредитора, что приводит к расторжению договора.

Рефинансирование ипотеки в декрете

Нередки ситуации, когда женщина взяла ипотеку и через несколько лет ушла в декретный отпуск. Если после рождения ребенка для семьи стало сложно платить ежемесячный взнос, то решением сложившейся проблемы будет подача заявления на рефинансирование.

Женщине, которая уже находится в декрете, придется заново собирать документы и подтверждать свою платежеспособность. Если кредитное учреждение, где был выдан заем, не имело претензий по выплатам, то есть вероятность получения одобрения на рефинансирование в том же банке. Поэтому для снижения ежемесячного платежа или отсрочки на время декретного отпуска рекомендуется подать заявку на изменение условий кредита. В случае если в прежнем банке отказали в реструктуризации долга, то стоит поискать другое финансовое учреждение.

Ипотека для многодетной матери в декрете

Многодетные семьи могут получить кредит по сниженной процентной ставке под 6% годовых по программе «Семейная ипотека» и субсидию на выплату части долга. По госпрограмме можно рассчитывать на сумму 450 тысяч рублей. Денежные средства в виде субсидии предоставляется многодетной матери или отцу однократно. Если на момент получения денег остаток основного долга по ипотеке остается больше суммы компенсации, то государство выплатит только 450 тысяч. Если меньше, то оставшаяся часть сгорит или пойдет на погашение процентов по кредиту.

Ипотека в декретном отпуске под материнский капитал

Женщина в декрете имеет право оформить жилищный кредит, где в качестве первого взноса будет учитываться сертификат на маткапитал. Заявка на одобрение рассматривается банком на общих основаниях. Решение, дадут ли ипотеку матери при наличии материнского капитала, зависит от подтверждения материального положения. Если женщина во время декрета имеет доход от предпринимательской деятельности, налоговые вычеты, получает проценты по вкладам и другие социальные выплаты, то вероятность выдачи кредита повышается.

Как взять ипотеку в декрете без мужа

Мать-одиночка может рассчитывать на получение заемных денежных средств на покупку квартиры или расширение текущей жилплощади. Но при низкой платежеспособности и отсутствии поручителей банки чаще всего отказывают в выдаче положительного решения по ипотечному кредиту.

Независимо от социального статуса мама, которая воспитывает детей без мужа, может взять заем с первоначальным взносом в виде материнского капитала, участвовать в программе льготной или семейной ипотеки с господдержкой. При этом следует подтвердить уровень дохода, достаточный для содержания ребенка и ежемесячных платежей по ссуде.

Налоговый вычет по ипотеке в декрете

При покупке квартиры во время отпуска по рождению и уходу за ребенком женщина может получить возврат процентов по ипотечному кредиту. Для этого должно выполняется одно из условий:

На момент приобретения недвижимости женщина работала и в ушла декрет в течение года.

Она официально сдает жилплощадь в аренду.

Оформила статус ИП и платит налоги.

Получить налоговый вычет без дополнительных проблем можно после того, как женщина выйдет на работу. Также вернуть деньги с покупки квартиры и по процентам может супруг, если у него есть официальное трудоустройство.

Через сколько после декрета можно взять ипотеку

Согласно российскому законодательству, декретный отпуск включается в общий трудовой стаж. Поэтому женщина, которая вышла на постоянное место работы, может сразу подать заявку на рассмотрение ипотеки.

На практике же каждое банковское учреждение руководствуется собственным регламентом при рассмотрении решения по выдаче займа на покупку недвижимости. В отношении женщины, которая только вышла из декрета, кредитор может потребовать, чтобы с момента начисления первой заработной платы прошло от 3 до 6 месяцев. Каждое решение рассматривается в индивидуальном порядке. Поэтому перед тем, как решить брать ли ипотеку, будучи в декрете, рекомендуется оценить собственное материальное положение и возможность погашать кредит на протяжении всего периода выплаты долга.

Источник

Как получить ипотеку по двум документам

Когда потенциальный заемщик не может подтвердить доходы стандартной справкой и копией трудовой книжки, у него есть возможность получить ипотеку по двум документам. Жилищный кредит при таких условиях банки предоставляют как на новостройки, так и на вторичку. Как правило, ипотеку по двум документам выдают по более высокой процентной ставке и с бóльшим первоначальным взносом.

Вместе с экспертами рассказываем, как и на каких условиях можно получить ипотеку по двум документам.

Cодержание:

Документы

Оба необходимых документа, прилагаемых к заявке, подтверждают личность клиента:

- первый — паспорт гражданина России;

- второй — дополнительное подтверждение личности (обычно — СНИЛС).

В некоторых банках вместо СНИЛС можно предоставить водительское удостоверение, удостоверение личности военнослужащего или сотрудника федеральных органов власти, военный билет или загранпаспорт. Иногда требуются дополнительные документы.

«Помимо двух документов, во всех случаях заемщик заполняет анкету, в которой указывает свой доход, свои данные, данные организации, в которой трудится, и т. д., и банк проверяет отчисления в Налоговую службу, данные о заемщике в бюро кредитных историй, информацию в Сети (в том числе и в соцсетях), некоторые банки звонят работодателю для уточнения информации о месте работы и доходе заемщика», — рассказала глава юридического бюро «Сделки с недвижимостью» Альфия Митрошина.

Условия

Для ипотеки без подтверждения дохода в банках нередко действует более высокая ставка — по данным компании Frank RG, в среднем она выше на 0,5 п.п. В Сбербанке общая процентная ставка жилищного кредита по двум документам увеличивается в среднем на 0,6 п.п. В Альфа-банке и ВТБ ставка не повышается. Однако все зависит от программы, по который заемщик берет кредит.

Также при ипотеке по двум документам зачастую увеличивается сумма первоначального взноса. В ВТБ для любого варианта ипотеки сумма первоначального взноса сейчас составляет не менее 20% от стоимости недвижимости. В Сбербанке и Альфа-банке процент первоначального взноса при ипотеке без подтверждения дохода также не изменяется.

В ряде случаев действуют особые условия по сумме кредита. Например, в ВТБ максимальная сумма сокращается в два раза — с 60 млн до 30 млн руб. В Альфа-банке и Сбербанке сумма кредита не отличается в зависимости от того, какой вариант ипотеки выбрать.

«Как правило, банки, предоставляющие ипотеку по двум документам, не принимают в качестве первоначального взноса материнский капитал, но при этом погасить часть долга по ипотечному кредиту после оформления залога можно смело, так как ограничений по этому пункту у кредитных организаций обычно нет», — рассказала Митрошина.

Требования к заемщику

Требования к заемщику также обычно более серьезные в сравнении с получением ипотеки с подтверждением дохода. В Сбербанке ипотека иностранцам не предоставляется в принципе, поэтому действуют другие дополнительные требования — заемщик на момент возврата кредита по договору должен быть не старше 65 лет, тогда как при ипотеке по общим правилам — не старше 75 лет.

Отличаются также требования к стажу работы. Так, в Сбербанке требуемый стаж увеличивается в два раза — с трех месяцев до шести. При этом добавляется необходимость работы не менее одного года за последние пять лет. В ВТБ нет требований по трудоустройству и стажу, тогда как по общим правилам требуется место работы на территории России или (только для граждан РФ) в филиалах транснациональных компаний за рубежом. В Альфа-банке особые требования к заемщикам при оформлении ипотеки по двум документам отсутствуют, перечислил юрист КА «Юков и партнеры» Илья Бахилин.

Преимущества и недостатки

Главным недостатком ипотеки по двум документам является то, что процентная ставка в большинстве банков будет выше, а сумма первоначального взноса существенно больше, чем при стандартных условиях, говорит председатель коллегии адвокатов «Сулим и партнеры» Ольга Сулим. Она отметила, что в некоторых банках возможно уменьшение максимальной суммы и срока, на который вы можете получить кредит, соответственно, увеличивается сумма ежемесячного платежа.

Также шансы получить отказ по ипотеке по документам выше, чем обычно, рассказал Илья Бахилин. Особенно это касается заемщиков, у которых есть даже небольшие проблемы с качеством кредитной истории. «Если заемщик не может подтвердить свои доходы, значение качества его кредитной истории возрастает. В первые месяцы 2021 года доля отказов по всем заявкам на предоставление ипотеки растет. Прежде всего, это следствие реализации программы льготной ипотеки, а также общего снижения ставки по рынку, приведшее к росту популярности жилищного кредитования, а значит, и увеличению общего количества заявок на ипотеку», — подтвердил директор по маркетингу Национального бюро кредитных историй Алексей Волков.

При этом в последние месяцы на ипотечные кредиты стали претендовать заемщики не очень высокого кредитного качества со сравнительно низким значением персонального кредитного рейтинга. Банки сохраняют низкий аппетит к риску и не склонны одобрять заявки граждан с низким персональным кредитным рейтингом, что, в свою очередь, снижает и общий уровень одобрения ипотеки, резюмировал Волков.

Основным преимуществом ипотеки без подтверждения дохода является экономия времени, уточнила Ольга Сулим. Она подчеркнула, что заемщикам не нужно тратить время на сбор объемного пакета бумаг, заявки при таких условиях чаще всего банки подтверждают быстрее. «Ипотека по двум документам выгодна, если у вас на руках уже есть половина стоимости квартиры, — тогда ставка и сроки не станут проблемой. К тому же такие условия спасают тех, чей офис находится за границей, или неофициально трудоустроенных граждан», — рассказала юрист.

Банки

Какой же все-таки будет процентная ставка и условия — нужно узнавать у конкретного банка, так как данные разнятся и зависят от личной ситуации каждого заемщика. В 2021 году ипотеку по двум документам можно получить, например, в следующих кредитных организациях:

- Сбербанк;

- ВТБ;

- Альфа-банк;

- банк «Дом.РФ»;

- банк «Открытие»;

- банк «Уралсиб»;

- Россельхозбанк;

- Металлинвестбанк.

Рассмотрим условия и программы в некоторых из них:

Сбербанк

- Максимальная сумма кредита для объектов Москвы и Санкт-Петербурга — 15 млн руб., для остальных городов — 8 млн руб.

- Минимальная сумма кредита — от 300 тыс. руб.

- Минимальный первоначальный взнос — 30% (при покупке залогового объекта — 50%).

- Срок кредита — до 30 лет.

- Кредит предоставляется по месту регистрации заемщика или недвижимости.

- Возраст созаемщиков, которые не подтверждают доход, должен быть от 21 до 65 лет на дату погашения кредита.

- Из документов потребуется предоставить паспорт гражданина РФ, а также один из нижеперечисленных документов: водительское удостоверение, СНИЛС, удостоверение личности военнослужащего, удостоверение личности сотрудника федеральных органов власти, военный билет или загранпаспорт.

- Минимальная сумма кредита — 500 тыс. руб.

- Максимальная сумма сумма кредита — 30 млн руб.

- Минимальный первоначальный взнос — 20%.

- При первоначальном взносе более 50% от стоимости квартиры ставка по кредиту снижается до минимального значения 7,4% годовых.

- Предложение позволяет оформить ипотеку в рамках программы «Больше метров — ниже ставка» на готовый объект, квартиру на первичном или вторичном рынке недвижимости площадью от 100 кв. м по ставке от 7,6%. Кроме того, воспользоваться программой могут и заемщики, получающие ипотеку в рамках госсубсидирования: ставка по программе «Ипотека с господдержкой 2020» — 6,1%, для семей с детьми — 5%, по программе «Дальневосточная ипотека» — 1%.

- Для получения ипотеки по двум документам в ВТБ необходимо предоставить паспорт гражданина РФ, а также на выбор — СНИЛС (свидетельство о пенсионном страховании) или ИНН (индивидуальный номер налогоплательщика) для лиц, которые в соответствии с законодательством РФ не обязаны иметь СНИЛС (например, военнослужащие).

Банк «Дом.РФ»

- Минимальная сумма кредита — 500 тыс. руб.

- Максимальная сумма кредита — 50 млн руб.

- Минимальный первоначальный взнос — 35%.

- Возраст заемщика — от 21 до 65 лет.

- Кредит по двум документам в рамках программы «Семейная ипотека» можно получить по ставке от 4,7%, по льготной ипотеке на новостройки — от 5,7%, по программе «Сельская ипотека» — от 2,3%, рефинансировать взятую в другом банке ипотеку — от 7,2%, оформить кредит на покупку готового жилья — от 7,3%. Использование материнского капитала без подтверждения дохода не предусмотрено.

- Для получения ипотеки необходимо предоставить паспорт и второй удостоверяющий личность документ, например СНИЛС, водительское удостоверение, загранпаспорт или военный билет.

Альфа-банк

- Минимальная сумма кредита — 600 тыс. руб.

- Максимальная сумма кредита — 50 млн руб.

- Минимальный первоначальный взнос — от 10%.

- Срок кредитования — до 30 лет.

- Процентная ставка зависит от суммы кредита.

- При использовании программы по двум документам банк повышает базовую ставку по программе на 0,5%.

- Помимо паспорта и еще одного документа на выбор, в «Альфа-банке» для мужчин призывного возраста необходимо предоставить военный билет.

Металлинвестбанк

- Максимальная сумма в Москве — 25 млн руб.

- Максимальная сумма в регионах — 12 млн руб.

- Минимальный первоначальный взнос — от 10%.

- Процентная ставка — от 8,1%.

- При минимальном первоначальном взносе процентная ставка по кредиту увеличивается на 1%.

- При первоначальном взносе от 30% процентная ставка не увеличивается.

- Максимальный срок кредитования — до 30 лет.

Как повысить шансы

Банки, прежде чем выдать ипотечный кредит, ищут все слабые места заемщика. «Поводом для отказа может стать наличие просрочек за последние десять лет. Проверяются даже социальные сети — вдруг на вашей странице есть сомнительные репосты (о возможных махинациях с финансами или о том, как обмануть банк)», — рассказала юрист Ольга Сулим. По ее словам, чтобы повысить шансы на одобрение:

- Первым делом убедитесь, что вы подходите по возрасту (есть 21 год).

- Расплатитесь по всем имеющимся долгам и штрафам.

- Просмотрите свои социальные сети, чтобы не было никакой подозрительной информации.

- Накопите необходимый первоначальный взнос.

- Внимательно заполните все документы (правильно написанные Ф. И. О., контактный телефон и так далее).

- Не сообщайте недостоверные и ложные сведения.

- Не стоит подавать заявку только в один банк, рассматривайте сразу несколько — это сэкономит время и силы.

- Привлеките созаемщика с хорошим официальным доходом.

- Используйте для залога имеющееся имущество, например автомобиль.

- Подтвердите дополнительные источники заработка — пособия, дивиденды, доход от сдачи недвижимости.

«Перед подачей заявки стоит внимательно ознакомиться со своей кредитной историей, чтобы целенаправленно поработать над повышением персонального кредитного рейтинга. Затем надо собрать как можно больше косвенных документов, подтверждающих доходы и расходы, это могут быть справки о движении средств на банковских счетах, крупных депозитах. Важно и наличие собственности, которая может послужить дополнительным обеспечением (недвижимость или автомобиль). Также имеет смысл подчистить от нежелательного контента страницы в социальных сетях — некоторые банки обращают на них внимание перед принятием решения», — посоветовал глава НБКИ.

Источник