- Можно ли открыть ИИС официально не работая, самозанятому, студенту, пенсионеру

- Нужен ли ИИС, если нет официальной работы

- Как можно получить выгоду от ИИС студенту

- Может ли пригодится ИИС в декрете

- Выгодно ли открывать ИИС пенсионерам

- Зачем нужен ИИС самозанятым

- ИИС для безработных: польза или вымысел

- Выгодно ли открывать ИИС пенсионерам, безработным или студентам

- Льготы от ИИС

- Возврат 13% или ИИС типа А

- Освобождение от налогов или ИИС типа Б

- Резюмируя

- Подводные камни ИИС: с чем может столкнуться начинающий инвестор

- Три года, и ни секундой меньше

- ИИС. One love

- Без страховки

- Тип вычета на переправе не меняют

- Рубли и никакой валюты

Можно ли открыть ИИС официально не работая, самозанятому, студенту, пенсионеру

Индивидуальный инвестиционный счет (ИИС) представляет собой депозит, на котором размещаются личные средства вкладчика для покупки и продажи ценных бумаг с целью получения активного или пассивного дохода. Многие ценят его благодаря возможности получения вычета. Причем этим правом обладают не только официально трудоустроенные, но и безработные граждане, пенсионеры, студенты и самозанятые. К тому же благодаря правильно выбранной стратегии прибыль от инвестирования будет постоянно увеличиваться.

Нужен ли ИИС, если нет официальной работы

Один из главных вопросов, связанных со счетом – можно ли открыть ИИС официально не работая. Да, такая возможность существует: счет может оформить любой совершеннолетний дееспособный гражданин России или другой страны.

Одно из преимуществ такого депозита – возможность получения вычета (любого на выбор):

- По типу А – в размере 13% от ежегодных взносов (выплачиваются за счет НДФЛ 13%, ранее удержанных с зарплаты). Например, за год вкладчик внес 200 тыс., а за тот же период с его зарплаты удержали 25 тыс. Тогда он может получить 13% от 200 тыс., но не более удержанной суммы. Следовательно, весь удержанный НДФЛ в размере 25 тыс. ему вернут.

- По типу В – полное освобождение от уплаты НДФЛ 13% на доход, полученный от инвестирования. Например, вкладчик за 3 года получил чистый доход 200 тыс. По общему правилу он должен уплатить 13%, т.е. 26 тыс. Однако благодаря льготе от государства он освобождается от этой обязанности и получает на руки всю сумму.

Важно понимать, что для оформления любого из вычетов необходимо выполнить единственное условие – не закрывать вклад по крайней мере в течение 3 лет. Причем ИИС для неработающих не дает возможности получить вычет по типу А, поскольку они не имеют официального дохода. Вместе с тем они вправе оформить вычет по типу В.

Как можно получить выгоду от ИИС студенту

Студенты, как правило, не имеют официальной работы, хотя они не относятся к безработным, поскольку проходят обучение в среднем или высшем профессиональном учебном заведении. Однако даже если нет официальной работы, ИИС открыть выгодно по нескольким причинам:

- Это возможность заработать благодаря инвестированию в акции и другие ценные бумаги. Обучение длится 4-5 лет и более, поэтому даже за это время можно накопить определенную сумму, которая как раз пригодится на период трудоустройства после окончания вуза.

- Определенный доход можно получать даже ничего не делая – например, передав средства со счета в доверительное управление. Опять же за несколько лет может накопиться ощутимая сумма.

- Если ИИС существует более 3 лет, с него можно получить вычет – либо по 13% за счет ежегодно вносимой суммы (до 400 тыс.), либо на полученный за все эти годы доход. После обучения студенты могут найти официальную работу, за счет чего и получить компенсацию по ранее удержанному НДФЛ. Либо дождаться 3 года и вывести доходы, которые уже не будут облагаться этим налогом.

- Наконец, благодаря открытому инвестиционному счету студенты могут значительно повысить свою финансовую грамотность и получить знания не в теории, а на практике. Это актуально для всех учащихся, вне зависимости от выбранного профиля – экономический, технический, медицинский и другие.

Таким образом, если открыть счет, например, на 1-2 курсе обучения, то к моменту окончания вуза, колледжа или техникума у выпускника будет определенный запас денег, который никогда не помешает. А поскольку ИИС уже будет существовать больше 3 лет, держатель может самостоятельно выбрать, какой тип вычета ему выгоднее получить – А или B.

Выбрать тип вычета можно только один раз. В дальнейшем вкладчик может использовать только его. Для изменения решения можно закрыть счет и затем открыть новый – тогда опять появляется право выбора удобного вычета.

Может ли пригодится ИИС в декрете

Декрет длится минимум 1,5 года, причем в некоторых случаях женщины получают пособие до 3 лет. Также не исключено, что за это время удастся родить второго ребенка и получить еще один отпуск. Многие матери начинают искать дополнительный источник дохода, рассматривая в первую очередь работу на дому. Однако зачастую она не приносит ощутимых денег, отнимает время и силы. К тому же не исключается риск столкнуться с мошенниками.

Даже если нет времени разбираться с тонкостями биржевой торговли, можно получить гарантированный доход по государственным облигациям ОФЗ, который в настоящий момент выше даже выгодных банковских вкладов (порядка 7,5% годовых).

Выгодно ли открывать ИИС пенсионерам

Пенсионеры могут работать официально либо являться неработающими гражданами. Если в первом случае они получают дополнительный доход к пенсии, то во втором – зачастую сталкиваются с серьезными материальными трудностями. Обычно они пытаются получить дополнительные деньги за счет личного хозяйства или подработки.

Но в отличие от работы инвестиционный счет не отнимает столько времени и сил. Фактически это самый простой способ получать деньги с минимальными трудозатратами. Он с высокой вероятностью может принести ощутимую прибыль, поскольку:

- Работающие пенсионеры могут получить вычет типа А (за счет НДФЛ, удержанного с зарплаты), если они ежегодно вкладывают на ИИС любую сумму до 400 тыс. руб.

- Неработающие пенсионеры (или те, кто подрабатывает без официального трудоустройства) вправе получить вычет на доходы от инвестирования по типу В (если депозит просуществует 3 года и более). Т.е. они полностью освобождаются от уплаты НДФЛ на полученные доходы.

- Если хорошо освоить навыки инвестора, можно постоянно расширять свой портфель, приобретая новые акции и облигации, в том числе государственные ОФЗ, которые гарантируют доход. Поэтому в перспективе можно выйти на стабильную доплату к пенсии, которая со временем будет все более ощутимой.

Важно понимать, что ИИС и прибыль от него можно передать по наследству – как по родству, так и по завещанию. Но передается не сам счета, а сумма, накопившаяся на нем. Т.е. счет закрывается, а наследники получают деньги.

Если прежний владелец не получил вычет по счету, наследники также лишаются этого права. С другой стороны, они не оплачивают НДФЛ на полученную сумму, поскольку она относится к наследственной массе, не являясь при этом доходом.

Зачем нужен ИИС самозанятым

Самозанятые представляют собой категорию граждан, которые работаю сами на себя, занимаясь предпринимательской деятельностью. При этом в отличие от ИП они не имеют ни одного наемного работника, а их ежегодный доход не превышает 2,4 млн. руб. Однако реальная прибыль большинства значительно меньше.

К тому же самозанятые не имеют привычного социального пакета в виде компенсации больничного, отпускных и зачета стажа для будущей пенсии. Поэтому они должны самостоятельно формировать свою подушку безопасности, а также позаботиться о будущей пенсии (минимальный годовой взнос в ПФ должен быть почти 30 тыс. руб.).

Поэтому им можно рекомендовать открывать ИИС, поскольку:

- Это источник дополнительной прибыли от инвестирования.

- Нет необходимости оплачивать НДФЛ на полученный доход, если депозит просуществовал более 3 лет (вычет типа В).

- Это возможность получить дополнительные навыки и развиваться одновременно в нескольких сферах, чтобы получать прибыль из разных источников.

Вместе с тем у самозанятых нет возможности получать вычет со взносов по типу А. Дело в том, что с них не удерживается НДФЛ – вместо него они уплачивают налог на профессиональную деятельность.

Налог на профессиональную деятельность вводится повсеместно с 1 июля 2020 года. Он составляет 4% от прибыли, если услуга оказана физическим лицам, и 6%, если услуга оказана юридическим лицам или ИП. Налоги оплачиваются самозанятыми самостоятельно, через бесплатное приложение «Мой налог».

ИИС для безработных: польза или вымысел

ИИС без официального трудоустройства может открыть любой желающий – безработный, студент, пенсионер, самозанятые. Причем необязательно даже стоять на учете на бирже труда: граждане могут получать «серую» зарплату и вместе с тем оформить депозит для инвестирования.

Он даст определенную материальную выгоду, поскольку: можно получать доход:

- от инвестирования;

- от передачи денег в доверительное управление;

- благодаря вычету по типу В.

Таким образом, депозит, открытый 3 года и более, действительно может оказаться полезным. Безработные, самозанятые и пенсионеры остаются экономически уязвимой категорией. Поэтому для них очень важно иметь источник дополнительных денег. И инвестиционный счет в этом смысле станет хорошим подспорьем, а также первым опытом получения дополнительного образования.

Источник

Выгодно ли открывать ИИС пенсионерам, безработным или студентам

Я пенсионер (неработающий, студент). Есть ли смысл открывать ИИС? И если есть, то какие выгоды я смогу получить?

Открыть ИИС может любой человек. А вот стоит ли это делать? Будем разбираться.

Льготы от ИИС

При открытии индивидуального инвестиционного счета государство предлагает выбрать одну из двух налоговых льгот

- Возврат 13% от суммы пополнения счета.

- Освобождение от налогов на прибыль. Полученной на ИИС. За исключением дивидендов.

И что же выбрать человеку без официального дохода?

Возврат 13% или ИИС типа А

Нужно понимать, что государство дарит 13% не просто так. А компенсирует (возвращает) ранее уплаченные физ. лицом налоги (НДФЛ).

И если налогов нет, то и возвращать нечего.

Для людей без официальных (налогооблагаемых) доходов ИИС типа А не дает никаких привилегий.

Но . можно подумать и открыть ИИС на перспективу.

Безработный может со временем стать официально трудоустроенным. Начать платить налоги, которые можно будет вернуть через ИИС.

Плата за открытие индивидуального счета не берется. Расходы на содержание ИИС, можно свести к нулю (при выборе правильного брокера). В тоже время, будет идти отсчет срока жизни ИИС (с момента заключения договора). И в будущем, возможно даже не придется морозить деньги на 3 года.

Открыл пустой ИИС до лучших времен. Если появились официальные доходы, можно будет пополнять счет.

Причем именно на нужную сумму. В конце года можно примерно прикинуть свой доход. И сколько налогов удержано.

И точно знать, какую минимальную сумму можно «залить» на ИИС, чтобы полностью вернуть все налоги.

Второй вариант возврата налогов — это отдельный брокерский счет. Если по нему есть прибыль, то она облагается налогом. Снова как НДФЛ. И как раз эту сумму можно будет вернуть с помощью ИИС.

Получили в один год прибыль по обычному счету. Закидываем на ИИС эквивалент этой прибыли. И получаем гарантированный вычет.

Нет доходов — ИИС в этом году можно не пополнять.

Если нет (и не предвидится) никаких официальных налогооблагаемых доходов, то открывать ИИС типа А не вижу смысла. От слова совсем.

Освобождение от налогов или ИИС типа Б

Ок. Тогда остается второй вариант ИИС.

Стоит ли его открывать пенсионерам и неработающим гражданам?

Чтобы понять, нужно ответить для себя на следующий вопрос.

А к какому типу вы себя относите? Кто вы? Спекулянт (трейдер, краткосрочный игрок) или долгосрочный инвестор?

Если вы играете на изменении котировок, время держания бумаг менее 1-2 лет, то открытие ИИС будет вам полезно (и выгодно). Вся полученная прибыль будет ваша до последней копейки (без уплаты налогов).

Для долгосрочных инвесторов выгода от ИИС под большим вопросом.

Смотрите. У нас уже есть закон, освобождающий долгосрочных инвесторов от налога на прибыль. Владейте бумагами (акции, облигации, ETF) более 3-х лет и получайте налоговый вычет в 3 миллиона за каждый год.

И это на обычном брокерском счете. То есть, даже ИИС открывать не обязательно.

Получаем те же льготы (освобождение от налога на прибыль), только без минимальной заморозки средств на ИИС на 3 года.

Если все же выбран (открыт, пополнен) ИИС второго типа, то владельцы могут в будущем столкнуться с некоторыми проблемами. Связанными с закрытием счета. От дополнительных расходов до потери времени.

В итоге может получиться, что владельцы безналоговых ИИС, будут в менее выгодном положении, по сравнению с обычными брокерскими счетами.

Резюмируя

Перед открытием ИИС нужно понимать, что он вам может дать (сейчас или в будущем).

Заранее подумать, можно ли эффективно использовать налоговые льготы. По сравнению с обычным счетом.

Как вариант, можно открыть ИИС (даже пустой). Он есть пить просит. И когда придет «нужное время» определиться с типом вычета.

Напомню. Сразу при открытии счета выбирать тип ИИС не обязательно. У вас есть 3 года для этого. Появились официальные доход — выбираете тип А возврат 13% (подаете декларацию в налоговую).

Хотите освобождение от налогов на счете? В конце 3-х летнего периода предоставляйте справку брокеру из налоговой о том, что вычеты (13%) вы не получали.

Источник

Подводные камни ИИС: с чем может столкнуться начинающий инвестор

На первый взгляд индивидуальный инвестиционный счет (ИИС) может показаться идеальным инструментом для работы на фондовой бирже. В отличие от обычного брокерского счета, ИИС обеспечивает освобождение от налогов или их возврат на сумму до 52 тысяч рублей ежегодно. Но взамен он потребует от своего владельца выполнения определенных условий. Изучить их необходимо заранее, чтобы потенциальная прибыль не обернулась реальными потерями.

Три года, и ни секундой меньше

Перед входом в любую сделку нужно точно знать, на каких условиях из нее можно выйти. И это в полной мере относится к ИИС, потому что в течение трех лет закрыть его без потерь будет невозможно. При досрочном расторжении отменяются все налоговые льготы. Придется заплатить НДФЛ на прибыль от совершенных сделок, а если налоговые вычеты уже получены, то вернуть их возможно даже со штрафными санкциями.

Внимание. Максимальный срок действия индивидуального инвестиционного счета не ограничен, и закрывать его по истечении трех лет необязательно.

Вывести какую-либо сумму с ИИС раньше, чем через три года с момента открытия, тоже не получится — это приравнивается к его закрытию. Единственное, что возможно, — оформить перечисление дивидендов и купонов на банковский счет. Допускает ли это брокер, стоит выяснить до открытия ИИС.

Так что же делать, если получить возврат 13 % от налогов хочется, а держать деньги на счете в течение трех лет — нет? На данный момент условия настолько комфортны, что первые два года пополнение счета необязательно. Сумма зачислений в течение третьего года тоже может быть любой, от нее зависит только размер возврата налогов. Ну и инвестиционный доход, конечно.

Важно. Трехлетний отсчет наступает сразу после открытия индивидуального счета, а не после его пополнения. Минимальная сумма взноса не установлена.

ИИС. One love

Брокерских счетов у инвестора может быть столько, сколько захочется, а вот ИИС в моменте — только один. Если по истечении трех лет захочется открыть новый инвестиционный счет, то предыдущий должен быть закрыт в течение месяца. При этом налоговый вычет все равно полагается только один раз — или на старый, или на новый счет, по выбору владельца.

Зато никто не запрещает переводить ИИС от брокера к брокеру. Процедура эта небыстрая и требует затрат, но если выгода превышает потери, то никаких ограничений и препятствий нет.

Как быть, если хочется больше ИИС? Привлечь близких родственников к открытию индивидуальных счетов, объяснив им, особенно тем, которые платят приличный НДФЛ, все выгоды такого счета.

Наличие нескольких ИИС в семье поможет преодолеть и ограничение инвестиционного максимума. Годовой лимит на пополнение счета в настоящее время составляет 1 млн рублей.

Внимание. Правом открыть индивидуальный инвестиционный счет обладают только налоговые резиденты РФ.

Без страховки

Денежные средства на любом брокерском счете, и ИИС тут не исключение, не застрахованы. В случае лишения лицензии или банкротства брокера, рассчитывать на компенсацию особенно не приходится. Конечно, по закону он обязан в течение трех дней уведомить клиентов о прекращении деятельности и вернуть деньги. Но будем реалистами.

Другое дело — акции. Как известно, они дают право владения долей компании, и оно не зависит от финансового самочувствия брокера. Данные о собственниках активов находятся в Национальном расчетном депозитарии. То же самое относится и к остальным ценным бумагам, приобретенным внутри ИИС. Поэтому, что бы ни случилось, акции, облигации, валютные пары, ПИФы и ETF будут восстановлены на счетах нового брокера.

Важно. Если пришло уведомление, что брокер обанкротился или лишился лицензии, достаточно оформить поручение на перевод бумаг другому брокеру. Но сделать это лучше в максимально короткие сроки.

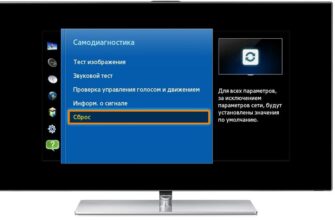

Тип вычета на переправе не меняют

Главное преимущество ИИС, как известно, — возможность получения одного из двух видов налоговых вычетов.

Вычет типа «А» дает право на возврат 13% от суммы внесенных на счет средств (но не более 52 тыс. руб. в год) Использовать его рекомендуется в том случае, если владелец счета получает официальную зарплату, облагаемую НДФЛ. Вычет типа «Б» освобождает от уплаты налогов на доходы, полученные при инвестировании. Он рекомендован тем, у кого облагаемых налогом доходов нет или они малы.

Справка. Максимальная сумма налогового вычета по типу «А«.

I год 400 × 13 % = 52 000 руб.

II год 400 × 13 % = 52 000 руб.

III год 400 × 13 % = 52 000 руб.

Пополнив счет в декабре текущего года, оформить вычет можно уже в январе будущего.

Суммировать эти два вычета нельзя, придется выбирать. Но не стоит с этим торопиться. Право выбора вычета дается только раз, и до закрытия счета он остается неизменным. Владельцу ИИС предоставляется возможность определиться с вариантом налоговых льгот в любое время и даже непосредственно перед закрытием счета.

К минусам ИИС можно отнести и то, что вычеты не начисляются автоматически — придется собирать пакет документов, заполнять налоговую декларацию и обращаться за справками в ФНС. Но все не так страшно. Можно открыть «Личный кабинет» на сайте налоговой службы и оформить все онлайн, допустимо и отправить документы по почте. В любом случае, игра стоит свеч.

Внимание. На один взнос возвращается один налоговый вычет. Например, в первый год суммарно внесено 100 тыс. руб., на следующий год можно получить вычет по типу «А«. Затем внесено 50 тыс. руб. — еще один вычет, и так далее. Нельзя сделать взнос один раз, а льготой воспользоваться три раза. Вычеты можно оформить и «оптом», сразу два или три, по истечении соответствующего периода.

Рубли и никакой валюты

Зачисления на ИИС возможны только в рублях, но на этом ограничения заканчиваются. Внутри счета можно покупать и продавать любые активы, в том числе и валюту. Как купить валюту на ИИС мы уже писали. Также доступны акции иностранных компаний, ETF, еврооблигации. Если ценные бумаги торгуются в валюте, то, используя ИИС, можно купить ее на бирже, что, кстати, обычно выгоднее всего, и использовать для приобретения этих активов.

Еще одно ограничение касается выхода на биржи. Некоторые брокеры предоставляют владельцам ИИС возможность совершать сделки только на одной из них. С этим ничего сделать нельзя, кроме как выбрать другого брокера.

Резюме. При всех своих недостатках ИИС — все же отличный помощник в получении дополнительного дохода. Основная его прелесть состоит в том, что он выступает в роли страхового агента. Инвестиции — достаточно рискованное предприятие, они могут принести прибыль, а могут и обернуться убытком, и в этом случае ИИС компенсирует потери за счет возврата налогов. Если же все сложится удачно, то он обеспечит двойную выгоду инвестору.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Источник