- Как настроить 1с для усн доходы минус расходы

- Небольшой экскурс в теорию

- Аванс от покупателя по банку

- Аванс от покупателя по кассе

- Оплата поставщику за оказанные услуги

- Аванс поставщику в счёт оказания услуг

- Оплата поставщику за материалы

- Аванс поставщику в счёт поставки материалов

- Оплата поставщику за товары

- Аванс поставщику за товары

- Оплата поставщику через авансовый отчёт

- Выплата заработной платы

- Настройка учетной политики в 1С: Бухгалтерии предприятия 8 для организаций на УСН

Как настроить 1с для усн доходы минус расходы

Сегодня разберём тему, вызывающую, пожалуй, наибольшее число вопросов от начинающих (и не только) бухгалтеров — порядок признания доходов и расходов при упрощенной системе налогообложения (УСН) в семействе программ 1С:Бухгалтерия 8.

Примеры будем рассматривать в 1С:Бухгалтерия 8.3 (редакция 3.0). Но в «двойке» всё работает аналогично.

Небольшой экскурс в теорию

Нас интересует заполнение книги доходов и расходов (КУДИР). В этой замечательной книге:

- графа 4 — это колонка «Доходы всего»

- графа 5 — это «Принимаемые доходы»

- графа 6 — это колонка «Расходы всего»

- графа 7 — это «Принимаемые расходы»

Нас прежде всего интересуют графы 5 и 7. Именно они влияют на размер уплачиваемого нами единого налога.

Есть два основных режима на «упрощёнке»:

- доходы (графа 5)

- доходы (графа 5) минус расходы (графа 7)

Для расчёта единого налога в первом случае мы просто умножаем величину доходов на 6%, а во втором разницу между доходами и расходами умножаем на 15%.

Вкратце это всё.

Правильно посчитать доходы и расходы — это и есть самая трудная задача. Уже исходя из самого наличия четырёх колонок «доходы всего» и «доходы принимаемые», «расходы всего» и «расходы принимаемые» выходит, что не все доходы и расходы можно брать для расчёта налога.

Нужно уметь правильно определять момент признания дохода или расхода. При УСН для этого в обязательном порядке используется кассовый метод.

При кассовом методе датой получения дохода признаётся день поступления средств на счета в банках или в кассу. Причём неважно — аванс это или оплата. Деньги пришли — доход получен, а следовательно сразу попадает в графы 4 и 5.

Как видите, с доходами всё крайне просто. Любое поступление денег (в кассу или на расчётный счёт) попадает в общие и признаваемые доходы, с которых нужно уплачивать налог.

С расходами всё несколько сложнее.

Для признания расходов на приобретение материалов — нужно отразить факт их поступления и оплаты.

Для признания расходов на оплату оказанных нам услуг — нужно отразить факт их оказания и оплаты.

Для признания расходов на приобретение товаров для последующей перепродажи — нужно отразить факт их поступления, оплаты и реализации.

Для признания расходов на оплату труда — нужно отразить факт её начисления и оплаты.

При оплате через авансовые отчёты — помимо вышеперечисленных условий требуется отразить факт выдачи денег подотчётному лицу.

Как видите, для многих из перечисленных ситуаций есть сразу несколько условий признания расхода. И эти условия могут выполняться в различном порядке. При том моментом признания расхода будет считаться последнее из выполненных условий .

Аванс от покупателя по банку

Покупатель перечислил нам деньги на расчётный счёт в счёт предоплаты (аванс). Согласно нашему предположению (кассовый метод) эта сумма сразу попадёт в «Доходы всего» (графа 4) и «Доходы учитываемые» (графа 5):

поступление по банку -> графа 4 + графа 5

Оформляем выписку (поступление на расчётный счёт) на 2000 рублей от покупателя ООО «Волшебная Лань»:

Проводим и открываем проводки документа (кнопка ДтКт). Видим, что сумма оплаты отнеслась на 62.02 — всё верно, ведь это аванс:

Тут же переходим на вторую закладку «Книга учета доходов и расходов». Именно здесь суммы оплаты разносятся (или не разносятся) по графам КУДИР. Видим, что поступившие 2000 рублей попали сразу в 4 и 5 графы:

Аванс от покупателя по кассе

С кассой всё аналогично банку. Покупатель внёс деньги в кассу в качестве предоплаты (аванс). Согласно нашему предположению (кассовый метод) эта сумма сразу попадёт в графы 4 и 5:

поступление по кассе -> графа 4 + графа 5

Оформляем приходный кассовый ордер (поступление наличных) от покупателя «Свергуненко М. Ф.» на сумма 3000 рублей:

Проводим документ и переходим к его проводкам (кнопка ДтКт). Видим, что сумма оплаты отнеслась на 62.02 — всё верно, ведь это аванс:

Тут же переходим на закладку «Книгу учета доходов и расходов» и видим, что наша сумма целиком попала в графы 4 и 5:

Оплата поставщику за оказанные услуги

Переходим к расходам. Тут всё интереснее. Но не в случае с оплатой оказанных нам услуг. Нам достаточно ввести в программу акт об оказании услуг и его оплату, тогда сам акт (согласно кассовому методу) не сделает никаких отметок в графах КУДИР, а вот выписка по банку сразу разнесёт сумму оплаты по графам 6 и 7:

акт об оказании услуг -> ничего не сделает

оплата по банку -> графа 6 + графа 7

Вносим в программу акт об оказании услуг от поставщика «Аэрофлот» на сумма 2500:

Проводим документ и переходим к его проводкам (кнопка ДтКт). Видим, что затраты (26 счёт) отнеслись на 60.01 — всё верно:

Закладки «Книга учёта доходов и расходов» мы не видим, что и означает, что указанные 2500 не попали ни в одну из граф КУДИР. Идём дальше.

Вносим следующим днём выписку об оплате оказанных нам услуг:

Проводим выписку и смотрим её проводки. Видим, что сумма оплаты отнеслась на 60.01:

Тут же переходим на закладку «Книга учета доходов и расходов» и видим, что оплаченные 2500, наконец, попали в графы 6 и 7:

Аванс поставщику в счёт оказания услуг

А что если мы сделали поставщику предоплату за оказанные услуги (аванс)? И уже затем оформили акт об оказании услуг. Схематично это будет выглядеть так:

оплата по банку -> заполнит графу 6

акт об оказании услуг -> заполнит графу 7

Внесём в программу выписку по банку (наш аванс поставщику) на сумму 4500:

Проведём документ и откроем его проводки (кнопка ДтКт). Видим, что сумма попала на 60.02 — всё верно, ведь это аванс:

Тут же перейдём на закладку «Книгу учета доходов и расходов» и увидим, что сумма аванса попала только в графу 6:

И это правильно. Согласно кассовому методу в графу 7 (принимаемые расходы) мы сможем взять эту сумму только после внесения акта об оказании услуг. Сделаем это.

Внесём в программу акт об оказании услуг следующим днём:

Проведём документ и посмотрим проводки:

Тут же перейдём на закладку «Книга учета доходов и расходов» и увидим, что сумма оплаты наконец попала в седьмую графу:

Оплата поставщику за материалы

Важно! Вначале правильно настроим порядок признания расходов в учётной политике — ссылка на инструкцию.

Далее будем рассуждать так. У нас кассовый метод. Вначале было поступление материалов, затем оплата по банку. Очевидно именно оплата по банку (так как поступление уже было) создаст записи по графам 6 и 7. Схематично это будет так:

поступление материалов -> ничего не создаст

оплата по банку за материалы -> заполнит графу 6 и графу 7

Внесём в программу поступление материалов на сумму 1000 рублей:

Проведём документ и откроем его проводки (кнопка ДтКт):

Видим, что рядом с проводками не появилась закладка «Книга учета доходов и расходов». Это значит, что документ поступления материалов в данном случае не создал записей ни по одной из граф КУДИР.

Внесём выписку об оплате материалов следующим днём:

Проведём документ и откроем его проводки (кнопка ДтКт):

Тут же перейдём на вкладку «Книга учета доходов и расходов» и увидим, что документ заполнил графы 6 и 7:

Аванс поставщику в счёт поставки материалов

Важно! Вначале правильно настроим порядок признания расходов в учётной политике — ссылка на инструкцию.

В данном случае вначале следует оплата, затем поступление материалов. Согласно логике кассового метода полное признание расходов (графа 7) будет возможно лишь после оформление обоих документов. Схематично это будет так:

оплата по банку в счёт поставки материалов -> заполнит графу 6

поступление материалов -> заполнит графу 7

Внесём в программу выписку об о предоплате за материалы на 3200 рублей:

Проведём документ и откроем его проводки (кнопка ДтКт):

Тут же перейдём на закладку «Книга учета доходов и расходов» и увидим, что выписка заполнила пока только графу 6 (расходы всего):

Для заполнения седьмой графы недостаёт документа поступление материалов. Оформим его:

Проводим документ и смотрим его проводки (кнопка ДтКт):

Тут же переходим на закладку «Книга учета доходов и расходов» и видим, что документ поступление материалов заполнил недостающую графу 7:

Оплата поставщику за товары

Важно! Вначале правильно настроим порядок признания расходов в учётной политике — ссылка на инструкцию.

В целом порядок признания расходов на закупку товаров для реализации похож на ситуацию с поступлением материалов — тут также требуется поступление и оплата. Но дополнительным (третьим) требованием является то, что расходы признаются только по мере реализации купленных товаров .

Схематично наша схема будет такой:

поступление товаров -> ничего не заполняет

оплата товаров по банку -> заполняет графу 6

реализация оплаченных товаров -> заполняет графу 7

Внесём в программу поступление товаров на сумму 31292 рубля:

Проведём документ и откроем его проводки (кнопка ДтКт):

Видим, что закладка «Книга учёта доходов и расходов» отсутствует, а значит документ ничего не записал в графы КУДИР.

Внесём выписку об оплате товаров поставщику:

Проведём документ и откроем его проводки:

Тут же перейдём на закладку «Книга учета доходов и расходов» и увидим, что сумма оплаты попала в расходы всего (графа 6). В седьмую графу (расходы принятые) эта сумма будет попадать по мере реализации товара.

Предположим, что весь товар продан. Оформим его реализацию:

Проведём документ и откроем его проводки (кнопка ДтКт):

Тут же перейдём на закладку «Книга учета доходов и расходов» и увидим, что сумма оплаты, наконец, попала в седьмую графу:

Аванс поставщику за товары

Важно! Вначале правильно настроим порядок признания расходов в учётной политике — ссылка на инструкцию.

Тут всё аналогично оплате поставщику за товары (предыдущий пункт). За исключением того, что сумма оплаты попадет в шестую графу первым же документом (выписка по банку). Схема будет такой:

оплата товаров по банку -> заполнит графу 6

поступление товаров -> ничего не заполнит

реализация оплаченных товаров -> заполнит графу 7

Оплата поставщику через авансовый отчёт

Важно! Вначале правильно настроим порядок признания расходов в учётной политике — ссылка на инструкцию.

Если в любой из описанных выше ситуаций заменить оплату по банку на оплату через подотчётное лицо — всё будет работать точно также.

Но есть нюанс. Главное условие для того, чтобы взялись расходы, оплаченные по авансовому отчёту (помимо перечисленных выше) — это собственно выдача денег подотчётному лицу (расходный кассовый ордер).

Именно документом РКО будет заполнена графа 6.

Графа 7 же заполнится при наступлении следующих дополнительных условий: авансовый отчёт + (акт об оказании услуги или поступление материала или поступление товара и его продажа). Причём эта графа заполнится документом наиболее поздним по дате.

Выплата заработной платы

Для заполнения граф 6 и 7 необходимо наличие сразу двух документов: начисление и выплата зарплаты.

начисление зарплаты -> ничего не заполнит

выдача зарплаты (РКО) -> заполнит графу 6 и графу 7

выдача зарплаты до начисления (РКО) -> заполнит графу 6

начисление зарплаты -> заполнит графу 7

Мы молодцы, на этом всё

Кстати, подписывайтесь на новые уроки.

С уважением, Владимир Милькин (преподаватель школы 1С программистов и разработчик обновлятора).

| Подписывайтесь и получайте новые статьи и обработки на почту (не чаще 1 раза в неделю). |

Вступайте в мою группу ВКонтакте, Одноклассниках, Facebook или Google+ — самые последние обработки, исправления ошибок в 1С, всё выкладываю там в первую очередь.

Как помочь сайту: расскажите (кнопки поделиться ниже) о нём своим друзьям и коллегам. Сделайте это один раз и вы внесете существенный вклад в развитие сайта. На сайте нет рекламы, но чем больше людей им пользуются, тем больше сил у меня для его поддержки.

Нажмите одну из кнопок, чтобы поделиться:

Источник

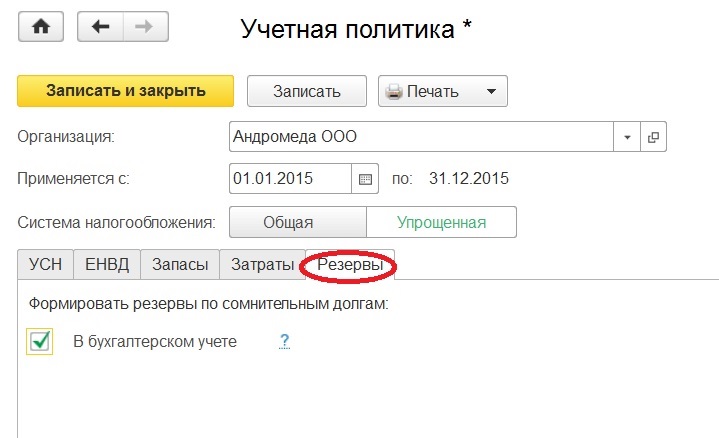

Настройка учетной политики в 1С: Бухгалтерии предприятия 8 для организаций на УСН

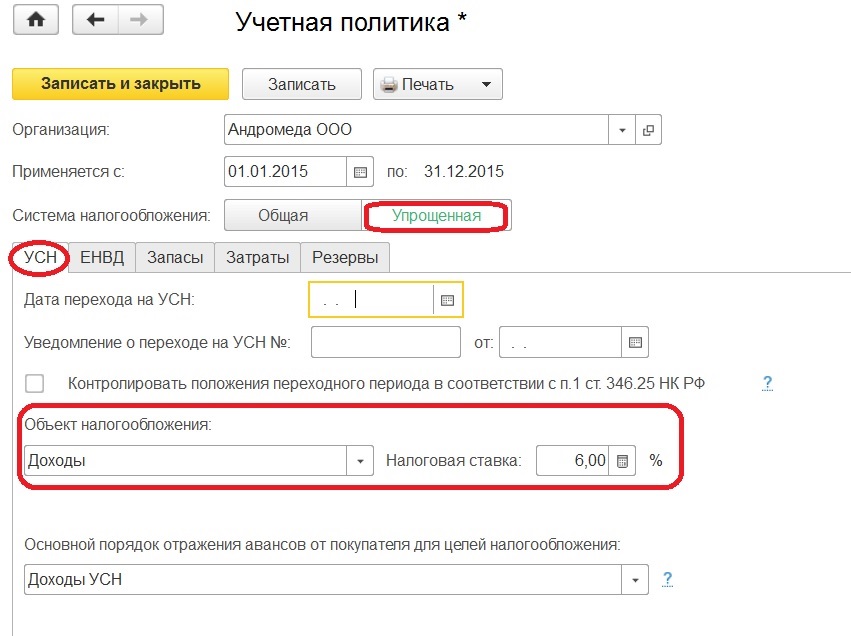

В этой статье мы рассмотрим, каким образом выглядит настройка учетной политики, если организация применяет упрощенную систему налогообложения. Данный этап подготовки программы к работе очень важен, поэтому нужно подойти к нему со всей ответственностью, особенно, если ваша организация применяет объект обложения «Доходы минус расходы».

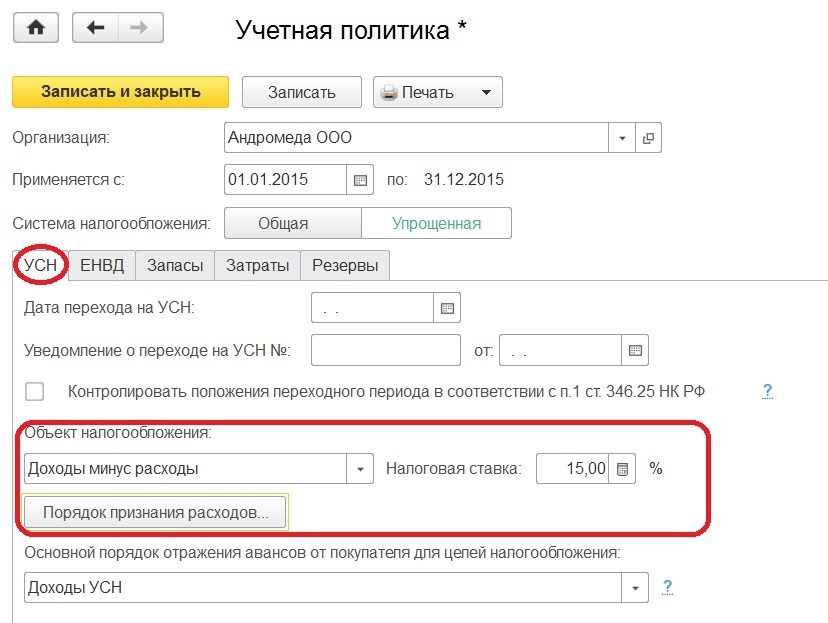

Первая закладка, соответственно, — «УСН», на которой заполняем дату перехода на данную систему налогообложения, номер уведомления о переходе. Если до перехода на УСН организация использовала метод начисления при расчете налога на прибыль, то нужен контроль переходного периода, устанавливаем флажок в соответствующей позиции. Далее отражаем объект налогообложения в соответствии с регистрационными документами. При объекте «Доходы» налоговая ставка автоматически становится равна 6%, при «Доходы минус расходы» — по умолчанию 15%.

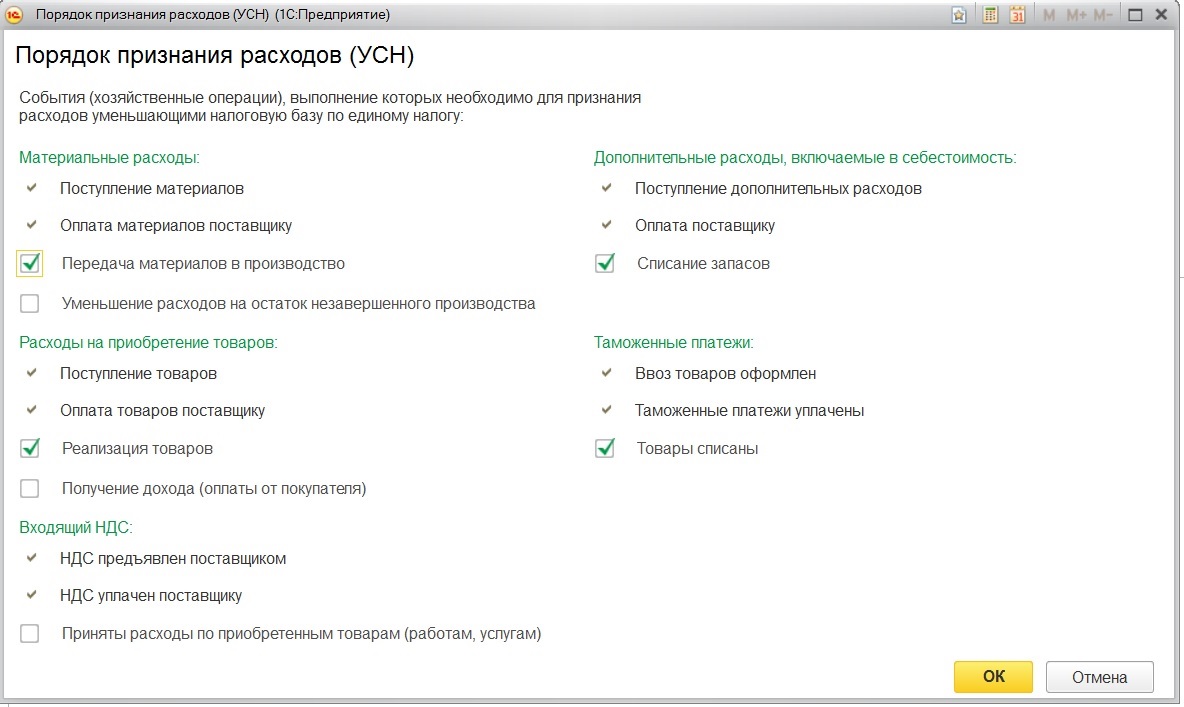

Если по закону субъекта РФ разрешается понизить ставку, то проставляем нужные значения самостоятельно. Также при объекте налогообложения «Доходы минус расходы» на закладке появляется кнопка «Порядок признания расходов». По ней переходим в форму, где можно отметить операции, выполнение которых влечет за собой признание расходов, уменьшающих налоговую базу по единому налогу.

Подробно заполнение данной закладки и её влиянии на признание расходов рассмотрено в видеоуроке Как заполнить книгу доходов и расходов (КУДиР) в 1С — ВИДЕО

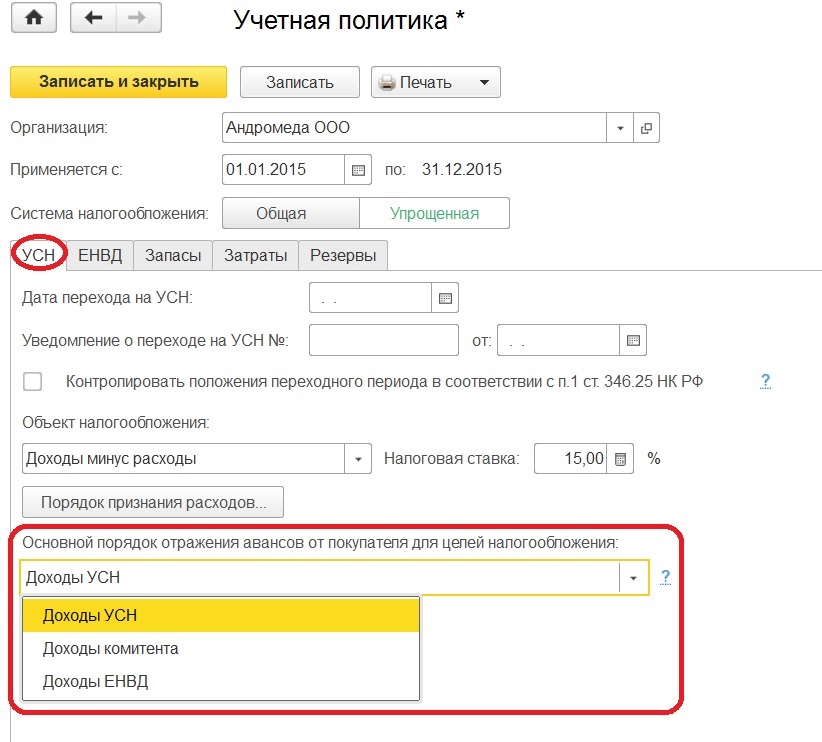

Дальше отражаем правило, как в программе будут учитываться полученные авансы. Выбираем вариант, который чаще будет использоваться, так как установленное значение будет автоматически подставляться в документы поступления денежных средств. Если надо будет изменить, то возможно это сделать в самом документе.

Вариант «Доходы комитента» будет доступен, если в Разделе «Функциональность» стоит флажок в позиции «Продажа товаров и услуг комитентов (принципалов)». А вариант «Доходы ЕНВД» можно выбрать в том случае, если в настройках установлено, что организация является плательщиком ЕНВД.

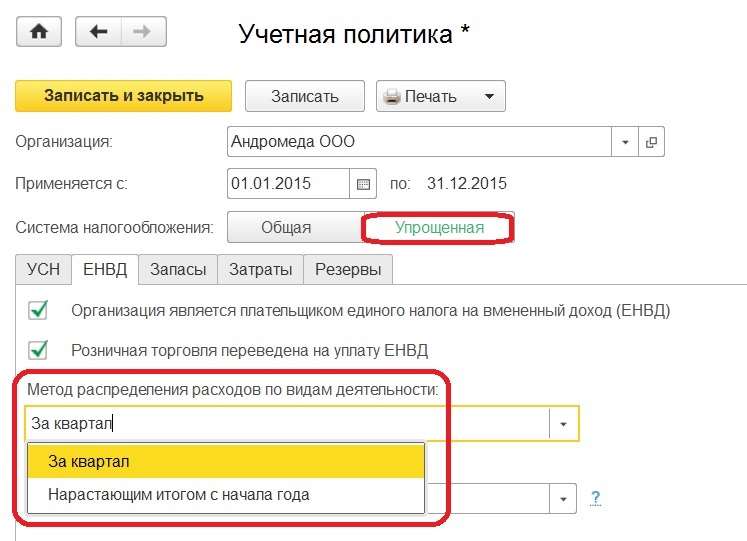

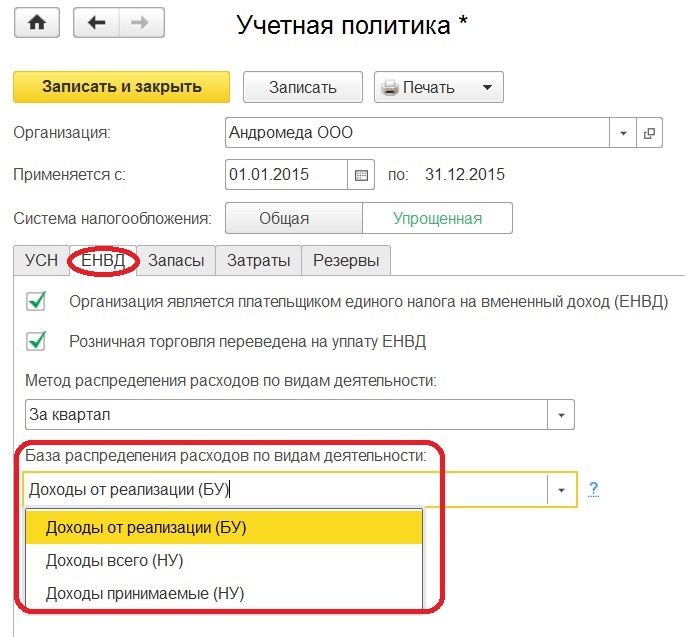

При совмещении УСН и ЕНВД, на закладке «ЕНВД» появляется возможность выбрать метод распределения расходов по видам деятельности.

С точки зрения контролирующих органов нужно рассматривать расходы нарастающим итогом с начала года. База распределения в связи с изменением системы налогообложения поменялась (для организаций на ОСН предусмотрены другие варианты).

Каким образом можно распределять расходы? В соответствие с бухгалтерским или налоговым учетом — все три настройки имеют отражение в законодательстве и возможны для выбора.

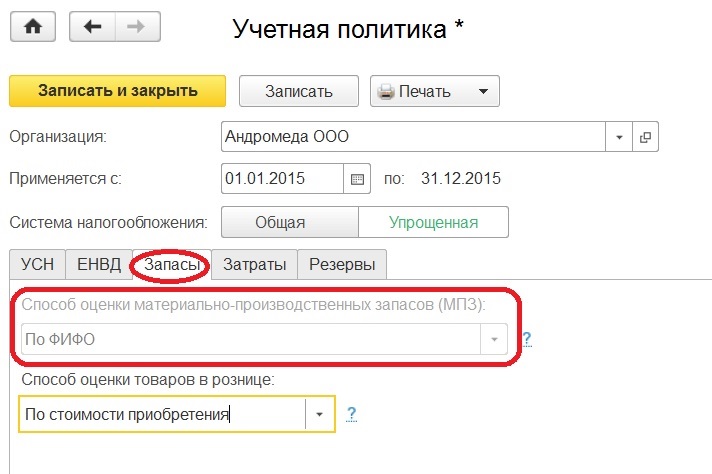

При объекте налогообложения «Доходы минус расходы» на закладке «Запасы» автоматически устанавливается метод «ФИФО» как способ оценки МПЗ, который нельзя изменить. О способе оценки товаров в рознице подробно рассматривалось в статье Настройка учетной политики в 1С: Бухгалтерии предприятия 8 для организаций на ОСН, как и о заполнение закладки «Затраты», которая при смене системы налогообложения остается прежней.

Резервы по сомнительным долгам в налоговом учете не актуальны при УСН, как видим, данная позиция поэтому на закладке отсутствует.

Автор статьи: Кристина Саввина

Понравилась статья? Подпишитесь на рассылку новых материалов

Источник