- Как настроить СБП (системой быстрых платежей)

- Как настроить СБП

- Как Привязать переводы к конкретному банку и карте

- Какие настройки СБП вам доступны:

- Установка «банка по умолчанию»

- Система быстрых платежей (СБП). Часто возникающие вопросы

- 1) Если я не знает в какой банк отправлять перевод

- 2) Можно ли указать иной номер телефона для СБП для зачисления, который не совпадает с номером смс информирования или не указан в анкете в банке?

- 3) Раздел получение средств: что значит фраза: зачисляется, начиная по убыванию с премиального типа карты? Ведь карты здесь не участвуют.

- 4) Раздел Возврат/блокировка: как выявляются операции высокого риска?

- 5) Как вернуть средства по неверно/нетуда отправленному переводу СБП?

- 6) Если у меня есть счета в нескольких банках, как понять какой Банк у меня по умолчанию для зачисления переводов СБП?

- 7) «Да я точно знаю, что у получателя в этом банке есть счет, у банка ошибка» или «Я же сам себе перевожу, я же свои счета знаю», т.е. когда Отправитель получает от системы отказ «Счет получателя не найден в указанном банке»?

- 8) Технически возможно установить, что кто-то пытался перевести мне на счет деньги, но получил от банка отказ? Как я могу об этом узнать?

- Система быстрых платежей банка «Открытие»

- Что такое система быстрых платежей

- Для кого подойдет

- Преимущества

- Недостатки

- Как работает СБП в банке «Открытие»

- Ограничения по сумме перевода в банке «Открытие»

- Комиссия за перевод

- Как проверить успешность операции

- Как подключиться к СБП банка «Открытие»

- Как сделать перевод

- Стоимость услуги

- Быстрые платежи от банка «Открытие» для бизнеса

- Виды используемых QR-кодов

- Статический

- Динамический

- Стоимость СБП для бизнеса

- Что делать, если система быстрых платежей «Открытия» не работает

Как настроить СБП (системой быстрых платежей)

Как настроить СБП

Как мы уже говорили в предыдущей статье «Что такое система быстрых платежей«, по умолчанию вам уже доступны переводы по СБП в вашем мобильном банке, а у некоторых банков и в полной версии Интернет банка.

Если вы еще не делали никаких настроек, то у вас не выбран счет для зачисления и не привязан конкретный банк. Это значит, что при наличии несколькох карточек в разных банках другой человек может при осуществлении перевода по номеру телефона самостоятельно выбрать банк для зачисления на ваш счет.

Может ли мошейник таким образом узнать в каких банках у вас есть карты? — нет, так как при переводе по номеру телефона на следующем шаге отправителю выпадает весь список банков-участников СБП, из которого он выбирает ваш банк.

Как Привязать переводы к конкретному банку и карте

Для этого вам потребуется зайти в раздел настроек СБП в приложении своего банка и проставить банк для зачисления и выбрать счет в рублях (есле у вас их несколько). Эти данные моментально фиксируются в СБП. Когда отправитель введет ваш номер телефона для перевода, выбранный банк подтянется по умолчанию. Виден только банк. Номер счета или номер карты отправитель не увидет!

При желании поменять номер телефона и счет, вы можете сделать это самостоятельно в МП «Система быстрых платежей» — «Установка банка по умолчанию».

Какие настройки СБП вам доступны:

В этом же разделе можно:

- установить банк в качестве основного банка для получения платежей через СБП.

- отключиться от СБП, установив тем самым запрет на отправление в свою пользу переводов в рамках СБП.

- В дальнейшем вы можете отменить запрет и подключиться к СБП в любое время самостоятельно в МП.

Установка «банка по умолчанию»

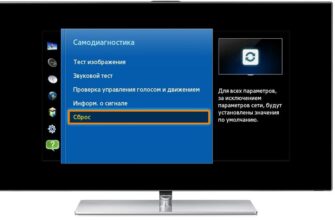

- Зайти в МП в меню «Платежи» / «Система быстрых платежей» / «Установка банка по умолчанию»

- Выбрать счет для зачисления поступающих средств и указать номер своего телефона

- Подтвердить установление банка в качестве основного для получения платежей в рамках СБП.

То есть при отправке вам перевода через СБП, Отправителю в качестве банка по умолчанию отобразится установленный вами банк. При этом, по желанию, Отправитель сможет выбрать для перевода иной банк, в котором у вас открыты счета.

Источник

Система быстрых платежей (СБП). Часто возникающие вопросы

О том что такое СБП, как настроить СБП и как пользоваться СБП мы рассказывали в предыдущих статьях. В этой статье мы рассмотрим наиболее часто возникающие вопросы по переводам по номеру телефона через систему быстрых платежей.

1) Если я не знает в какой банк отправлять перевод

( у контрагента есть много карт в разных банках, а банк по умолчанию не выбран) покажет ли система те банки в которых есть счета зарегистрированные на вводимый номер или мне надо методом подбора выбирать банк?

Нет, система покажет все банки участвующие в СБП. С подбором надо аккуратнее, могут заблокировать перевод и вообще возможность отправки платежей по системе быстрых переводов.

Если вы знаете в каких банках у получателя есть карты, то можно несколько раз попробовать подбор. Но если вариантов очень много или вы вообще не знаете в каком банке может быть подключена СБП у получателя — то лучше все же связаться с получателем и уточнить.

2) Можно ли указать иной номер телефона для СБП для зачисления, который не совпадает с номером смс информирования или не указан в анкете в банке?

Да, конечно, Вы сам указывает номер для СБП.

3) Раздел получение средств: что значит фраза: зачисляется, начиная по убыванию с премиального типа карты? Ведь карты здесь не участвуют.

Карточные счета же участвуют. Переводы в рамках СБП осуществляются только в рублях РФ, с текущих или карточных счетов Клиента в рублях РФ.

4) Раздел Возврат/блокировка: как выявляются операции высокого риска?

Операции высокого уровня риска выявляются в НСПК (Национальная Система Платежных Карт), а также стандартно сотрудниками отдела риска в банке.

5) Как вернуть средства по неверно/нетуда отправленному переводу СБП?

Заявление на возврат вы можете подать в офисе банка или через интернет банк. В некоторых банках так же предусмотрена стандартная форма ЗАЯВЛЕНИЯ О НЕСОГЛАСИИ С ОПЕРАЦИЕЙ ЧЕРЕЗ СБП (СЕРВИС БЫСТРЫХ ПЛАТЕЖЕЙ) . Тут все зависит от банка, в котором вы обслуживаетесь.

6) Если у меня есть счета в нескольких банках, как понять какой Банк у меня по умолчанию для зачисления переводов СБП?

Вы сами устанавливает банк по умолчанию и может в любой момент поменять Банк по умолчанию, произведя соответствующие действия в приложении другого банка. При этом новая запись удалит ранее сделанную. Информация о смене моментально фиксируется в СБП.

7) «Да я точно знаю, что у получателя в этом банке есть счет, у банка ошибка» или «Я же сам себе перевожу, я же свои счета знаю», т.е. когда Отправитель получает от системы отказ «Счет получателя не найден в указанном банке»?

Такая ситуация (при наличии счета Получателя в банке получателя) может возникнуть если:

- — Получатель не дал согласие (или отказался) от получения переводов по СБП,

- — банк Получателя заблокировал счета,

- — НСПК заблокировал СБП для Получателя,

- — Получатель установил другой номер телефона для получения СБП в банке Получателя.

В любом случае вам нужно связаться с Получателем для разъяснения ситуации. Банк Отправителя, только транслируем клиенту информацию, полученную от НСПК и банка Получателя в ответ на наш запрос на отправление средств.

8) Технически возможно установить, что кто-то пытался перевести мне на счет деньги, но получил от банка отказ? Как я могу об этом узнать?

Да, технически след останется, но такую информацию банк предоставлять не обязан.

Здравствуйте, я совершила перевод через систему быстрых платежей, с Росбанка на Сбербанк, прошло 10 часов, деньги не поступили , с карты Росбанка списались успешно, есть подтверждение операции, я отправила номер платёжного поручения RRN код в Сбербанк , которые они запросили, сделали запрос на розыск моего » потерянного » перевода. Никто ничего не може мне сказать, только предлагают чего-то подождать. На вопрос придут ли мои деньги , уходят от ответа… мои деньги могут потерять? Спасибо

З

Татьяна, добрый день!

Во-первых, хочу вас успокоить — банковская система и платежи устроены таким образом, что деньги не могут просто «пропасть». Если они откуда то ушли, то они где то есть)

Теперь касательно вашей ситуации: 1. В данной цепочке участвуют 3 стороны — Росбанк, СБП и Сбербанк. Если на этапе отправки вы все сделали правильно (указали верный номер телефона и банк получателя), а счет и карта получателя активны, то скорей всего произошел технический сбой у одного из участников цепочки перевода. Иногда такое бывает и Банки решают такие проблемы на внутреннем уровне, но иногда это занимает от нескольких часов до нескольких дней. И стоит просто подождать.

2. Так же в банках есть так называемая «корректировка» — это когда перевод пришел в банк получателя, по какой-то причине не может быть зачислен на счет автоматически и требует ручной «корректировки». Но такие ситуации решаются банком без вмешательств со стороны клиента не более 3 дней.

В любом случае, если вы обратились за решением в Росбанк и Сбербанк, то вы сделали все, что от вас требовалось и остается подождать, пока специалисты отследят на каком этапе цепочки завис платеж и когда деньги будут зачислены.

Добрый день! Подскажите, переводы без комиссии равной 100000 руб. Учитываются в календарный месяц с 1 по 30 число, или в период в котором направляется лимитируемая сумма? И Подскажите, лимит бесплатных переводов учитывается суммарно вне зависимости от банка или 100 т.р. можно направлять в разные банки без комиссии?

Михаил, Добрый день!

Банк России запретил банкам устанавливать для клиентов минимальный лимит на переводы через Систему быстрых платежей (СБП) на уровне менее 150 тыс. руб. в сутки.

У самой системы быстрых платежей практически нет ограничений на переводы. Но банк, выпустивший вашу карту, вправе накладывать свои ограничения и комиссии. И узнать какие именно комиссии и ограничения можно только в тарифах вашего банка. Но если у вас есть карты в разных банках, то ваши возможности беспроцентного перевода больше.

У меня есть р/с и карты к ним в двух банках и привязаны к разным номерам телефонов, но СБП ко второму банку не подключается, я правильно понимаю, что СБП может быть подключена только в одном банке, несмотря на привязку к разным номерам телефонов?

Екатерина, добрый день!

Сбп может быть подключен на один номер телефона в разных банках. В вашем случае возможны 2 варианта: 1) Второй банк не участвует в СБП (это можно проверить тут https://sbp.nspk.ru/participants/), или 2) У вас по умолчанию стоит прием платежей по СБП на карту первого банка, а что бы получить на карту второго потребуется выбирать в ручную.

Уточните, какая ошибка у вас возникает при попытке привязать вторую карту к СБП?

Добрый день. Перевела деньги через сбп, выбрав банк втб, но получатель закрыл в нем карту, и пользуется теперь сбером. В личном кабинете стоит статус — ПРВЕДЕН. Куда в таком случае ушли деньги.

Наталья, добрый день.

В случае любых переводов, деньги не могут пропасть или где то зависнуть. Они или у отправителя (не ушли или вернулись), или у получателя.

План действий такой:

1. Проверяем свой счет — действительно ли ушли деньги? Проверяем не квитанцию/уведомление об отправке, а именно выписку со счета. Действительно ли прошло списание этой суммы и не было ли возврата в этот период. Если вы не очень ориентируетесь в интернет банке и выписке по счету, лучше всего позвонить в свой банк и уточнить.

2. Если от вас перевод точно ушел, проверяем банк и номер телефона, на который был отправлен перевод.

3. Если с вашей стороны все прошло, то уже получатель обращается в свой банк и выясняет о зачислении.

Скорей всего, получатель закрыл свою карту, но счет к которому она была привязана все еще действует и средства поступии на него, но он их не видит. Или средства поступли на, так называемый, счет до выяснения (то есть они не могут быть зачисленны, так как счет закрыт, но в банк поступили) .

В мобильном приложении банка я включил опцию «Банк по умолчанию». После этого опция стала заблокированой. Как отключить «Банк по умолчанию»? Банк ответил, что это сделать невозможно. Думаю, должно быть решение.

Владимир, какую именно опцию вы имеете ввиду? У вас перестала работать система быстрых платежей? Не дает отправить перевод? Или Вы имеете ввиду, что вы не можете отключить «банк по умолчанию»? Если вас не устраивает именно текущий выбранный по умолчанию банк, то вы можете зайти в ИБ банка, на карту которого хотите получать переводы по СБП и выбрать там банк по умолчанию. Тогда предыдущий выбранный банк по умолчанию будет отменен. А вообще эта функция не мешает отправителю при отправке денег по СБП выбрать любой другой банк, в котором у вам есть карта и подключены переводы по СБП.

Хочу подключить систему быстрых платежей, но там пишут Не найден счёт для зачисления переводов. Что делать ? Подскажите пожалуйста.

Нурислам, добрый день.

Уточните, пожалуйста, это сообщение возникает при настройке СБП в вашем интернет банке или непосредственно при попытке отправки платежа?

Если при настройке в ИБ, то скорей всего у вас не выбран счет для зачисления средств ( в некоторых банках его надо предварительно выбрать в настройках СБП) или у вас нет подходящего для зачисления счета (например счета только в валюте или у вашего банка есть ограничения на зачисления, например на счета неименных карт и тд)

Если ошибка возникает в момент попытки отправить средства, то скорей всего у получателя в его ИБ не активирована возможность получения переводов по СБП. Чаше всего это касается Сбера — там получателю надо зайти в настройки онлайн банка, согласиться с пользованием СБП, а потом еще отдельно настроить отправку и прием платежей СБП. На этот счет есть отличное видео на Ютубе по настройке СБП для Сбера.

Подскажите пожалуйста, где можно узнать остаток переводов через СБП без комиссии?

Источник

Система быстрых платежей банка «Открытие»

В конце июля 2019 г. банк «Открытие» присоединился к Системе быстрых платежей (СБП). В рамках сервиса клиенты кредитного учреждения могут оплачивать товар или услугу, отсканировав QR-код, в котором зашифрована информация о цене продукта и реквизитах финансовой организации. Система быстрых платежей «Открытия» доступна для физических и юридических лиц в режиме 24/7. Чтобы воспользоваться сервисом, достаточно скачать на телефон мобильное приложение.

Что такое система быстрых платежей

.jpg)

СБП — это платежная платформа, позволяющая легко совершать любые финансовые транзакции. При использовании стандартных переводов деньги могут идти до получателя от 3 до 5 дней. В системе на выполнение операции уходит несколько секунд. При этом отправителю не нужно знать реквизитов карты получателя. Для платежа требуются только номер телефона и наименование кредитного учреждения, в котором обслуживается человек. Совершить любую операцию можно по QR-коду.

Для кого подойдет

Ограничений по использованию сервиса нет. Он доступен всем гражданам, которые периодически отправляют деньги другим людям.

Система мгновенных платежей подойдет и небольшим компаниям, которые не хотят вводить эквайринг.

К таким предприятиям относятся:

- салоны красоты;

- кофейни и кондитерские;

- хостелы и мини-гостиницы;

- спортивные залы;

- курьерские службы и т.д.

Оплата по QR-коду существенно облегчает процесс покупок на онлайн-площадках, поскольку не требуется вручную вводить реквизиты карты и подтверждать операцию с помощью SMS-кода.

Преимущества

К достоинствам системы моментальных платежей относят:

- Отсутствие комиссионных сборов. За переводы до 100 000 руб. с отправителя не списываются дополнительные средства.

- Работа сервиса в режиме 24/7. Деньги уходят адресату без задержек даже в праздничные и выходные дни.

- Расчет за товары или услуги без использования банковской карты.

- Минимальные сведения о контрагенте. При осуществлении операции отправителю требуется только номер телефона получателя платежа.

- Мгновенное поступление средств. С момента отправки денег до их зачисления контрагенту проходит 10-20 секунд.

Кроме того, достоинства сервиса состоят в следующем:

- Не требуется пластиковая карта. Для совершения финансовой операции можно воспользоваться банковскими реквизитами. Платежи отправляются на любой счет, за исключением кредитного.

- Для работы с системой не требуется установка дополнительного приложения. Юрлицам, которые хотят принимать переводы по QR-коду, понадобится специализированное программное обеспечение от банка.

Недостатки

Отрицательных сторон у СПБ намного меньше, чем преимуществ, но они есть:

- остаются вопросы по безопасности подобных операций, когда требуется только телефон;

- сохраняется риск стать жертвой мошенников;

- отправить средства можно лишь в том случае, если оба банка подключены к сервису моментальных переводов;

- не исключены сбои операций в результате некорректной настройки клиентов по номерам телефонов;

- максимальная сумма, которую допускается оправлять через СБП, — 600 000 руб. (некоторые финансовые организации накладывают дополнительные ограничения по размерам платежей);

- не всегда отображается информация о том, кто отправил деньги.

Как работает СБП в банке «Открытие»

Кредитное учреждение предлагает юрлицам полный пакет услуг по подключению к системе моментальных переводов. Клиент открывает счет, выбирает подходящий тарифный план и оформляет заявку на подключение через сайт или в отделении банка. В зависимости от того в какой области работает предприятие, сотрудники ПАО «ФК Открытие» предлагают тот или иной вариант сервиса. Затем осуществляются установка и настройка программного обеспечения, проводится обучение работников.

Ограничения по сумме перевода в банке «Открытие»

При использовании системы действует ряд ограничений:

- Отправить деньги по QR-коду можно только тем лицам, кто участвует в СБП. Перечень финансовых организаций есть на официальном портале сервиса sbp.nspk.ru .

- Клиенты кредитного учреждения разрешается оплатить товар на сумму не более 600 000 руб., если иные лимиты не предусмотрены банком контрагента.

- При отправке перевода нужно быть внимательным при указании номера. Вернуть или отменить платеж в мобильном приложении невозможно. Решить проблему помогут только специалисты финансовой организации.

Комиссия за перевод

Комиссионные сборы с физических лиц за использование сервиса моментальных переводов не предусмотрены, если сумма не превышает 100 000 руб. Когда размер платежа больше, то сумма составляет 0,5%, максимум 1500 руб. Данные условия распространяются только при оплате с дебетовой карты. При использовании кредитной списывается процент, указанный в соглашении.

Некоторые торговые точки предлагают покупателям дополнительную скидку или бонус за осуществление платежа с помощью QR-кода.

Юридическим лицам и бизнесменам банк предоставляет выгодные условия за прием переводом через СБП — комиссию от 0,4%. Итоговая ставка зависит от области деятельности компании.

Как проверить успешность операции

Финансовая организация уведомляет клиентов о проведенных транзакциях тем способом, который был выбран при подписании соглашения на предоставление услуги (SMS-уведомлением или push-оповещением).

Как подключиться к СБП банка «Открытие»

Для активации сервиса моментальных переводов необходимо выполнить следующие действия:

- Авторизоваться в мобильном приложении.

- Зайти во вкладку «Профиль».

- Выбрать строку «Переводы».

- Передвинуть ползунок напротив графы «Разрешать переводы по номеру телефона из иных банков».

После этого система будет активирована.

Как сделать перевод

Для отправки денег клиенту иной финансовой организации также потребуется мобильное приложение банка «Открытие».

Инструкция, как провести транзакцию, следующая:

- На главной странице найти вкладку «Платежи» и выбрать строку «Переводы людям».

- Нажать на поле для ввода номера телефона и дать согласие на доступ к контактам.

- Выбрать получателя перевода и указать данные вручную. Появятся 2 кнопки: платеж в «Открытии» и СБП. Выбрать второй вариант. При нажатии на иконку быстрых платежей выйдет список всех организаций, участвующих в системе.

- Найти ПАО «ФК Открытие». В новой вкладке прописывается сумма перевода.

- Нажать на кнопку «Отправить».

Провести операцию с помощью СБП получится только в том случае, если банк получателя денег также подключен к системе. Если у отправителя несколько счетов, то в приложении можно выбрать, откуда списывать деньги. При совершении транзакции необходимо уточнить у адресата, в каком кредитном учреждении он обслуживается. Если получатель устанавливает «банк по умолчанию», то выбранная им организация автоматически определяется системой как предпочтительная для совершения операции.

Когда покупатель возвращает товар в магазин, который был оплачен через СБП, то возврат также проходит через сервис моментальных переводов.

Для осуществления транзакции потребуется предоставить чек, где прописаны номер операции и телефон получателя. По полученным реквизитам продавец возвращает деньги.

Стоимость услуги

ПАО «ФК Открытие» предлагает бесплатное подключение к сервису. Но цена за внедрение дополнительных опций (например, ПО) обговаривается индивидуально с каждым клиентом. Стоимость напрямую зависит от сферы деятельности предприятия и количества подключаемых торговых точек.

.jpg)

Быстрые платежи от банка «Открытие» для бизнеса

Малому и среднему бизнесам кредитное учреждение предлагает воспользоваться системой мгновенных платежей на следующих условиях:

- подключение к сервису без терминала или иного оборудования;

- поступление средств за товары и услуги на счет в течение 15 секунд;

- комиссия за безналичную оплату от 0,4%.

QR-код для оплаты можно разместить на любом носителе: наклейке, буклете, плакате и т.д. Покупателю достаточно с помощью сканера из мобильного приложения считать информацию, зашифрованную в код, и подтвердить отправку денег. После завершения операции банк выдает электронный чек, который потребитель предъявляет кассиру. Главные преимущества СБП — моментальное зачисление средств и возможность принимать платежи в любое время суток.

Виды используемых QR-кодов

QR-код — это графическое изображение, после расшифровки которого становятся доступны данные для совершения финансовых операций: реквизиты банка, сумма и назначение перевода. Благодаря этому платежные сведения оказываются защищены от прочтения без специальных средств, которые установлены в телефоне. СБП использует 2 типа кодов: одно- и многоразовые. Первые используются для сетевых маркетов, вторые — для организаций с умеренным потоком клиентов.

.jpg)

Статический

Код скрывает банковские реквизиты продавца, сумма платежа в него не включена. При сканировании появляется окошко, где нужно вручную вбить данные о цене товара или услуги.

Данный вариант выбирают собственники небольшого бизнеса, поскольку он не требует никаких вложений для внедрения.

Для создания кода в мобильном приложении банка «Открытие» необходимо выбрать счет, на который будут поступать деньги, и кликнуть по строке «Создание QR-кода». Наклейку с изображением размещают возле кассы, чтобы ее мог отсканировать каждый покупатель. Такой код не имеет срока действия, им можно пользоваться бессрочно.

Динамический

Он используется в крупных гипермаркетах с широким ассортиментом продукции и присваивается не каждому товару, а всей покупке. Он включает в себя банковские реквизиты получателя и сумму платежа. Кассир подсчитывает стоимость выбранных продуктов, создает QR-код и распечатывает его на чеке.

Покупатель сканирует изображение и оплачивает товары. Аналогичный способ расчета используется в интернет-магазинах. Для бесперебойной работы системы требуется интеграция ПО от финансовой организации. Срок действия динамического кода — 72 часа.

Стоимость СБП для бизнеса

Подключение к системе моментальных переводов бесплатное. Единственный платеж, который взимается с предпринимателей, — это комиссионный сбор за безналичный расчет.

Что делать, если система быстрых платежей «Открытия» не работает

При использовании СБП отправленные средства не поступают адресату по следующим причинам:

- неверно указаны реквизиты;

- осуществляются технические работы;

- произошел сбой в системе.

Если неправильно указаны данные получателя, то отменить транзакцию не получится. Необходимо обращаться в банк, которым пользуется адресат. При технических работах и сбое в системе сроки перевода могут затянуться. В этом случае придется подождать, пока сервис вновь не заработает. Если отправитель заподозрил, что к данным получили несанкционированный доступ мошенники, ему необходимо в кратчайшие сроки связаться с банком.

Источник