- Сколько нужно денег, чтобы не работать?

- Почему это важно – накопить, чтобы не работать

- Сколько денег нужно для счастья

- Где взять денег, чтобы больше не работать

- Как и где найти названную сумму

- Сколько нужно денег, чтобы не работать и жить на проценты всю жизнь

- Определяем комфортный месячный доход

- Вариант 1. Простой

- Инфляция

- Второй вариант. Жизнь на проценты

- Снижаем хотелки

- Третий вариант — комбинированный

Сколько нужно денег, чтобы не работать?

Однозначный ответ «Много!». Правда, сколько составляет это «много», каждый ответит по-своему. Кому-то для комфорта достаточно для завтрака хлеба с маслом, а кому-то – с икрой. Кто-то хочет в расцвете сил уйти от работы, чтобы отдыхать и путешествовать, а кому-то капитал нужен на так называемый «период дожития» в качестве прибавки к пенсии.

Словом, количество денег было и остается щекотливым вопросом. Определенно ответить на него сложно, так как это зависит от множества факторов: от страны проживания, до потребительских запросов.

Почему это важно – накопить, чтобы не работать

Заработать достаточно и больше не работать – золотая мечта тысяч американцев вот уже почти сто лет. Только раньше жители Штатов мечтали заработать на благополучную старость, когда, по выходе на пенсию, можно будет ни в чем себе не отказывать, а сегодня мечта видоизменилась.

Современные американцы уже не хотят ждать глубокой старости, чтобы насладиться жизнью. Для них в приоритете поработать десять или двадцать лет в поте лица, чтобы потом уйти на отдых в расцвете сил – в 30 или 40 лет.

А что в России? Копят на старость в нашей стране 1% населения, если не меньше. Сегодня, повышением уровня финансовой грамотности ситуация немного меняется, но не кардинально.

- Люди «старой закалки» просто не понимают, как это, накопить, чтобы не работать. Для них труд, причем на одном месте работы, в течение двадцати, тридцати лет – это норма, а дальнейшая пенсия, на которую нормальному человеку не прожить, это неизбежность.

А если этой пенсии через тридцать лет не будет совсем? Представим на секунду такую ситуацию, когда государство отказывается от подобной практики (а в мире предостаточно стран, где пенсий по старости просто не существует), а люди остаются с надеждой на помощь извне, а не на собственные силы.

Конечно, подобное событие не происходит внезапно, к нему готовятся. Однако исключать его не стоит.

Но вернемся к накоплениям. Наши разумные соотечественники, по западной модели, уже думают о том, как пораньше закончить работать на кого-то и начать отдыхать. Как же это сделать?

Сколько денег нужно для счастья

Это, пожалуй, самый индивидуальный показатель в вопросе выхода на раннюю «пенсию». Чтобы заработать столько, чтобы больше не работать, нужно четко определиться с финансовыми целями и задачами.

Кому-то будет достаточно пассивного дохода в дополнение к пенсии, а кто-то хочет начать жить «свободно» иже к 35 годам.

- Если говорить о российских реалиях, то, скажем, доход в 50 тысяч рублей для столицы – это копейки. В то же время, во многих регионах такой ежемесячный доход считается очень даже неплохим, и позволяющим отказаться от работы. Что касается российской деревни, то там пятьдесят тысяч – уже немыслимые деньги.

Уровень дохода, достигнув которого можно уже не беспокоиться о зарабатывании денег, у каждого свой. И он будет зависеть от конкретных потребностей человека. Как говориться, кому-то картошка мелкая, а кому-то – бриллианты.

Так что для начала стоит определить свой уровень обязательных расходов в месяц и за год.

- Первый этап заключается в том, чтобы посчитать, сколько вы тратите в месяц на еду, одежду, транспорт, коммунальные услуги и прочие платежи. Это и будет та минимальная сумма, которой хватит вам на жизнь без работы.

Как правило, в результате расчетов оказывается, что семье или одному человеку требуется меньше, чем он полагает.

Где взять денег, чтобы больше не работать

Если в результате первоначальных расчетов, вы поняли, что в месяц вам будет достаточно, скажем, шестидесяти тысяч рублей, то в год потребуется доход в 720 тысяч. Остается открытым вопрос, как сгенерировать такой доход.

- Чтобы получить искомые семьсот с небольшим тысяч, необходимо вычислить объем капитала, который и будет давать заданный уровень пассивного дохода.

Если мы говорим о шестидесяти тысячах в месяц и 720 тысячах в год, то их, например, можно получить, вложив капитал в облигации. В итоге, чтобы получить такой уровень дохода от облигаций с 10% доходностью, необходимо приобрести долговых бумаг на 7 200 000 рублей.

В перспективе, именно эта сумма даст пассивный доход, на который вы сможете жить. Однако и здесь не все так просто.

- Вложенные деньги в любом случае будут обесцениваться под влиянием инфляции. Это значит, что те шестьдесят тысяч, которых вам достаточно сегодня, может не хватить на жизнь через 10 лет. Так что в свои расчеты необходимо включать и показатели инфляции.

Если брать во внимание инфляцию, то общую сумму капитала, который будет генерировать доход, оптимально будет увеличить, как минимум, в два раза, до 14 400 000 рублей. Кажется, что это просто нереальные деньги, правда?

Как и где найти названную сумму

Современные реалии в России крайне далеки от такой заоблачной суммы. Подумайте сами, скопить пятнадцать миллионов при заработной плате в 30 тысяч – это фантастическая задача, которая просто не может быть выполнена.

Где же «ранним» пенсионерам достать такие деньги?

- Большинство американцев стараются устроиться на работу в крупные корпорации с большим окладом. Они упорно трудятся установленный на создание накоплений срок, работая там, где больше платят, и, покупая там, где это дешевле.

Иными словами, в США учатся экономить деньги заранее, предпочитая отложить на будущее то, что они могли бы потратить на развлечения сегодня.

Кроме этого, в приоритете у американцев ранние инвестиции. Чем раньше человек начинает вкладывать в активы сбережения, тем выше будет его доход в перспективе, и тем больше окажется скопленная сумма.

- Если вы хотите выйти на раннюю пенсию, не дожидаясь 65 лет, а перестав работать уже, скажем, в 40, то будьте готовы к тому, что около 70% всего дохода вы будете направлять на создание накоплений, а не на собственные нужды и желания.

Чтобы создание капитала двигалось быстрее, многие жители Штатов стараются либо купить бизнес дешевле, чтобы в дальнейшем продать его дороже, либо создать свой бизнес самостоятельно с целью дальнейшей его перепродажи.

В любом случае, экономить, откладывать и инвестировать накопления потребуется несколько лет (в среднем, это 10-15 лет), так что чем раньше вы начнете, тем быстрее искомая сумма будет собрана.

Но что делать, если вы далеки от инвестиций и не представляете, какие инструменты фондового рынка способны помочь вам? Однозначно, учиться! Обратитесь к материалам Академии Частного Инвестора, и это будет ваш эффективный старт. В Личном кабинете узнайте подробности прямо сейчас!

Источник

Сколько нужно денег, чтобы не работать и жить на проценты всю жизнь

— Скажите, Шура, честно, сколько вам нужно денег для счастья? — спросил Остап. — Только подсчитайте все.

— Сто рублей, — ответил Балаганов, с сожалением отрываясь от хлеба с колбасой.

— Да нет, вы меня не поняли. Не на сегодняшний день, а вообще. Для счастья. Ясно? Чтобы вам было хорошо на свете.

Ильф и Петров. «Золотой теленок.»

Сколько денег нужно чтобы перестать работать? Начать наслаждаться жизнью и жить на накопленный капитал.

Миллион? (долларов естественно). Два? Может быть десять?

А если серьезно? А давайте посчитаем. И определим необходимый размер капитала, позволяющий наслаждаться жизнью. Или по крайней мере не думать о деньгах.

Есть 3 стратегии жизни на капитал. От того, какую из них вы будете использовать, будет зависеть требуемая сумма для обеспечения счастливой жизни.

Определяем комфортный месячный доход

Для начала нужно определиться — какой суммы в месяц вам будет достаточно. Не нужно сразу выдумывать космические числа.

Назовите адекватную сумму для комфортной жизни. Естественно у каждого она будет различаться. В разы. У некоторых в десятки раз. )))

Возьмем для примера 50 тысяч в месяц. Для Москвы такой уровень будет считаться нищебродским. Для провинции вполне приемлемым или даже очень хорошим. В деревне — с подобным доходом, ты кум королю.

Итак, вас вполне устроит сумма в 50 000 ежемесячно. В год выходит 600 тысяч.

Далее остается только рассчитать, сколько денег необходимо иметь, чтобы каждый месяц получать искомую сумму.

Есть несколько вариантов.

Вариант 1. Простой

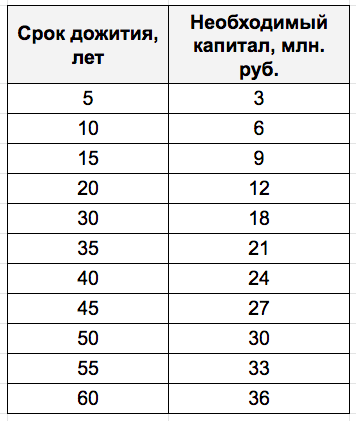

Все просто. Определяем для себя сколько времени вы хотите прожить после выхода «на заслуженный отдых». Необходимый капитал делим на равные части. Количество равно сроку дожития. И каждый год изымаем 1 часть на жизнь.

Получаем, на 5 лет жизни нам нужно иметь 3 миллиона рублей (50 000 х 12 месяцев х 5 лет).

10 лет — 6 миллиона, И так далее.

При такой схеме мы имеем сразу несколько проблем.

- Непонятно. Сколько лет вы проживете на пенсии? Всегда есть риск при жизни успеть проесть весь капитал. И не умереть. Хорошо это или плохо?

- Чем раньше вы уходите на покой (отдых, а не то что вы подумали), тем больше денег нужно на будущую длинную жизнь. Уйти в 40 лет или 60. Разница в необходимом капитале больше десяти миллионов.

Инфляция

В этой схемы мы не учли постоянное обесценивание денег. Инфляция с каждым годом будет подтачивать ваш капитал. По факту вы также будете получать по полтиннику в месяц. Но . покупательная способность будет все ниже и ниже.

Лет так через 10-15, ваши 50 000, реально будут стоить тысяч 25-30. И с каждым годом придется жить скромнее и скромнее. И помереть в полной нищете.

Каждый год изымать сумму, проиндексированную на величину инфляции. В первый год 50 тысяч. Во второй, допустим 52 тысячи, третий — 55 . на 20-й год — тысяч 100.

Блин! Тогда нужно еще больше денег. Подсчитанного ранее капитала при таком раскладе точно не хватит.

А на сколько больше? А никто не знает, какова будет инфляция в будущем. Если брать с запасом, то в несколько раз точно.

Не буду загружать вас расчетами. Для примера скажу, что при инфляции в 7% в год (а это примерно среднегодовые данные за последние 10 лет в России) получаем:

- Капитал в 9 миллионов закончится через 10 лет (вместо запланированных 15);

- 12 миллионов кончатся у вас уже через 11 лет (потеряли 4 года);

- 18 миллионов вы проедите через 16 (вместо 30 лет).

Не очень радужная перспектива.

Можно ли что-то с этим сделать?

Самый простой способ защитить деньги от инфляции — открыть банковский вклад.

В среднем, проценты по депозитам находятся на уровне инфляции.

Это значит, получаемые проценты по вкладу, будут компенсировать обесценивание вашего капитала. И вы так спокойно можете безбоязненно тратить запланированные суммы + довесок из-за инфляции.

Второй вариант. Жизнь на проценты

Другой способ предполагает жизнь только на получаемый доход.

Размещаем капитал в доходные инструменты и припеваючи живем много-много лет.

Плюсы:

Вам не нужно бояться, что накопленный капитал внезапно кончится. С таким подходом можно уйти на пенсии и в 40 и 30-20 лет (если финансы позволяют).

На длительный срок жизни «на пенсию» (30-35 лет), потребуется накопить меньше денег. Чем простое проедание капитала.

Минусы:

На коротких сроках жизни (например, при выходе на покой в 60 лет и планах прожить еще лет 15-20) наоборот, нужен более значимый капитал.

И какая нужна сумма для безбедной жизни?

Вся зависит от получаемого дохода от инвестиций.

Меня всегда умиляют ребята, которые в своих статьях приводят расчеты следующего типа.

«Вкладываем деньги под 10-15% годовых. Кто-то даже озвучивает 20-30%. И на получаемый доход живем.»

Исходя их их данных нужно накопить и вложить всего 4-6 миллионов (при ставке доходности 10-15% годовых). А если иметь прибыль в 20-30%, то можно отделаться «ничтожными 2-3 миллионами». И вот оно счастье. Ты обеспечен на всю жизнь пассивным доходом.)))

Про 20-30 годовых я промолчу (сказки). А вот 10-15% получать можно. Но с небольшой оговоркой. Это номинальная доходность. Без учета инфляции.

Заработали вы за год 10%. Хорошо. Но за этот период деньги обесценились на 7%.

Сколько вы на самом деле получили прибыли? Всего 3% годовых. Это и есть реальная доходность.

Поэтому забудьте про двузначные числа доходности.

Все на что можно рассчитывать — это 2-6% годовых. В реальных данных. Очищенных от инфляции.

Что может обеспечить такую доходность?

- Акции — предполагаемый рост 4-6% годовых.

- Облигации — около 2% годовых.

- Вклады: от -1-2% до +0,5-1% .

- Недвижимость — 3-5%.

В среднем можно надеяться на доходность в районе от 3 до 5% годовых.

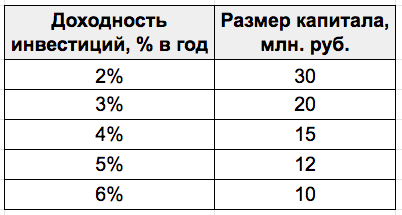

Теперь можно примерно рассчитать, сколько понадобиться денег, чтобы не работать и спокойно жить на проценты от этого дохода. Планируя получать ежемесячно в районе 50 тысяч рублей.

В таблице, минимально необходимая сумма денег, при различной средней годовой доходности.

Возьмем средний вариант — 4% годовых. Тогда для безбедной «вечной жизни» потребуется капитал в 15 миллионов рублей.

Обратите внимание! Если планируете прожить на пенсии более 25 лет, то этот способ для вас более выгоден. Чем простое поедание капитала, как в первом варианте.

Снижаем хотелки

Многие скажут, да где взять эти 15 миллионов? За все жизнь столько не заработаешь. Даже с учетом инвестиций и сложного процента, откладывая постоянно деньги ежемесячно. Особенно, если у тебя небольшая зарплата.

Согласен. Вариант не для всех.

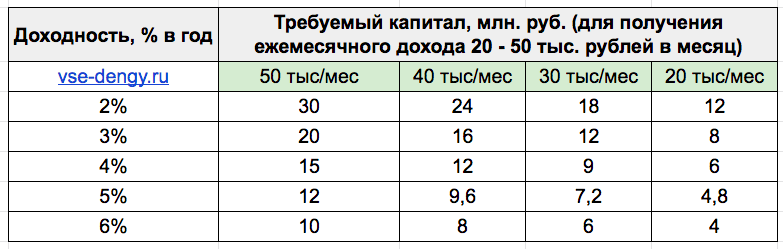

Остается только урезать свои аппетиты. И рассчитывать жить не на 50, а на меньшую сумму. 40-30-20 тысяч в месяц.

Как некий бонус, для «старых» будущих пенсионеров (с 60-65 лет) будет начисляться какая-то государственная пенсия (но это не точно, возможно через много лет отменят).

В итоге, как один из вариантов. Устанавливаем желаемый доход в 30 тысяч. С учетом возможной будущей пенсии от государства (пусть будет тысяч 10).

Итого нам нужно обеспечить себя дополнительных доходом в 20 тысяч рублей. Это сразу урезает необходимый капитал для безбедной жизни в 2,5 раза! С 15 до 6 миллионов. А это уже более приемлемая сумма для достижения.

В таблице. Чего и сколько нужно накопить (миллионов рублей) для получения разного ежемесячного дохода (от 20 до 50 тысяч рублей в месяц). При разном уровне росте (годовая доходность) капитала.

Третий вариант — комбинированный

И снова для некоторых и выше озвученные суммы (несколько миллионов) могут быть неподъемными. Что делать?

Можно ли еще как то снизить размер капитала, необходимого для безбедной жизни?

Комбинируем вместе две вышеизложенные стратегии жизни на накопленный капитал.

Формируете определенную сумму. На жизнь берете деньги с получаемого дохода + изымаете часть из основного капитала.

На пальцах. Вам нужно ежемесячно — 30 тысяч рублей. Получаемая прибыль (доход от капитала) дает вам всего 20 тысяч. Значит нужно оттяпать еще десятку из накоплений.

В следующий год, вы будете получать уже меньшую сумму в виде процентов прибыли. Например, 19 тысяч. Достаем из капитала 11 тысяч.

И так год за годом.

И еще не забываем при инфляцию. Ежегодно нужно увеличивать сумму на жизнь, на величину инфляции.

С каждым годом, капитал будет уменьшаться. Получаемая прибыль будет все меньше и меньше. А доставать из накоплений вы будете все больше и больше.

Есть ли в этом смысл?

Хочу иметь 20 тысяч рублей в месяц.

Для этого мне нужно 6 миллионов рублей (при ставке дохода в 4%). И можно бесконечно жить на получаемый доход.

Если мы размещаем капитал (6 млн.) на банковские вклады (с защитой от инфляции), нам его хватит на 25 лет.

- 5 миллионов — на 21 год.

- 4 миллионов — на 16 лет.

- 3 миллионов — 12,5 лет.

- 2 миллиона — 8,5 лет.

А теперь внимание! Ловкость рук и никакого мошенничества.

На сколько нам хватит денег, при комбинированном способе? При доходности капитала в 4%. Сверх инфляции.

- Имеем 5 миллионов — можно спокойно жить 42 года до полного исчерпания капитала (добавили 21 год безбедной жизни на пенсии).

- 4 миллиона — на 27 лет (плюс 11 лет).

- 3 миллиона — 18 лет (+5,5 лет).

- 2 миллиона — 11 лет (+2,5 года).

Остается только снова понять, сколько вы планируете прожить. Первые 2 варианта (накопить 5 или 4 миллиона, вместо 6) мне кажутся вполне жизнеспособными. 27 или тем более 42 года спокойной жизни на проценты и капитал.

Через сколько лет можно накопить необходимый капитал? И сколько денег нужно откладывать? Посмотрите в этой статье. Информация немного дублирует текущий материал, но там есть несколько таблиц с расчетами накопления денег при разных ежемесячных размерах пополнений. Думаю будет полезно.

Мне (да и всем читателям сайта) наверное будет интересно узнать, для кого какая ежемесячная сумма была бы приемлемой для жизни «без работы». Пишите в комментариях. И сможете ли вы, при вашем текущем уровне дохода, сколотить нужный капитал?

- Чтобы не пропустить новые статьи, подпишитесь на Telegram, VK или на рассылку анонсов по почте

- Есть вопросы? 🗣 Задайте их в комментариях. 🔥

Мне кажется, схема на самом деле проще. Чтобы накопленный капитал не обесценивался никогда, его надо ежегодно увеличивать на размер инфляции. Допустим, у Вас есть 5 млн. Вы их инвестировали, и они принесли Вам доход 10% годовых чистыми (уже с выплаченными комиссиями, налогами и т. д.), то есть, 500 тыс. А инфляция в этот год составила 7%. Соответственно, 350 тыс. (7% от 5 млн.) из полученного дохода Вы добавляете к капиталу и инвестируете, а оставшиеся 150 тыс. (3% от 5 млн.) можете тратить на свое усмотрение. И действуете по этой схеме каждый год. Сумма на жизнь в этом примере получается маленькая, поэтому надо либо иметь больший капитал, либо более высокую доходность. Второе вполне достижимо: вкладываете свой капитал в дивидендные акции, получаете процентов 10 годовых, которые можете тратить полностью, потому что рост фондового рынка на долгосроке защитит Ваш капитал от инфляционных потерь и даже, возможно, увеличит его не только в номинальном, но и в реальном выражении. Если еще немного напрячься и разобраться с торговлей на бирже, то за счет маржинального кредитования под залог Ваших акций даже при не самой активной среднесрочной торговле на деньги брокера можно спокойно иметь дополнительный доход. В итоге у Вас получится три вида дохода: дивиденды (процентов 10 в год — на них живете), рост курсовой стоимости портфеля Ваших акций (процентов 8 в год — компенсируют инфляцию) и доход от спекуляций (процентов в 12 в год — либо увеличиваете свой капитал, либо тратите на жизнь). Так что доходность в 30% годовых вполне реальна. Правда, это уже не совсем пассивный доход, но иметь с тех же 5 млн. по 1,5 млн. ежегодно — думаю, оно затраченных усилий вполне стоит.

Частично согласен, частично нет. )))

Трейдинг — это та же работа. Пусть и потенциально более доходная (но не факт). Сколько вы зарабатываете на спекуляциях — если занимаетесь этим?

И не всем это дано. Да многие и не хотят этим заниматься.

А так в целом, для тех «кто в теме», вполне годный вариант заработка + «работы-трейдинга»

Выгодно считаете. 10% — дивиденды, 8% акции и 12% спекуляции и в сумме 30%. В реальности у вас в лучшем случае будет среднее арифметическое от этого. Деньги под залог вам все равно дадут не просто так, а под %. А торговать на заемные средства — верх глупости

«Выгодно считаете. 10% — дивиденды, 8% акции и 12% спекуляции и в сумме 30%. В реальности у вас в лучшем случае будет среднее арифметическое от этого.». — Если Вы считаете, что невозможно иметь 10% годовых на дивидендах, то, смею предположить, что Вы просто не в курсе, какие дивиденды выплачивают по российским акциям. Среднегодовой рост фондового рынка на 8% — это цифра не моя, а автора сайта (встречалась в его статьях). Мой портфель хоть и не повторяет структуру индекса, но всё же составлен из голубых фишек, так что его рост будет примерно таким же. То, что я имею порядка 12% годовых не спекуляциях — можете верить, а можете не верить, потому что это не главное. Главное для Вас — сколько именно Вы можете заработать на спекуляциях. Если не можете торговать в плюс, то лучше и не торгуйте.

«Деньги под залог вам все равно дадут не просто так, а под %.». — Естественно, ведь брокер — это не благотворительный фонд, он оказывает Вам свои услуги, чтобы самому заработать. Но на всякий случай сообщу, что, если Вы купили ценные бумаги на деньги брокера и продали их в тот же день, то процент за пользование кредитом с Вас не удерживается. Хоть моя стратегия и не нацелена на интрадей, но тем не менее, даже с расходами за маржинальное кредитование я зарабатываю.

«А торговать на заемные средства — верх глупости». — Вашу мысль можно с таким же успехом адресовать и любому бизнесу. Ведь акции — это не просто фантики. Покупая их, Вы покупаете частичку реально работающего бизнеса. А в любом бизнесе тоже присутствуют риски. И, несмотря на это, бизнесмены берут заемные средства, и не считают это глупостью. При этом в отличие от бизнеса в торговле на бирже в случае появления риска реализации негативного сценария очень легко просто выйти с рынка. Можно же торговать только в ситуациях, когда уровень риска является приемлемым для трейдера. Но, повторюсь, в Вашем случае будет выгоднее совсем не торговать ни на заемные деньги, ни на свои. Желаю Вам, чтобы Ваш доход был надежным.

На мой взгляд 30% дохода расчитаны некорректно. Допустим портфель разделен на 50% облигации+50% акции. Доход от обьема портфеля соответственно 5% и 10%=итого 15%

Источник