- В каком порядке получать на работе вычеты за квартиру, лечение и обучение

- Главное

- Что за вычеты у работодателя? Кто их получает?

- Как получить вычет у работодателя?

- Если подать документы на вычет в середине года, как быть с уже удержанным налогом с начала года?

- Какая разница, в каком порядке предоставлять вычеты? Зачем мне выбирать? Пусть решит бухгалтерия.

- Вот как это работает на примере

- Налог же можно возвращать в течение трех лет. Я пойду и заявлю неиспользованный социальный вычет в 2018 году

- У меня есть право на вычет. Как всё правильно оформить?

- Как получить налоговый вычет, не имея работы, и чем он опасен

- Купил квартиру — перестал быть невидимкой

- Купил квартиру без официального дохода и хочу в будущем получить вычет

- Когда возникает право на вычет

- Когда можно вернуть НДФЛ

- Как подавать декларацию

- Это работает со всеми вычетами?

- Налоговый вычет за квартиру

- Полная инструкция

- Как получить налоговый вычет за квартиру: краткая инструкция

- Матчасть: что такое вычет

- Когда возникает право на вычет при покупке квартиры

- Документы для оформления вычета за квартиру

- Какими документами подтверждать расходы

- Когда нужно подавать документы

- Сколько раз можно получать налоговый вычет при покупке квартиры

- Сумма вычета при покупке квартиры

- Пример расчета вычета и НДФЛ к возврату в расчете на одного человека

- За какой период можно вернуть налог?

- Как получить вычет

- Как оформить заявление на возврат налога при оформлении вычета

В каком порядке получать на работе вычеты за квартиру, лечение и обучение

ФНС опубликовала письмо по поводу вычетов у работодателя. Теперь стало понятнее, как получать максимум выгоды и не совершать лишних движений. Объясняем, как это работает и как правильно сделать.

Главное

Вычет — это сумма, с которой государство разрешает не платить НДФЛ или возвращает уже удержанный.

Получить вычет можно в следующем году по декларации через налоговую, а можно у работодателя в текущем году без декларации.

Чтобы получить вычет у работодателя, нужно взять уведомление в налоговой. Документы удобно оформлять через интернет.

Пишете на работе заявление, и у вас перестают удерживать НДФЛ 13%. И даже возвращают уже удержанный с начала года.

Сначала лучше получить все социальные вычеты, потом уже — все имущественные. Но можно как угодно: налоговая не против любой очередности.

Что за вычеты у работодателя? Кто их получает?

Если вы купили квартиру, заплатили за учебу ребенка в вузе или лечение зубов, то имеете право на имущественный или социальный вычет. С этой суммы можно не платить или вернуть НДФЛ.

Чтобы вернуть налог, обычно подают декларацию и заявление в налоговую. Там всё проверяют, а потом возвращают деньги на счет.

Но есть вариант не ждать следующего года и получить вычет сразу же. Купили квартиру в июне — сразу подтвердили право на имущественный вычет и перестали платить НДФЛ до конца года. Или оплатили лечение зубов на прошлой неделе, и у вас из зарплаты пару месяцев не удерживают налог.

Это называется получением вычета у работодателя. Вместо того чтобы платить НДФЛ в бюджет, а потом возвращать всю сумму сразу в следующем году, вы перестаете платить его прямо сейчас и получаете прибавку к зарплате.

У работодателя в текущем году можно получить не любой вычет. Например, по расходам на благотворительность и оценку квалификации вычет дает только налоговая и только в следующем году. Кто оформлен по гражданско-правовому договору, тоже должен подавать декларацию.

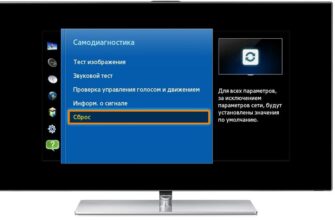

Как получить вычет у работодателя?

Нельзя просто так взять и прийти в бухгалтерию с просьбой о вычете. Сначала нужно утвердить ваш вычет в налоговой. Это проще, чем подавать декларацию.

Когда у вас появилось право на вычет, собираете подтверждающие документы, пишете заявление и подаете в налоговую. Удобно сделать это через интернет на сайте nalog.ru. Там уже есть все формы. Указываете данные по вычету, реквизиты работодателя, прикладываете копии документов, справку 2-НДФЛ, подписываете прямо на сайте и ждете. Декларация 3-НДФЛ не нужна.

Максимум через 30 дней будет готово уведомление, которое подтвердит, что такой-то сотрудник имеет право на вычет в такой-то сумме у такого-то работодателя. Этот документ отдаете в бухгалтерию или отдел кадров, и у вас перестают удерживать НДФЛ.

Уведомление будет действовать только до конца текущего года. Если у вас имущественный вычет и осталась неиспользованная сумма, в январе снова возьмете уведомление на остаток и не будете платить НДФЛ. Получать второе уведомление проще: копии документов на квартиру уже не нужны, хватит справки 2-НДФЛ и заявления.

И так до тех пор, пока вычет не закончится. Каждый раз налоговая будет указывать в уведомлении остаток вычета.

Если подать документы на вычет в середине года, как быть с уже удержанным налогом с начала года?

В налоговом кодексе про это ничего не написано. Некоторые работодатели перестают удерживать НДФЛ с того месяца, когда сотрудник принес заявление. А удержанный НДФЛ с начала года приходится возвращать по декларации в следующем году.

Это невыгодно. Минфин объяснил, что если сотрудник принес заявление на вычет в середине года, то ему нужно вернуть НДФЛ, который удержали с начала года. Верховный суд считает так же.

Вот что получится, если подать заявление на вычет у работодателя в июле:

- вам вернут НДФЛ, который удержали за полгода, в пределах лимита;

- с августа у вас перестанут удерживать НДФЛ, пока вычет не закончится.

Многие этого не знают, продолжают платить НДФЛ и ждут следующего года, чтобы подать декларацию. Потом ждут еще четыре месяца, пока налоговая всё проверит и вернет деньги. А можно не отдавать их государству прямо сейчас.

Если ваша бухгалтерия не в курсе, объясните, как правильно, и заберите свои деньги. Но если бухгалтерия в курсе разъяснений, но все равно не возвращает налог с начала года, не настаивайте. Такая позиция имеет право на жизнь. Мы объясняли, почему так происходит и почему бухгалтер в этом не виноват.

Какая разница, в каком порядке предоставлять вычеты? Зачем мне выбирать? Пусть решит бухгалтерия.

Нужно правильно выбирать порядок предоставления вычетов, чтобы не потерять деньги и забрать максимум у государства.

Если вычет один, проблемы нет. Тут и выбирать не придется: подал заявление и не платишь НДФЛ, пока вся сумма не закончится.

Если в один год есть право на имущественный и социальный вычет, нужно учитывать, что остаток социального вычета нельзя перенести на следующий год. Даже если использовать не весь вычет, он просто аннулируется и НДФЛ не вернут. Социальный вычет выгоднее получать раньше.

Имущественный вычет можно переносить на следующий год, поэтому его выгодно получить после социального. Остаток имущественного вычета разрешат использовать в следующем году, а потом еще и еще.

Правильно распределять вычеты и устанавливать их очередность может быть выгодно супругам. Если всё просчитать, семья может забрать у государства в разы больше денег.

Вот как это работает на примере

Допустим, у вас зарплата 70 тысяч рублей. В марте 2017 года вы купили квартиру за 3 млн. В июне оплатили 70 тысяч рублей за операцию маме и 50 тысяч за учебу ребенка в вузе. Вы только что узнали про вычет у работодателя, получили уведомления в налоговой и написали заявление на работе.

За лечение и образование дадут социальный вычет — максимум 120 тысяч в год. С такими расходами можно использовать всю сумму и вернуть 15 600 рублей, но только в этом году. На следующий год остаток переносить нельзя.

За покупку квартиры вычет 2 млн рублей. Можно вернуть 260 тысяч рублей налога. За год всю сумму использовать не получится, поэтому остаток перейдет на следующий год. С имущественным вычетом так можно.

На работе нужно написать заявление, чтобы сначала вам дали социальный вычет, а потом имущественный. Тогда вы заберете максимум. Если бухгалтерия сделает наоборот, потеряете 15 тысяч рублей: социальный вычет в 2017 году получить не успеете.

Налог же можно возвращать в течение трех лет. Я пойду и заявлю неиспользованный социальный вычет в 2018 году

Не выйдет. Налог можно возвращать в течение трех лет, но только за конкретный год, а не за любой. Если право на социальный вычет возникло в 2017 году, налог можно вернуть только за 2017 год. Этот вычет нельзя перенести на 2018 год ни полностью, ни частично.

Декларацию для возврата НДФЛ можно подать даже в 2020 году, но налог вернут именно тот, который заплатили в 2017. Если весь налог за 2017 год вернули за счет имущественного вычета, социальный не пригодится и пропадет.

У меня есть право на вычет. Как всё правильно оформить?

Если хотите использовать вычет у работодателя, подтвердите это право в налоговой. Если работодателей с трудовыми договорами несколько, берите несколько уведомлений.

Напишите на работе заявление на вычет. Укажите, в какой очередности вам нужно предоставить вычеты, если их несколько. Не имеет значения, когда вы подавали разные уведомления: в один день или с разницей в несколько месяцев. Налоговики считают, что на очередность вычетов это не влияет.

Если не знаете, как поступить, спросите в налоговой или у эксперта.

Источник

Как получить налоговый вычет, не имея работы, и чем он опасен

Налоговый вычет — возврат уплаченного в бюджет НДФЛ. Получается, что если человек официально не работает, то и вычет ему не полагается? Это не совсем так. Есть случаи, когда деньги всё-таки можно получить. Но стоит подумать — надо ли так делать.

Напомним, что зарплата — не единственный облагаемый налогом доход. Для получения имущественного вычета можно применять доход от продажи недвижимости, сдачи жилья в аренду, дополнительной государственной пенсии и т. д.

Предположим, что вы получили в наследство квартиру и тут же решили её продать, не выжидая трёхлетнего срока. В этом случае придётся уплатить НДФЛ. Он ничем не отличается от того, что вы платите, получая зарплату.

На вырученные от продажи наследства деньги вы покупаете другое жильё. Вместе с этим возникает право на налоговый вычет. В данной ситуации его может оформить даже безработный. Деньги вернутся от НДФЛ, уплаченного за продажу квартиры. Происходит взаимозачёт налогов.

Купил квартиру — перестал быть невидимкой

Рассматривая ситуации с безработными, всегда хочется оговориться — покупая имущество, вы попадаете в зону видимости налоговой.

Например, квартира, полученная в наследство, стоила 3 млн рублей, а новая куплена за 5 млн рублей. При этом дохода у человека нет.

Налоговый инспектор задаст себе, а потом и налогоплательщику вопрос: где человек взял 2 млн рублей? Подобные случаи мы уже описывали в статье «Налоговая не верит, поэтому просит отчитаться за каждый рубль».

Декларация, поданая на налоговый вычет, станет поводом для проведения камеральной проверки и запроса в банк о движении средств по счёту.

Ещё один момент, который стоит учитывать, — изменения в «антиотмывочном» законодательстве. В этом году сделки с недвижимостью суммой более 3 млн рублей будут под контролем Росфинмониторинга. Власти станут отслеживать не только саму сделку, но и последующее движение средств по счетам.

Источник

Купил квартиру без официального дохода и хочу в будущем получить вычет

У меня пока нет официального дохода, но в прошлом году удалось купить квартиру. Супруга пока в декрете и налог не платит. Теперь не знаю, как быть с вычетом. В 2017 году я не платил НДФЛ , но скоро устроюсь на официальную работу и буду платить налог. На вычет мне теперь не рассчитывать? Хотелось бы сэкономить 260 тысяч рублей, как все нормальные люди.

Другой квартиры у меня может и не быть, а налог буду платить. Получается, я его уже никогда не верну? Может быть, есть какой-то вариант?

Максим, у вас есть право на вычет при покупке квартиры. Вы сможете использовать его, как только устроитесь на официальную работу.

Когда возникает право на вычет

С вычетами при отсутствии официального дохода постоянно происходит путаница: кажется, что если нет белой зарплаты в момент покупки, то и вычета никогда не будет. Или что вычет можно получить только в течение трех лет после покупки. Это заблуждение, из-за которого люди теряют деньги. Давайте разложим по полочкам.

Для права на вычет должны совпасть все условия:

- Вы налоговый резидент.

- Квартира на территории РФ .

- Есть документы, подтверждающие права и расходы на квартиру.

- Продавец вам не близкий родственник.

- Раньше вы не использовали свое право на вычет, или есть остаток.

Если эти условия соблюдаются, у вас уже есть право на вычет. Вопрос только в том, сможете ли вы сразу вернуть НДФЛ , то есть воспользоваться этим правом.

Когда можно вернуть НДФЛ

Заявить вычет для возврата налога можно, только если есть что возвращать. Для этого вы должны что-то заплатить в бюджет — тогда государство отдаст вам деньги. Или вам начислят НДФЛ — тогда его разрешат не перечислять в бюджет и оставить себе.

Но всеми вопросами с возвратом налога вы можете заняться когда угодно — даже через 10 лет после покупки квартиры. Если сейчас у вас нет официального дохода и у вас из него не удерживают НДФЛ , это не лишает вас права на вычет. Вы просто пока не можете его использовать.

Когда появится доход, облагаемый налогом по ставке 13%, вы заявите вычет и вернете налог. Или не будете платить НДФЛ , пока не исчерпаете весь лимит.

Вы можете даже продать эту квартиру, но право использовать вычет за нее вы не потеряете. Просто дождитесь, когда появится доход, с которого нужно начислить 13% НДФЛ . Даже если это случится через много лет — подадите документы и получите свои деньги. Или так сделает ваша супруга, которая в год покупки квартиры была в декрете и не смогла использовать свою часть вычета.

Мы уже рассказывали, почему трехлетнее ограничение здесь не работает. Для права на имущественный вычет ограничения по срокам вообще нет. Есть ограничения на период для возврата уплаченного налога, но оно не помешает вам вернуть 260 тысяч рублей.

Минфин не раз подтверждал это в официальных разъяснениях.

Как подавать декларацию

Вычет заявляют в том году, когда совпали все условия для возврата налога: появился официальный доход и вы начали платить или начислять НДФЛ .

Например, вы купили квартиру в 2017 году, но официального дохода не было. Налог не платили, значит, и вычет использовать пока не можете. В 2019 году вы устраиваетесь на работу и начинаете платить налог. Декларацию нужно подать за 2019 год. Если нужно будет задекларировать какой-то доход, то это делают в 2020 году до 30 апреля. Если декларация только для вычета, то срок не установлен. В ней нужно заявить вычет в сумме расходов на квартиру. Налоговая вернет уплаченный налог именно за 2019 год.

Если вы подадите декларацию за 2017 год, то в вычете вам откажут. принять ее при этом в налоговой могут: они не обязаны исправлять ваши ошибки. Но чаще всего инспекторы замечают это еще при регистрации документов и объясняют, как все исправить.

Есть вариант вернуть налог раньше 2020 года — используйте для этого право на вычет у работодателя.

Это работает со всеми вычетами?

Нет, речь только об имущественных вычетах при покупке квартиры. Если вы потратите деньги на лечение и в этом году не имели официального дохода, перенести вычет на другие годы не получится. Лимит по социальным вычетам дают на год, а остаток переносить нельзя. Зато его можно заявлять каждый год, а не один раз в жизни.

Если у вас есть вопрос о личных финансах, правах и законах, здоровье или образовании, пишите. На самые интересные вопросы ответят эксперты журнала.

Источник

Налоговый вычет за квартиру

Полная инструкция

Этот материал обновлен 19.02.2021.

Государство готово отдать вам 520 тысяч рублей. Заберите их.

Вы купили квартиру: на свои деньги или в ипотеку. При определенных условиях государство готово вернуть вам часть денег. Всего из бюджета можно получить 260 или даже 520 тысяч рублей.

В этой статье пойдет речь только о налоговом вычете при покупке квартиры. Об отделке, процентах по ипотеке, строительстве дома и декларации — отдельно. Подпишитесь, чтобы не пропустить новые материалы.

Имущественный вычет при покупке квартиры — это когда вам возвращают уплаченный вами подоходный налог. Государство готово вернуть НДФЛ с ваших расходов, но не более чем с 2 млн рублей — это 260 тысяч. Супруг имеет право на такой же вычет — вместе будет 520 тысяч рублей.

Как получить налоговый вычет за квартиру: краткая инструкция

- Проверьте все условия для вычета. Получить налоговый вычет можно только при соблюдении всех требований.

- Разберитесь в нюансах своей ситуации. Ссылки на разборы частных случаев есть в статье.

- Выберите способ получения вычета: в налоговой или у работодателя.

- Подготовьте документы по списку из статьи: сделайте копии и сканы, держите под рукой оригиналы.

- Заполните декларацию 3-НДФЛ или заявление для уведомления.

- Отправьте документы в налоговую: лично, почтой или через личный кабинет налогоплательщика.

- Ждите денег на счет или заберите уведомление и отнесите его на работу.

- Следите за остатком вычета, чтобы в следующем году забрать еще часть НДФЛ.

Матчасть: что такое вычет

Если вы работаете официально и получаете зарплату, то платите налог на доходы физических лиц. Обычно это 13%. И хотя эти деньги удерживает и переводит в бюджет ваш работодатель, сами деньги ваши и платите их именно вы.

Налоговый вычет — это возможность вернуть себе часть уплаченного НДФЛ из бюджета. Принцип действия такой: государство признает, что вы потратили часть дохода на что-то полезное, и разрешает вычесть из вашего налогооблагаемого дохода эту сумму. В итоге налоговая база становится меньше и вам либо не нужно какое-то время платить налог, либо появляется излишне уплаченная сумма, которую вам возвращают на счет.

Чтобы получать вычеты, нужно быть налоговым резидентом, платить НДФЛ и иметь подтверждение, что вы потратили деньги на что-то нужное по мнению государства: купили жилье, оплатили лечение или учебу, пожертвовали на благотворительность. Если вы ИП на УСН, то НДФЛ вы не платите — там другой налог с доходов и для вычета он не подходит. Если вы нерезидент, вам не дают вычет.

Есть несколько видов вычетов. Например, бывают социальные, имущественные, профессиональные, стандартные и инвестиционные. При покупке квартиры вы получаете право на имущественный вычет. Правила, которые действуют для налогового вычета при покупке недвижимости, для других видов не работают.

Кроме возврата подоходного налога при покупке квартиры есть возврат при продаже — это другое, не перепутайте. Они не заменяют и не отменяют друг друга.

Когда речь идет о вычетах, используют два понятия: сумма вычета и сумма налога к возврату. Сумма вычета — это на сколько государство разрешает вам уменьшить свои доходы при покупке квартиры. Сумма НДФЛ к возврату — сколько фактически вам вернут денег из бюджета. Если упрощенно, сумма возврата — это 13% от суммы вычета.

Когда возникает право на вычет при покупке квартиры

Заявить вычет можно только при совпадении нескольких условий.

Вы налоговый резидент РФ. Вы живете в России не менее 183 календарных дней в течение года.

Вы заплатили за квартиру и можете подтвердить это документами. Оплата может быть полной или частичной, но должна быть обязательно: сумма вычета зависит от фактических расходов. По унаследованной или подаренной квартире вычет получить нельзя, потому что вы ничего не потратили, а значит, не уменьшили налогооблагаемую базу. Участники военной ипотеки тоже не могут использовать вычет на общих основаниях, потому что часть суммы на квартиру им дает государство.

Есть правоустанавливающие документы. Для новостройки это может быть акт приемки-передачи квартиры. Договор долевого участия не подойдет, даже если вы внесли всю сумму, — придется ждать, пока квартиру сдадут.

Для вторичного жилья право собственности нужно подтвердить свидетельством или выпиской из ЕГРН. Документы на квартиру должны быть оформлены на вас или супруга. Мамина квартира для вычета не подойдет, даже если она фактически ваша и платили за нее вы.

Продавец вам не близкий родственник. При покупке квартиры у взаимозависимых лиц вычет не дадут. Купить квартиру у мамы или сестры можно, но вычет по такой сделке получить нельзя. Даже если вы честно отдали маме деньги за квартиру, в вычете точно откажут. Добросовестность тут не поможет — это уже проверено в Верховном суде.

Скрыть покупку у взаимозависимых лиц нельзя: налоговая проверит родство по общим базам. Если взаимозависимость есть не между родственниками, а по другим причинам, потом разберутся и потребуют вернуть деньги.

Для налоговой теща — это не мама. Так что по сделке с мамой вычет не дадут, а по сделке с тещей можно получить. У своего брата купить квартиру для вычета нельзя, а у брата жены — можно. Дальше думайте сами.

Взаимозависимыми могут быть не только близкие родственники, но и другие люди, которые могли повлиять на условия и результат сделки. Например, гражданская жена или отец общего ребенка. Но это в теории — налоговой еще придется это доказать.

Оформить возврат налога при покупке квартиры у сына маминой подруги — можно.

Раньше вы не использовали свое право на вычет. У имущественного вычета при покупке квартиры есть лимит, и каждому человеку его дают один на всю жизнь. Повторно вычет сверх лимита использовать нельзя. Если когда-то вы уже оформляли возврат налога при покупке квартиры и у вас нет остатка вычета — все, дальше можете не читать.

Квартира в России. Тут нечего добавить.

Документы для оформления вычета за квартиру

Все документы можно предоставить в копиях, налоговая сама проверит их по базам. Если будут вопросы, у вас попросят оригиналы — позвонят и довезете. Но такое бывает нечасто — обычно хватает сканов, отправленных через личный кабинет, или подшитых к декларации копий.

Список документов для оформления вычета:

- Копия свидетельства о праве собственности или выписка из ЕГРН.

- Копия договора о приобретении недвижимости и акта о ее передаче.

- Платежные документы (квитанции к приходным ордерам, банковские выписки о перечислении денег на счет продавца, расписка, товарные и кассовые чеки).

- Справка 2-НДФЛ , если подаете декларацию.

- Заявление о распределении вычета между супругами, если купили квартиру в браке.

Какими документами подтверждать расходы

Вычет не дадут, если вы не подтвердите, что потратили на квартиру деньги. И так как на квартиру обычно не выбивают кассовые чеки, придется дополнительно озаботиться нужными документами.

В налоговом кодексе упоминаются несколько вариантов подтверждения: расписка, квитанции, платежки из банка. Этот список открытый — можно предоставить и другие документы.

С платежными документами есть несколько нюансов, о которых вам не расскажет ни риелтор, ни налоговый инспектор. Обычно они всплывают при оформлении вычета — тогда бывает поздно что-то исправлять.

Расписка. Оплату можно подтвердить распиской — причем обычной, не заверенной у нотариуса. Главное, чтобы в ней были все данные о квартире и продавце, его подпись, сумма и дата передачи денег. Расписку нужно писать от руки: если риелтор дает вам распечатанную на компьютере, лучше откажитесь и попросите написать продавца лично. Это важно не только для вычета.

Договор. Подтвердить оплату для вычета можно договором, если в нем есть пункт, что продавец получил деньги. Договор должен быть удостоверен нотариусом — это тоже подтверждение оплаты. Расписку при этом предъявлять необязательно.

Минфин не против подтверждения расходов даже не заверенным у нотариуса договором. Достаточно указать в нем, что расчеты за квартиру произведены полностью, покупатель передал, а продавец получил всю сумму.

Но лучше все-таки брать расписку. Дело не в вычете: Верховный суд считает, что упоминание расчетов в договоре не подтверждает факт оплаты. Продавец сможет потребовать назад квартиру или еще раз попросит денег.

Банковские документы. Для подтверждения оплаты через банк подойдут квитанции и выписки по счету. Информационное письмо из банка не подойдет. Храните квитанции и платежки.

Когда нужно подавать документы

Документы, которые подтверждают право на налоговый вычет при покупке квартиры, нужно подавать вместе с декларацией или заявлением. Если подавать декларацию в личном кабинете, там можно прикрепить файлы. Если принести ее лично или отправлять почтой, можно сделать обычные копии на ксероксе. Их будет проверять налоговая инспекция.

Для проверки подойдут копии. Если налоговая захочет проверить информацию, она сделает запросы по своим каналам: в Росреестр, загс, нотариусам или пенсионный фонд.

Если какие-то документы понадобятся в оригиналах или чего-то не хватит, инспектор может позвонить и попросить их предоставить. Поэтому в декларации стоит указать реальный телефон для связи, а оригиналы иметь под рукой.

Сколько раз можно получать налоговый вычет при покупке квартиры

Налоговый вычет при покупке квартиры можно получить только один раз. Это значит, что каждый человек сможет вернуть при покупке жилья максимум 260 тысяч рублей НДФЛ без учета процентов по ипотеке — то есть 13% от 2 млн рублей.

Если квартира стоит меньше 2 млн рублей, можно вернуть 13% от фактических расходов. Если недвижимость дороже, вычет будет равен максимально возможной сумме — 2 млн рублей, а налог к возврату составит 260 тысяч рублей.

Но остаток вычета при покупке квартиры с некоторых пор можно переносить на другие объекты.

Переносить остаток вычета на другие объекты можно только при покупке квартиры. С процентами по ипотеке так не получится — этот вычет дают только на один объект.

Сумма вычета при покупке квартиры

Вычет при покупке квартиры равен сумме ваших расходов. Но государство не готово возвращать 13% от любой суммы расходов на квартиру, поэтому установило лимит: с 2008 года — 2 млн рублей на человека.

Лимит по имущественному вычету означает, что независимо от региона и реальной стоимости квартиры один человек может получить максимум 13% от 2 млн рублей — то есть 260 тысяч.

Пример расчета вычета и НДФЛ к возврату в расчете на одного человека

| Стоимость квартиры | Сумма вычета | НДФЛ к возврату |

|---|---|---|

| 1 500 000 Р | 1 500 000 Р | 195 000 Р |

| 2 000 000 Р | 2 000 000 Р | 260 000 Р |

| 3 000 000 Р | 2 000 000 Р | 260 000 Р |

| 5 000 000 Р | 2 000 000 Р | 260 000 Р |

Перенос остатка на другие объекты. До 2014 года лимит имущественного вычета был привязан не только к налогоплательщику, но и к объекту. Его давали один раз в жизни и только на одну квартиру. Если квартира стоила меньше 2 млн рублей, остаток вычета нельзя было перенести на другой объект — эти деньги «сгорали» и 13% от неиспользованной суммы уже никогда нельзя было получить.

Например, в 2013 году вы купили квартиру за 1,5 млн рублей. Заявили вычет в сумме фактических расходов и получили 13% от этой суммы деньгами — всего 195 тысяч рублей. Весь лимит вычета вы не использовали — до 2 млн оставалось еще 500 тысяч рублей. Но 65 тысяч рублей налога вы уже не вернете, даже если в 2021 году купите еще одну квартиру. Право на вычет использовано, остаток переносить нельзя. И хотя правила изменились, они не касаются тех, кто использовал свое право на вычет до 2014 года.

С 1 января 2014 года лимит вычета не привязан к объекту, а остаток можно переносить на другие объекты.

Если в 2015 году вы купили квартиру за 1,5 млн рублей и вернули налог, то при покупке другой квартиры в 2021 году сможете использовать остаток вычета и забрать у государства еще 65 тысяч.

Лимит и условия вычета определяются по тому году, когда возникло право на вычет. Не по тому периоду, когда вы заплатили за квартиру в новостройке или подали декларацию, а когда получили акт или свидетельство о праве собственности.

Например, в 2007 году лимит вычета был равен 1 млн рублей. Если право на вычет возникло у вас в 2007 году, а заявили вы его только в 2018, то вернете максимум 130 тысяч даже при цене квартиры 2 млн и больше. Увеличение лимита вычета в 2008 году на вас не распространяется.

Но вы не обязаны использовать вычет именно по той квартире. Можно пока его не заявлять, купить другую квартиру (даже продав ту, предыдущую) и уже тогда использовать свое право на вычет — с увеличенными лимитом и возможностью переносить остаток на другие объекты. Если налог вам уже вернули, отказаться от вычета и заявить его по другой квартире в большем размере нельзя.

Перенос остатка на следующий год. Чтобы использовать весь вычет за год, нужно зарабатывать около 170 тысяч рублей в месяц. Тогда годовой доход превысит 2 млн и можно будет сразу забрать максимально возможную сумму налога — 260 тысяч. Но так бывает не у всех, поэтому за год использовать весь вычет обычно не получается.

Остаток вычета можно переносить на следующие годы до тех пор, пока налогоплательщику не вернут всю сумму уплаченного НДФЛ.

Например, если квартира стоит 2 млн рублей, а доход — 1 млн рублей в год, то вычет растянется на два года. А если при такой же цене квартиры годовой доход — 500 тысяч рублей, то возвращать НДФЛ придется в течение четырех лет. Растягивать вычет можно на какой угодно период, пока государство не вернет 13% со всей суммы расходов на квартиру.

Вычет сразу за 4 года для пенсионеров. Если купить квартиру на пенсии, то вернуть налог можно за тот год, когда купили квартиру, и еще за три года до этого. Фактически пенсионер возвращает НДФЛ сразу за четыре года — таких привилегий больше ни у кого нет. Можно подать четыре декларации и сразу получить много денег. При этом неважно, работает пенсионер или нет. Получаете пенсию — забираете НДФЛ сразу за четыре года.

Эта норма нужна для того, чтобы пенсионер получил больше денег, пока он получает налогооблагаемый доход. Или смог вернуть налог за более продолжительный период — пока копил на квартиру. Когда он будет получать только пенсию, то перестанет платить НДФЛ и уже ничего не сможет забрать из бюджета.

За какой период можно вернуть налог?

Налог можно вернуть только за три года, предшествующих году подачи декларации. Но не раньше того года, в котором появилось право на вычет. Вот как это работает.

Пример с оплатой раньше права собственности. Новостройку оплатили в 2018 году, а право собственности на нее оформили только в 2020 году. Право на вычет появилось в 2020 году. В 2022 году собственник подает декларации за 2021 и 2020 годы. Ему вернут НДФЛ, уплаченный в эти и последующие годы, а за 2019 год не вернут, потому что тогда еще не было права на вычет, хотя расходы уже были.

Пример с вычетом за три года. Если квартиру купили в 2018 году и тогда же оформили на нее право собственности, но декларацию ни разу не подавали, в 2021 году можно подать три декларации: за 2018, 2019 и 2020 годы. Налог вернут за эти три года.

Пример с давней покупкой квартиры. Бывает, что люди покупают квартиру, но ничего не знают о вычетах. Например, жилье купили в 2016 году, а про вычет узнали только в 2021 году. Тогда можно подать декларацию за 2020, 2019 и 2018 год — то есть за три предыдущих года. За все годы с даты покупки квартиры вычет заявить нельзя и забрать из бюджета уплаченный в 2016 и 2017 годах налог тоже не получится. Но это не помешает забрать все 13% от стоимости квартиры — если будет остаток на 2021 год, его тоже можно заявить по декларации или у работодателя.

Бывает, что о вычете вспоминают уже после того, как перестают платить НДФЛ. Например, в год покупки квартиры его платили, а спустя время собственник уволился или стал предпринимателем на УСН — НДФЛ не платит. Декларацию подать не получится, потому что нет налога по ставке 13%. В этом случае все равно действует правило трех лет. Если время для возврата уже прошло, подать декларацию и вернуть налог за давние периоды уже нельзя.

Как получить вычет

Чтобы получить имущественный вычет, подайте декларацию 3-НДФЛ в налоговую или уведомление о праве на вычет своему работодателю.

Как получить вычет по декларации. В следующем или любом другом году после покупки квартиры нужно подать в налоговую декларацию 3-НДФЛ . Форма декларации должна соответствовать году, за который хотите вернуть налог. Формы меняются, поэтому нужно за этим следить. Хотя формально неправильная форма не повод отказать в вычете, там могут быть другие строки, коды и даже структура расходов.

Правильную форму декларации 3-НДФЛ можно найти на сайте nalog.ru. Пакет документов можно отправить через личный кабинет налогоплательщика. Даже ходить никуда не нужно. Налоговая будет проверять декларацию до трех месяцев, а потом вернет налог на счет.

Декларацию нельзя подать в том же году, когда купили квартиру, — только в следующих периодах. Если вы купите квартиру в апреле 2021 года и решите возвращать НДФЛ по декларации, получите его только через год. Все это время из вашей зарплаты будут вычитать 13% и переводить их в бюджет.

Декларацию только для вычета можно подать в любой день: ограничений по срокам в течение года нет. Но если декларируются доходы, отчитаться нужно до 30 апреля следующего года. Подавать несколько деклараций за один и тот же период нельзя: каждая следующая будет считаться уточненной и отменит предыдущую.

Как оформить вычет у работодателя. Чтобы вернуть НДФЛ при покупке квартиры, необязательно ждать следующего года. Можно сразу не платить налог и получать прибавку к зарплате. Для этого нужно получить уведомление о праве на вычет.

Подайте в налоговую заявление — форма есть в личном кабинете налогоплательщика, все заполняется электронно. Там же приложите копии документов и подпишите с помощью ЭЦП. Ключ подписи формируется прямо в личном кабинете.

В течение месяца налоговая выдаст вам уведомление. Отнесите его на работу — и сразу перестанете платить налог. Не придется ждать год и заполнять непонятные листы в декларации: 3-НДФЛ подавать не нужно.

Кроме того, что у вас не будут удерживать НДФЛ, должны еще и вернуть всю удержанную сумму с начала года. Если вы купите квартиру в сентябре 2021 года и получите уведомление о праве на вычет, вам вернут весь НДФЛ, который удержали за девять месяцев — с января.

Если у вас несколько работодателей, можно взять несколько уведомлений и не платить налог везде. Но важно, чтобы с каждым работодателем был заключен трудовой договор. По гражданско-правовому так вернуть НДФЛ не получится — придется подавать декларацию.

Уведомление о праве на вычет действует до конца года. Потом нужно получать новое. Если в течение года меняется место работы, тоже нужно заново оформить уведомление. Но это все равно проще и быстрее, чем с декларацией. Второй раз копии подтверждающих документов подавать не придется.

Как оформить заявление на возврат налога при оформлении вычета

Когда налоговая инспекция проверит декларацию и подтвердит право на вычет, в лицевом счете налогоплательщика появится переплата по НДФЛ. Это значит, что бюджет должен вам денег: их можно вернуть.

Возврат налога делают по заявлению. Этим документом налогоплательщик как бы говорит налоговой: «У меня есть переплата, верните ее на мой счет в таком-то банке». И налоговая возвращает деньги.

Заявление на возврат налога можно заполнить двумя способами: через форму в личном кабинете или на бланке. Для этого заявления есть утвержденная форма. С 2021 года она входит в состав декларации.

Через форму в личном кабинете. В разделе «Мои налоги» есть блок «Переплата». А в нем — кнопка «Распорядиться». Она появляется, когда в лицевом счете есть налог к возврату. Заявление формируется по клику на эту кнопку.

В заявлении нужно заполнить реквизиты счета для возврата налога.

Налог по заявлению должны вернуть в течение 30 дней после его подачи. Но этот срок начнут считать, только когда закончится камеральная проверка. Иногда в личном кабинете сообщение о переплате появляется раньше окончания проверки. Пока не пришло сообщение о завершении проверки, ход заявлению не дадут.

Образец заполненного заявления на возврат НДФЛXLS, 522 КБ

Источник