- Как взять кредит под залог недвижимости

- И чем такой кредит отличается от потребительского

- Зачем брать кредит под залог квартиры или дома

- Где получить кредит под залог недвижимости

- Кто может взять кредит под залог недвижимости

- Требования к залоговой недвижимости

- Какие документы нужны

- Как получить кредит под залог недвижимости

- Процентные ставки и условия кредита под залог недвижимости

- Преимущества и недостатки кредита под залог недвижимости

- #оденьгахпросто: кредит под залог недвижимости. Плюсы и минусы

- Чем залоговый кредит отличается от обычного?

- Как взять кредит под залог имущества?

- Что можно использовать в качестве залога?

- А ставки какие?

- Самые популярные предложения без подтверждения дохода

- Можно ли потерять недвижимость?

- Что еще важно знать?

Как взять кредит под залог недвижимости

И чем такой кредит отличается от потребительского

Потребительский кредит — это возможность получить деньги у банка, когда собственных средств не хватает на неотложные нужды или крупную покупку. Но если денег нужно больше, чем банк готов одолжить в рамках потребительского кредита, можно взять кредит под залог недвижимости.

Кредит под залог недвижимости — один из видов кредита с обеспечением. Заемщик берет деньги у банка под процент, а в качестве гарантий оставляет свою недвижимость. Если заемщик не сможет вернуть кредит, банк продаст его недвижимость, погасит долг по кредиту, а остаток перечислит заемщику.

Зачем брать кредит под залог квартиры или дома

Потребительские кредиты без обеспечения обычно выдают на 5—7 лет на сумму не более 1,5 млн рублей. С кредитом под залог недвижимости можно получить до 80% от оценочной стоимости объекта на срок до 20 лет, сейчас актуальна ставка 12—14% годовых .

Кредит с обеспечением выгоден, если требуется крупная сумма или ежемесячный платеж по кредиту без обеспечения получается слишком большим.

Где получить кредит под залог недвижимости

Кредит под залог недвижимости выдают банки и частные инвесторы. Последние активно предлагают в интернете свои услуги как «кредиты под залог недвижимости». Поясню, чем они отличаются.

Банки рассматривают кредитную заявку, проверяют платежеспособность клиента и одобряют кредит на основании представленных документов. Даже с залогом банку важна платежеспособность клиента. Если заемщик перестанет платить кредит, банк будет взыскивать долг по процедуре, которая оговорена в законе и банковских документах.

Частные инвесторы чаще всего обращают внимание только на стоимость и ликвидность объекта недвижимости. При этом платежеспособность заемщика для них не так важна. Получить деньги у частного инвестора проще, поэтому их ставка выше — до 7% в месяц, то есть в год может получиться до 84%, это зависит от объекта и ликвидности. Брать деньги у частных инвесторов на длительный срок невыгодно. Если взять 5 млн под 5% в месяц, за год придется отдать 3 млн только процентов плюс сам долг.

Кто может взять кредит под залог недвижимости

Залоговый кредит может оформить любой владелец недвижимости. Если нет квартиры или дома в собственности, можно привлечь созаемщика, у которого есть собственность. Если основной заемщик не сможет выплачивать кредит, ответственность ляжет на созаемщика и его имущество. Банку не важно, кто будет основным заемщиком, а кто — созаемщиком. Главное, чтобы был ликвидный залог.

Требования к заемщику зависят от банка. Чаще всего они такие:

- гражданство РФ;

- постоянная или временная регистрация на территории РФ;

- возраст от 18 лет или 21 года;

- предпочтительно постоянное место работы и минимальный общий стаж от 1 года.

Также банк накладывает ограничения на максимальное количество созаемщиков: обычно не более четырех, включая основного. Еще учитывают возраст на момент полного погашения — кредит нужно погасить, пока не исполнилось 65 лет.

Кредит под залог недвижимости может быть сложно получить руководителям компаний, их заместителям и главным бухгалтерам, индивидуальным предпринимателям и владельцам (собственникам) бизнеса с долей 5% и более.

Нужно ли проверять кредитную историю при оформлении кредита под залог. Кредитную историю лучше проверить в любом случае: в ней могут быть ошибки или незакрытые кредитные карты. Кредитный отчет можно получить в бюро кредитных историй (БКИ). Узнать список БКИ, в которых хранится ваша кредитная история, можно на госуслугах.

Некоторые бюро предоставляют возможность онлайн-подтверждения личности через те же госуслуги: то есть ехать никуда не нужно, отчет получите сразу на сайте.

Чтобы повысить вероятность одобрения, перед подачей заявки нужно исправить ошибки, если они есть. Сделать это можно через БКИ или в отделении банка, который допустил ошибку.

Все ненужные кредитные карты тоже лучше закрыть. Даже если не пользуетесь кредиткой, в какой-то момент можете израсходовать весь лимит — и тогда придется платить ежемесячный платеж. Поэтому при расчете платежеспособности банк учитывает даже кредитные карты без долга на данный момент.

Можно ли получить кредит под залог недвижимости с плохой кредитной историей. Это зависит от кредитной политики конкретного банка. Когда банк рассматривает заявку с плохой кредитной историей, он может как отказать, так и одобрить заявку, но повысить процентную ставку, чтобы снизить свои риски.

Можно ли взять кредит под залог недвижимости без справки о заработке. Есть банки, которые не требуют подтверждать доход даже справкой по форме банка, но обычно в этом случае повышают ставку. Если есть возможность, лучше подтвердить доход официально — это увеличит вероятность, что кредит одобрят. Мы уже рассказывали о том, что еще может помочь в получении кредита.

Требования к залоговой недвижимости

Требования к залогу каждый банк определяет индивидуально. Некоторые банки принимают в залог только квартиры, считая их более ликвидными. В других банках в залог можно оставить комнату, гараж, загородный дом с участком, квартиру в таунхаусе.

В зависимости от вида объекта залога к нему предъявляются определенные требования.

Требования к квартирам. У банков чаще всего нет жестких требований по площади. Они принимаются в залог студии и даже квартиры с неузаконенной перепланировкой. Вот еще какие требования могут быть у банков:

- Материал стен, перекрытий. Банки могут не брать в залог квартиры в домах из дерева (бруса), а также квартиры в панельных и блочных домах ниже пяти этажей, построенных до 1975 года. Фундамент дома может быть любой — кирпичный, бетонный или каменный.

- Износ здания. В некоторых банках допускается до 70%, но в среднем — 60%. Важно, чтобы дом не стоял в планах на капитальный ремонт, снос или реконструкцию с отселением и не был в аварийном состоянии.

- Коммуникации и санузел. Должны быть ванная и туалет, горячая и холодная вода, канализация, отопление, а также подключение к центральным системам газа или электричества.

Требования к апартаментам. Апартаменты — это отдельные помещения, не относящиеся по документам к жилому фонду. Требования к материалу стен и году постройки идентичны квартирам.

Требования к таунхаусу. Это должна быть изолированная многоэтажная часть жилого дома с отдельным входом и общей стеной с соседним блоком без дверей, а также с собственным почтовым адресом.

По документам он должен быть зарегистрирован как индивидуальный объект. Варианты оформления могут быть разные: таунхаус, дом блокированной застройки, часть жилого дома, часть сблокированного жилого дома, блок-секция, жилое помещение, часть жилого помещения, квартира.

Из других характеристик банки смотрят на фундамент — кирпичный, каменный или бетонный — и коммуникации. Обязательно должно быть электричество, холодная и горячая вода, отопление, канализация на постоянной основе. Если дом стоит на свайном фундаменте, нет горячей воды, не проведена канализация или нет подключения к электросетям — достаточно одного несоответствия критериям банка, — дом в залог не примут.

Требования к жилым домам. Банки обычно рассматривают только завершенное строительство и дома не выше 3 этажей. В отдельных случаях могут взять в залог незавершенное строительство, если есть проект и коммуникации. Подведение газа необязательно. По документам дом должен быть оформлен как жилое строение. В отдельных случаях рассматривается «жилое строение без права регистрации проживания».

Деревянные дома обычно берут в залог, если они не старше 1985 года, а в некоторых банках — не старше 2000 года. Для остальных домов жестких ограничений по материалу нет.

Еще смотрят на износ дома. В среднем он должен быть не более 50%. Для деревянных домов — не более 40%.

Дом должен располагаться в населенном пункте, где есть хотя бы три других жилых дома и возможность добраться в любое время года. Иметь постоянное электроснабжение от энергоснабжающей организации, канализацию, воду, отопление, ванную и туалет.

Точные требования к объекту залога можно найти на сайте банка или попросить менеджера в отделении распечатать их.

Какие документы нужны

Вам потребуется паспорт и документы на право собственности: свидетельство о регистрации или выписка из ЕГРН, в которой указан собственник.

Банки также могут запросить следующие документы:

- справку о доходе, чтобы подтвердить платежеспособность;

- брачный договор, если он есть;

- СНИЛС;

- загранпаспорт;

- отчет об оценке, чтобы понять стоимость и ликвидность объекта;

- водительское удостоверение;

- свидетельство о регистрации автомобиля;

- нотариально заверенное согласие супруга на оформление квартиры в залог;

- другие документы по регламенту банка.

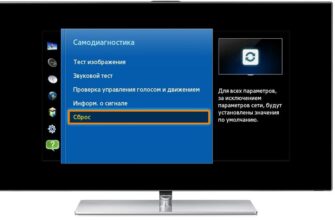

Как получить кредит под залог недвижимости

Кредит под залог недвижимости — это более сложный продукт по сравнению с потребительским кредитом: требуется больше документов, а деньги выдают не сразу после одобрения.

Шаг первый: оформите заявку на сайте банка или лично в отделении. В заявке укажите, на что планируете потратить деньги и что оставляете в залог. Банку важны все параметры объекта, чтобы оценить его стоимость. Менеджер сообщит, какие документы потребуется предоставить.

Шаг второй: подайте документы. Все собранные документы нужно подготовить и принести в отделение как можно раньше. У большинства документов есть срок годности. Если какая-либо справка на момент подачи будет недействительна, придется заказывать новую. А пока она готовится, просроченными могут стать другие документы. Например, выписку из ЕГРН по закону делают не меньше семи дней. Если заказать с опозданием и Росреестр еще задержит выдачу, справка с работы о зарплате или заверенная копия трудовой книжки могут перестать действовать, их срок годности — 30 дней.

Шаг третий: оформите сделку. После подписания кредитного договора нужно оформить залог на имущество — наложить обременение в ЕГРН. В некоторых банках, например, Тинькофф банке, личный визит в Росреестр или МФЦ не требуется — сотрудники банка все делают самостоятельно. В других нужно посетить вместе с представителем банка МФЦ или Росреестр: вы регистрируете в Росреестре вашу сделку и просите официально наложить на объект обременение. Как правило, в течение пяти рабочих дней Росреестр обработает заявку и вернет документы с отметкой о результате. Когда обременение наложено, документы из Росреестра нужно предоставить в банк. После проверки документов банк выдаст кредит.

Процентные ставки и условия кредита под залог недвижимости

Когда банк выдает кредит с обеспечением, он за счет залога снижает риски. Если заемщик перестанет платить, банк всегда может реализовать имущество и покрыть долг. Поэтому ставка по залоговым кредитам ниже, чем у потребительских без залога.

Сейчас ставки кредитов под залог недвижимости около 12—15% . Эти ставки обычно действуют при оформлении страхования жизни, здоровья и объекта недвижимости. Без оформления страховки банк увеличит ставку на 1—5 процентных пункта. Иногда бывают скидки зарплатным клиентам банка — минус 0,5—2 процентных пункта от ставки.

Преимущества и недостатки кредита под залог недвижимости

- Максимальная сумма — это главное преимущество кредита под залог недвижимости. Она зависит от стоимости объекта и в разных банках может достигать 10—30 млн рублей.

- Выгодная ставка: залог позволяет снизить ставку и, как следствие, увеличить максимальный срок кредита и уменьшить ежемесячный платеж.

- Недвижимость нельзя продать, потому что после оформления сделки квартира или дом остаются в залоге у банка. Обременение можно будет снять только после того, как погасите кредит.

- Нельзя получить налоговый вычет, если кредит нецелевой. Посмотреть цель кредита можно в кредитном договоре. Если приобретение жилья не указано как цель расходования средств, вычет не дадут.

- Не все объекты подходят для залога: банк, у которого выгодная ставка, может не принять вашу квартиру или дом.

- Оплачивать оценку объекта в большинстве случаев нужно самому. Стоимость — от 4 тысяч рублей на квартиры. Оценка загородного дома стоит еще дороже.

- Можно получить только часть суммы, в которую оценочная компания оценила квартиру или дом, — это залоговый дисконт. Банк закладывает скидку на случай, если объект подешевеет.

- Банк повышает ставку, если нет страховки. В течение всего срока кредита нужно оплачивать страховку или согласиться на увеличенную ставку.

- Кредит под залог сложно рефинансировать, если он нецелевой. Некоторые банки не рефинансируют залоговые кредиты, поскольку нужно снимать обременение в пользу старого банка и накладывать в пользу нового.

Источник

#оденьгахпросто: кредит под залог недвижимости. Плюсы и минусы

Кредит под залог недвижимости — смесь потребительского кредита и ипотеки. Если все сделать правильно, можно получить внушительную сумму на интересных условиях. Но есть нюансы.

Кредит под залог недвижимости (или залоговый кредит) — это заем, который банки выдают под залог уже существующего недвижимого имущества. Главный плюс такого кредита — возможность получить серьезную сумму под выгодный процент тем, кому банк отказал в классическом потребительском кредите или кому не хватает суммы/срока классического кредита.

Чем выше стоимость имущества, тем больше сумма, которую можно получить от банка.

Чем залоговый кредит отличается от обычного?

- Процентная ставка ниже.

- Срок кредитования длиннее: срок займа может быть до 20 лет, что позволит снизить ежемесячный платеж.

- Сумма кредита выше: можно получить несколько миллионов рублей в зависимости от оценочной стоимости недвижимости.

- Более лояльное отношение к заемщику: заем подойдет тем, у кого низкий скоринговый балл и неидеальная кредитная история.

Как взять кредит под залог имущества?

Процесс подачи заявки на такой кредит почти ничем не отличается от обычного: кроме паспорта и подтверждения доходов, банк запросит документы на право владения имуществом, которое вы хотите заявить в качестве залога банку.

Какие документы понадобятся? Чаще всего это будет свидетельство о праве собственности и отчет о стоимости имущества, подготовленный компанией-оценщиком. Если у недвижимости, которую вы хотите использовать в качестве залога, есть и другие собственники, то потребуется их нотариально заверенное согласие.

Банк также проверит наличие постоянного дохода: без работы получить кредит (даже под залог недвижимости) шансов нет. Дополнительное имущество (автомобиль, дача и т. д.) и другие источники средств повышают вероятность одобрения займа.

Что можно использовать в качестве залога?

В качестве залога по такому кредиту чаще всего выступают квартиры. Но также можно использовать частный дом, земельный участок, гараж и коммерческую недвижимость. В качестве залога еще можно использовать собственность третьих лиц — при условии, конечно, что эти лица дали свое согласие.

Пример: в квартире проживают пожилые родители (они же владельцы недвижимости) и их совершеннолетний сын с женой. Семья хочет улучшить жилищную ситуацию — построить большой дом на две семьи за счет банковского кредита под залог квартиры. Но родителям кредит не выдают из-за возраста, а дети не собственники жилья. В этой ситуации дети могут получить заем от банка под залог квартиры родителей при условии, что те согласны.

В качестве залога можно использовать квартиру (или дом), в которой прописаны несовершеннолетние. Факт, что недвижимость является единственным жильем для заемщика, не помеха для залогового кредита. Используя недвижимость в качестве залога, вы по-прежнему остаетесь ее владельцем, но продать ее сможете только с разрешения банка.

А ставки какие?

Многие банки предлагают займы под залог недвижимости — можно получить до 15 млн рублей на срок до 20 лет. И ставки будут ощутимо ниже, чем у потребительских кредитов! Вот, например, каталог с подборкой из 73 предложений:

Самые популярные предложения без подтверждения дохода

- залоговый кредит позволяет получить сумму в несколько миллионов — размер суммы будет зависеть от оценочной стоимости вашей недвижимости;

- ставка при залоговом кредите — немногим выше ипотечной. При этом, в отличие от ипотечного займа, деньгами вы можете распоряжаться по собственному усмотрению;

- ниже требования к заемщику, поскольку у банка есть гарантия в виде вашей недвижимости. Актуально для тех, у кого низкий скоринговый балл или были сложности в кредитной истории;

- в отличие от потребительских кредитов срок займа под залог недвижимости может быть весьма внушительным — до 30 лет, что позволит снизить ежемесячный платеж;

- можно использовать в качестве залога не только квартиру или дом, но и гараж, земельный участок или коммерческую недвижимость;

- заемщиком по такому кредиту может быть один человек, а залогодателем — другой;

- большое количество финансовых предложений: многие банки с хорошей репутацией предлагают кредиты под залог недвижимости.

- процедура оформления залогового кредита занимает больше времени;

- при займе под залог недвижимости надо быть готовым к дополнительным тратам, таким как услуги компании-оценщика и страховка имущества. Стоимость страхового полиса зависит от множества факторов. В среднем за квартиру площадью 50 кв. м в доме 2012 года постройки в Москве придется заплатить около 5 000 рублей в год; услуги оценки недвижимости обойдутся в среднем в 2 000 рублей за квартиру, 5 000—6 000 рублей за дом, 3 000—5 000 рублей за земельный участок и от 10 000 рублей за коммерческие помещения;

- если регулярно опаздывать с ежемесячными платежами и отказываться сотрудничать с банком, есть шанс потерять залоговую недвижимость.

Можно ли потерять недвижимость?

Как и в случае с классической ипотекой, злостные неплательщики рискуют лишиться недвижимости: при постоянных просрочках банк может выставить вашу собственность на торги. Но банк не заинтересован в том, чтобы отобрать у вас залог — все-таки его бизнес строится на выдаче кредитов, а не на торговле недвижимостью. Если вы испытываете финансовые трудности, обязательно свяжитесь с кредитором и объясните ситуацию. Обычно банки идут навстречу попавшим в трудную ситуацию заемщикам, предлагая программы реструктуризации.

Что еще важно знать?

Схемой выдачи кредитов под залог недвижимости пользуются мошенники. Жертвами становятся люди, по разным причинам не желающие обращаться в банк — из-за плохой кредитной истории, отсутствия подтвержденного дохода, финансовой неграмотности.

Люди приходят к частным кредиторам или в сомнительные организации, выдающие займы под залог недвижимости под проценты, сопоставимые с условиями по микрозаймам, подписывают документы и рискуют лишиться этой самой недвижимости.

Чтобы не стать жертвой аферистов, важно, во-первых, обращаться только в надежные организации, у которых есть все необходимые лицензии. Например, вы можете заполнить онлайн-заявку на кредит под залог недвижимости — предложения только от проверенных банков. Например, есть хороший вариант от БЖФ Банка — можно получить до 30 млн рублей на 30 лет по ставке от 9% годовых.

Во-вторых, следует внимательно читать документы перед подписанием. Если в договоре вам что-то кажется непонятным, лучше взять паузу и обратиться за разъяснением к юристам.

Источник