- Налоговый вычет за лечение

- В каких случаях можно получить возврат 13% на лечение?

- Кто может получить налоговый вычет на лечение?

- Какие нужны документы для возврата налога за лечение?

- Налоговый вычет за лечение, если не работаешь

- Налоговый вычет на лечение и лекарства в 2021 году — сколько денег можно получить и как?

- Что такое налоговый вычет за лечение?

- Ограничения по налоговому вычету

- За какие виды медуслуг можно получить вычет

- Документы, необходимые для оформления вычета за лечение и лекарства

Налоговый вычет за лечение

Разделы:

В каких случаях можно получить возврат 13% на лечение?

Налоговый вычет на лечение относится к категории социальных налоговых вычетов. На него распространяются общие требования к сроку и порядку получения налоговых вычетов. Максимальный размер налогового вычета на лечение не превышает 120 тыс. руб. в год, однако расходы на дорогостоящее лечение можно предъявить к вычету полностью (абз. 4 подп. 3 п. 1 ст. 219 НК РФ). Узнать, относится ли лечение к категории дорогостоящих, можно из постановления Правительства РФ от 19 марта 2001 г. № 201 «Об утверждении перечней медицинских услуг и дорогостоящих видов лечения в медицинских учреждениях Российской Федерации, лекарственных средств, суммы оплаты которых за счет собственных средств налогоплательщика учитываются при определении суммы социального налогового вычета» (далее – Постановление № 201). При оформлении в справке об оплате медицинских услуг следует обратить внимание на код оказанных услуг: значение «2» означает, что оказанные услуги относятся к категории дорогостоящего лечения и к вычету их можно предъявить в полном объеме.

При этом необходимо учитывать, что социальные налоговые вычеты рассчитываются совокупно (письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 31 мая 2011 г. № 03-04-05/7-388). Поэтому если за отчетный год налогоплательщик понес расходы на обучение в размере 100 тыс. руб. и подал декларацию с принятием их к вычету, то вычетом на лечение он может воспользоваться только в размере 20 тыс. руб., однако расходы на дорогостоящее лечение можно предъявить к вычету полностью.

Важно отметить, что получить вычет на лечение можно только по тем видам медицинских услуг и лекарств, которые содержатся в специальных перечнях.

К ним относятся:

- диагностика и лечение при оказании скорой медицинской помощи;

- диагностика, профилактика, лечение и медицинская реабилитация в стационарных медицинских учреждениях (в том числе дневных), включая проведение медицинской экспертизы;

- диагностика, профилактика, лечение и медицинская реабилитация при оказании населению амбулаторно-поликлинической медицинской помощи (в том числе в дневных стационарах и врачами общей (семейной) практики), включая проведение медицинской экспертизы;

- диагностика, профилактика, лечение и медицинская реабилитация в санаторно-курортных учреждениях. Обратите внимание, что в этом случае к вычету можно предъявить только расходы непосредственно на медицинские услуги (письмо Минздрава России от 1 ноября 2001 г. № 2510/11153-01-23);

- услуги по санитарному просвещению.

На любые иные виды лечения налоговый вычет не предоставляется.

Что же касается лекарств, то с 2019 года вычет можно получить в размере стоимости любых лекарственных средств, приобретенных налогоплательщиком по назначению врача. До 2019 года вычет на покупку лекарственных средств предоставлялся только в отношении медикаментов, поименованных в специальном Перечне лекарственных средств. Он являлся закрытым и не подлежал расширенному толкованию.

Еще одним ограничением является требование наличия российской лицензии на оказание соответствующих медицинских услуг у организации или ИП, предоставившего такие услуги. Поэтому, в отличие от вычета на обучение, получить вычет на услуги по лечению в зарубежных клиниках невозможно (абз. 5 подп. 3 п. 1 ст. 219 НК РФ, письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 25 сентября 2013 г. № 03-04-05/39799).

Кроме того, пациент не сможет получить вычет, если его лечение было оплачено работодателем (даже при оказании им целевой материальной помощи на лечение) (абз. 6 подп. 3 п. 1 ст. 219 НК РФ, письмо Департамента налоговой и таможенно-тарифной политики Минфина РФ от 4 июля 2011 г. № 03-04-05/5-475). Если же налогоплательщик возместит работодателю сумму расходов, произведенных за его лечение, вычет может быть предоставлен за тот налоговый период, в котором были возмещены произведенные работодателем расходы. Факт возмещения налогоплательщиком денежных средств, перечисленных работодателем по заявлению работника в оплату лечения, подтверждается справкой, выданной работодателем (письмо ФНС России от 31 августа 2006 г. № САЭ-6-04/876@).

Вычет можно получить и на понесенные самостоятельно расходы по приобретению полиса ДМС (абз. 2 подп. 3 п. 1 ст. 219 НК РФ). К тому же страховка должна предусматривать оплату исключительно медицинских услуг (письмо Минфина России от 10 декабря 2014 г. № 03-04-07/63495).

Кто может получить налоговый вычет на лечение?

На этот вычет налогоплательщик вправе рассчитывать, если он оплатил:

- собственное лечение и приобретение лекарственных средств или полиса ДМС;

- лечение супруга (супруги), родителей, детей (в том числе усыновленных) в возрасте до 18 лет, а также подопечных в возрасте до 18 лет.

В последнем случае вычет распространяется как на собственно медицинские услуги, оказанные родственникам, так и на приобретенные для них лекарства. Кроме того, налогоплательщик может возместить затраты на покупку родственникам из числа указанных выше полиса ДМС.

Какие нужны документы для возврата налога за лечение?

НК РФ не содержит перечня таких документов, поэтому ориентироваться можно на разъяснения Минфина России и ФНС России. Так, по мнению Минфина России, представить нужно:

ОБРАЗЦЫ И БЛАНКИ

Заявление на предоставление налогового вычета на лечение

Заявление о возврате излишне уплаченной суммы налога, предоставляемого в налоговый орган при подаче декларации 3-НДФЛ

- декларацию 3-НДФЛ;

- справку об оплате медицинских услуг;

- платежные документы (их копии), подтверждающие внесение (перечисление) налогоплательщиком денежных средств медорганизации (кассовый чек, квитанция к приходному кассовому ордеру, выписка банка или иные платежные документы, подтверждающие факт уплаты денежных средств за оказанные медицинские услуги) либо расходы на медикаменты (письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 19 апреля 2013 г. № 03-04-05/7-386, письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 1 ноября 2012 г. № 03-04-05/10-1239.

При этом налогоплательщик, представивший в налоговый орган справку об оплате медицинских услуг без представления соответствующих платежных документов, вправе претендовать на получение социального налогового вычета, предусмотренного подп. 3 п. 1 ст. 219 НК РФ (письмо Департамента налоговой и таможенно-тарифной политики Минфина РФ от 17 апреля 2012 г. № 03-04-08/7-76, письмо ФНС России от 2 мая 2012 г. № ЕД-4-3/7333@, письмо ФНС России от 7 марта 2013 г. № ЕД-3-3/787@).

- Также в налоговую инспекцию рекомендуется представить:

- справку 2-НДФЛ (выдает работодатель);

- договоры на оказание медицинских услуг (при наличии);

- копию российской лицензии медицинского учреждения (при обращении за вычетом по расходам на лечение);

- справку об оплате медицинских услуг (оригинал) – ее обязана выдать медицинская организация, указав вид и стоимость оплаченных пациентом услуг (а также его ФИО и ИНН) и заверив ее печатью (при обращении за вычетом по расходам на лечение) (приложение № 1 к приказу Минздрава и МНС России от 25 июля 2001 г. № 289/БГ-3-04/256);

- рецепт лечащего врача с указанием на необходимость использования того или иного действующего вещества препарата (при обращении за вычетом по расходам на лекарства);

- заявление о предоставлении налогового вычета на лечение и (или) лекарства (при первоначальной подаче документов);

- заявление о возврате излишне уплаченной суммы налога;

- свидетельство о рождении ребенка (при получении вычета на лечение ребенка);

- свидетельство о заключении брака (при получении вычета на лечение супруга (супруги);

- свидетельство о рождении самого налогоплательщика, если им оплачено лечение или приобретение медикаментов родителям (при получении вычета на лечение родителей);

- подтверждение права на получение налогового вычета от налоговой инспекции (в случае получения вычета через работодателя).

Обратите внимание на оформление документов, подтверждающих понесенные расходы. Они должны содержать точное наименование медицинского учреждения, совпадающее с указанным в лицензии, а наименования оказанных услуг и приобретенных лекарств должны совпадать с предусмотренными Постановлением № 201.

Отметим, что социальные вычеты на медицинские расходы можно получить не только в налоговой инспекции по итогам года, но и до окончания налогового периода у своего налогового агента (п. 2 ст. 219 НК РФ).

Источник

Налоговый вычет за лечение, если не работаешь

Если Вы не работаете, являетесь пенсионером, студентом, находитесь в декрете, то Вы можете поинтересоваться «можно ли получить налоговый вычет за лечение, если не работаешь». Далее расскажем, в каких случаях можно и как получить налоговый вычет за лечение безработному.

Что представляет собой налоговый вычет? Вычет на лечение, медикаменты, ДМС относятся к социальным вычетам (как и вычет за обучение, страхование жизни). Социальный налоговый вычет – это сумма, уменьшающая налогооблагаемую базу для расчета подоходного налога. В результате сумма налога, которую налогоплательщик должен перечислить в бюджет, тоже уменьшается. Пенсии, стипендии, пособия налогом на доходы физических лиц не облагаются. Означает ли это, что безработному не удастся возместить налог?

Можно ли получить налоговый вычет за лечение, если не работаешь

Для ответа на вопрос «можно ли вернуть 13 процентов за лечение, если не работаешь» важно знать, когда Вы оплатили медицинские услуги. Если лечение было оплачено в тот год, когда Вы работали, то в пределах срока давности (3 года) Вы, будучи в настоящий момент безработным, сможете вернуть налог. Налоговый вычет за лечение, если в год лечения не работал, невозможен, если только у Вас не было другого дохода (Письмо ФНС РФ от 17.01.2012 N ЕД-3-3/73@). Следует знать, что перенести на другой год вычет на лечение нельзя (в отличие от некоторых имущественных вычетов).

Гражданин работал в 2020 году, а в начале 2021 года уволился. В 2020 году он оплатил дорогостоящую операцию и приобретал медикаменты. В 2021 году безработный может получить налоговый вычет за лечение, оплаченное в 2020 году, когда он был трудоустроен.

Можно ли получить налоговый вычет за лечение, если работал не весь год

Налоговым периодом при получении вычета является календарный год. В декларации 3-НДФЛ указываются расходы и доходы налогоплательщика за весь налоговый период, поэтому налоговый вычет за лечение, если Вы работали не весь год, получить можно. Кроме того, если доходов за часть года не хватает для возврата 13 % за лечение полностью, у Вас есть возможность распределить вычет между супругами.

Налоговый вычет за лечение безработным при наличии дохода

Если у неработающего пенсионера, студента, молодой мамы в декрете, безработного в том году, когда было оплачено лечение и не было официальной заработной платы, был другой доход, облагаемый по ставке 13 процентов (например, от сдачи квартиры в аренду), то неработающие граждане могут получить вычет за лечение.

Если не работаешь, может ли налоговый вычет за лечение получить родственник или член семьи

Налоговым кодексом предусмотрено получение налогового вычета за оплаченные налогоплательщиком медицинские услуги, оказанные ему самому, а также некоторым его родственникам и членам семьи:

- родителям,

- детям,

- супругу.

Поэтому возврат налога за лечение безработного мужа или неработающей жены может осуществить другой супруг с официальным доходом, а при оплате медицинских услуг – трудоустроенные дети безработного.

Неработающая женщина в течение одного года проходила обследование в медицинском центре, а в следующем году платно лечила зубы. Обследование было оплачено дочерью пациентки с помощью карты, а стоматологические услуги женщина оплатила своей картой. В первом случае, вычет за медицинские услуги безработной женщины сможет оформить ее трудоустроенная дочь, а во втором — работающий муж.

Как получить налоговый вычет за лечение, если не работаешь

В вышеописанных случаях неработающий может самостоятельно вернуть 13 процентов за лечение или получить вычет сможет его родственник. У налогоплательщика на выбор есть два способа, как вернуть налог:

- через работодателя – вычет предоставляется только в год оплаты лечения,

- через налоговую инспекцию. В этом случае документы подаются по окончании года, в котором оплачивалось лечение. После завершения камеральной проверки деньги через некоторое время перечисляются на указанный в заявлении расчетный счет.

Родственники безработного, а также сам неработающий гражданин, если он работал или получал доход в год оплаты лечения, может получить вычет за следующие медуслуги:

- лечение зубов (например, протезирование зубов, установку имплантов, брекетов и т.п.),

- роды,

- ЭКО,

- лечение в санатории,

- исследования, анализы и диагностика (МРТ, рентген, УЗИ, КТ и т.д.),

- приемы, консультирование врачей,

- ведение беременности,

- различные операции,

- другие медицинские услуги.

Итак, налоговый вычет за лечение, если не работаешь, можно получить, если медицинские услуги оплачивались в тот год, когда неработающий был официально трудоустроен или имел другой доход, облагаемый по ставке 13 %. Также вернуть НДЛФ за лечение безработного могут работающие члены семьи.

Источник

Налоговый вычет на лечение и лекарства в 2021 году — сколько денег можно получить и как?

Полезный совет от «Выберу.ру». Не выкидывайте чеки на покупку лекарств и договоры с медицинскими организациями на платные услуги. Складывайте их в отдельный файл (или папку на компьютере) и храните до следующего года. Усилия окупятся — государство вам вернёт 15 600 рублей от потраченных на лечение средств. Рассказываем, как получить налоговый вычет, какие могут возникнуть сложности, как их избежать и в каких случаях сумма возврата не лимитирована.

Что такое налоговый вычет за лечение?

Налоговый вычет — возврат уплаченного НДФЛ за социально значимые расходы (лечение, обучение, инвестиции, пенсионные накопления, покупку жилья и т. д. ).

Не так страшен налоговый вычет, как вы думаете. Фото: fc-g.com

Возврат НДФЛ за лечение входит в состав социального налогового вычета вместе с расходами на обучение. Общая сумма трат, с которых можно получить возврат, — 120 000 рублей. Получается, что государство вернёт не более 15 600 рублей.

Например, в течение года вы потратили на обучение в автошколе 30 000 рублей и на лечение 100 000 рублей. Для расчёта возврата будет использована сумма 120 000 рублей, потому что это максимум.

Ограничения по налоговому вычету

Налоговый вычет предоставляется за три предыдущих года. В 2021 году можно вернуть НДФЛ за 2020, 2019, 2018 годы. При оформлении декларации надо учитывать несколько важных моментов:

- На каждый год заполняется одна декларация, куда вносятся все расходы по данному виду вычета.

- Если расходы на лечение превысили лимит, то на следующий год сумма не переносится.

- Если в налоговом периоде были расходы на лечение, но не было дохода, с которого уплачивался НДФЛ, то и вычет нельзя сделать, даже если в следующем году появилась официальная работа.

Большинство людей считают, что возврат можно сделать только с зарплаты. На самом деле можно получить вычет с любого дохода, который облагается НДФЛ, например, со сдачи квартиры внаём.

Обратная ситуация — если ваш доход не облагается НДФЛ, то и вычет не полагается. Например, самозанятому нечего возвращать, потому что его доход облагается другим видом налога.

За какие виды медуслуг можно получить вычет

Вернуть НДФЛ можно за анализы, диагностику, медэкспертизу, лечебные и профилактические процедуры, в том числе лечение зубов. В целом сюда входит большинство платных медицинских услуг, которыми мы в течение года пользуемся.

За лечение зубов тоже можно вернуть 13%. Фото: m.2gis.ru

Внимание. Уколы красоты и прочие косметические процедуры не входят в перечень медицинских услуг, за которые возвращают НДФЛ.

Кроме приёма специалистов, НДФЛ можно вернуть за покупку лекарств. До 2019 года существовал определённый перечень лекарств, за которые оформляли вычет. Затем список упразднили, и сейчас делают возврат за любое лекарство, будь то антибиотик или сироп от кашля.

Впрочем, это не значит, что можно пойти в аптеку, купить порошок, который «всегда помогал встать на ноги», а потом сделать возврат. Главное правило получения вычета за лекарства — на препараты должен быть выписан рецепт от врача. Исключение — лечение в стационаре, когда врач не выписывает лекарства. Возврат можно сделать на основании выписки из медицинской карты.

Особняком стоит дорогостоящее лечение, потому что за него возврат делается со всей потраченной суммы без верхней границы. Размер вычета ограничен только уплаченным НДФЛ.

Перечень медицинских услуг, которые относятся к дорогостоящему лечению определён Постановлением правительства. Это лечение врождённых аномалий, хирургическое лечение тяжёлых форм болезней, эндопротезирование, трансплантация органов, лечение наследственных болезней, злокачественных новообразований, бесплодия т. д.

Например, если женщина потратила на ЭКО 250 000 рублей, то может вернуть 32 500 рублей (если позволяет уплаченный НДФЛ).

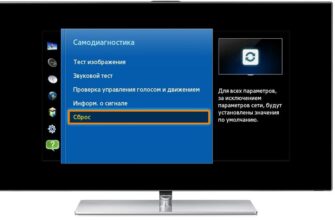

Документы, необходимые для оформления вычета за лечение и лекарства

Проще всего налоговый вычет оформить через личный кабинет налогоплательщика. Мы уже описывали процедуру. Если все документы готовы, подача декларации не займёт более 30 минут. Если доступа в личный кабинет нет, то можно подать декларации в отделении ФНС.

Документы, необходимые для оформления вычета за лечение и покупку лекарств:

- Договор с медучреждением на оказании услуг.

- Справка об оплате услуг с кодом 1, если обычное лечение и с кодом 2, если дорогостоящее. Документ выдаёт медучреждение.

- Копия лицензии медучреждения, если реквизиты не указаны в договоре.

- Платёжные документы — чеки, квитанции, выписки из банка.

Заявление на вычет и декларация 3-НДФЛ сформируются автоматически после заполнения формы в личном кабинете (если оформлять возврат в электронном виде).

Налоговый вычет можно получить не только за себя, но и за родственников — маму папу, супруга, детей. В этом случае потребуется документ, подтверждающий родство. Например, если вы оплатили маме зубное протезирование, понадобиться ваше свидетельство о рождении. Если оплатили ребёнку рентген, то понадобится его свидетельство о рождении. При этом не важно, на чьё имя составлен договор. Главное, чтобы деньги платил тот, кто оформляет возврат.

Документы можно подавать не только в отделении ФНС, но и в личном кабинете. Фото: blog. brigada174.ru

Отдельно упомянем документ, подтверждающий право на налоговый вычет за лекарства. Кроме чеков, понадобится рецепт от врача, поэтому сразу в больнице два рецепта — для аптеки и для налоговой.

Рецепт должен быть выписан по форме № 148-1/у-88, № 107-1/1, № 148-1/у-04 (л) или № 148-1/у-06 (л). Записка на кусочке листа с печатью врача не считается рецептом.

Для большинства лекарств, по которым делается вычет, используется форма № 107-1/у. Её можно получить у врача в течение 3-х лет, даже если рецепт не был выписан в день обращения.

Итак, чтобы вернуть деньги за лечение и покупку лекарств, необходимо в течение года собирать все документы, подтверждающие оплату, в том числе договоры с медучреждением и рецепты на лекарства. Также не надо забывать, что можно вернуть НДФЛ за ребёнка, родителей и супруга, если вы оплачивали их лечение из своего кошелька.

Источник