- Настроить списание по договору

- Смотрите также

- Акт на списание материалов в 1С

- Акт на списание материалов: право или обязанность

- Форма акта на списание материалов

- Отдельные реквизиты акта на списание материалов

- Дата и номер

- Цели расходования

- Стоимость материалов

- Подписи

- Как разносить расходы в программе, чтобы на затратных счетах не болтались хвосты

- Первоначальные настройки / Учетная политика

- Учет расходов в бухгалтерском и налоговом учете

- Бухгалтерский учет расходов

- Налоговый учет расходов

- Схема закрытия затратных счетов

- А если счета не закрываются?

Настроить списание по договору

Использован релиз 3.0.65

В программе «1С:Бухгалтерия 8» для списания задолженности покупателя или поставщика используется документ «Корректировка долга»:

- Раздел: Продажи – Корректировка долга (или раздел: Покупки – Корректировка долга).

- Кнопка «Создать», в поле «Вид операции» выберите «Списание задолженности».

- В поле «Списать» выберите вариант задолженности, которую требуется списать – «Задолженность покупателя», «Авансы покупателя», «Задолженность поставщику» или «Авансы поставщику».

- Если списывается задолженность по договору в валюте, отличной от валюты РФ, выберите ее в поле «Валюта».

- В поле «от» укажите дату списания задолженности.

- По кнопке «Заполнить» в табличной части документа автоматически будет подобрана информация по соответствующей задолженности (договор, документ расчетов с контрагентом, сумма). Информацию можно также ввести в табличную часть вручную по кнопке «Добавить».

- На закладке «Счет списания» выберите счет, на который будет списана соответствующая задолженность (например, счет 63 «Резервы по сомнительным долгам» или счет 91.02 «Прочие расходы») и соответствующую аналитику к нему.

- Кнопка «Провести». Для просмотра результата проведения документа (рис. 2) нажмите кнопку .

Смотрите также

Не пропускайте последние новости — подпишитесь

на бесплатную рассылку сайта:

- десятки экспертов ежедневно мониторят изменения законодательства и судебную практику;

- рассылка бесплатная, независимо от наличия договора 1С:ИТС;

- ваш e-mail не передается третьим лицам;

Источник

Акт на списание материалов в 1С

Акт на списание материалов: право или обязанность

В соответствии с пунктом 1 статьи 9 Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете»: «Каждый факт хозяйственной жизни подлежит оформлению первичным учетным документом». Акт на списание материалов является таким первичным учетным документом и применяется для подтверждения факта расходования материальных запасов.

Актуальные вопросы: можно ли списывать материалы (например, канцелярские товары) для текущих и иных нужд, без акта на списание, и является ли формирование акта на списание материалов правом или обязанностью хозяйствующего субъекта.

Из буквального толкования методических указаний по бухгалтерскому учету материально-производственных запасов (МПЗ), утв. приказом Минфина России от 28.12.2001 № 119н, следует, что акт необходимо составить в том случае, если в документе по отпуску материалов со склада не указано назначение списания (п. 98 Методических указаний).

Вместе с тем материалы проверок деятельности организаций подтверждают, что формирование акта является обязательным. В качестве примера можно привести материалы, размещенные на официальном информационном портале Муниципального района «Анабарский национальный (долгано-эвенкийский) улус (район)» (Отчет Главы за 2015 год).

Дополним, что акт о списании материалов является также документальным подтверждением расхода для целей налогообложения прибыли (п.п. 1, 2 ст. 272 НК РФ).

Согласно Методическим указаниям, конкретный порядок составления акта расхода материалов устанавливается организацией. В акте расхода указывается наименование, количество, учетная цена и сумма по каждому наименованию фактически израсходованных материалов, наименование продукции, для изготовления которой они израсходованы, либо наименование затрат. На практике некоторые хозяйствующие субъекты оформляют акт о списании материалов с периодичностью один раз в месяц.

В программе «1С:Бухгалтерия 8» реализован более осторожный подход — составление акта по каждому факту списания материалов.

Дело в том, что с ежемесячной периодичностью не всегда согласны специалисты контролирующих ведомств, и зачастую правомерность такого подхода компаниям приходится отстаивать в суде. Несмотря на наличие положительной судебной практики (см., например, Постановление ФАС Московского округа от 13.09.2004 № КА-А40/8081-04), иногда лучше использовать подход, позволяющий избежать судебного разбирательства.

Форма акта на списание материалов

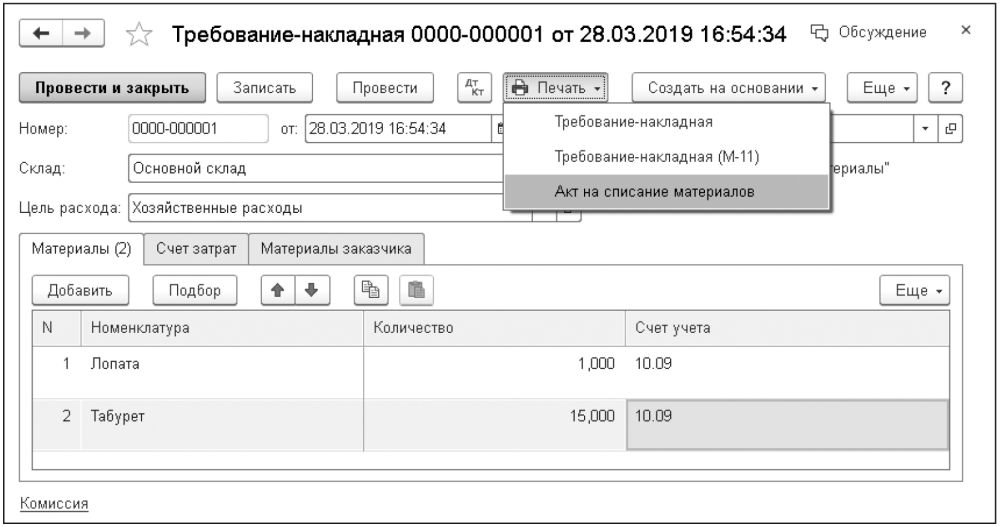

Для списания материалов в программе «1С:Бухгалтерия 8» редакции 3.0 необходимо заполнить и провести документ Требование-накладная (меню Склад — Требование-накладная или Производство — Требование-накладная), рис. 1.

Рис. 1. Формирование печатной формы «Акта на списание материалов»

Нормами действующего законодательства РФ утверждены унифицированные формы документов для оформления отпуска материалов со склада в производственный цех. Это лимитно-заборная карта по форме № М-8 или требование-накладная по форме № М-11 (постановление Госкомстата РФ от 30.10.1997 № 71а).

Примечание:

С 01.01.2013 формы первичных учетных документов, содержащиеся в альбомах унифицированных форм первичной учетной документации, не являются обязательными к применению. При этом они могут использоваться для ведения бухгалтерского учета. Также организации могут разрабатывать формы самостоятельно либо использовать предусмотренные принятыми органами негосударственного регулирования бухгалтерского учета рекомендации в области бухучета (см., например, информацию Минфина России № ПЗ-10/2012). В «1С:Предприятии» реализовано большинство унифицированных форм первичных учетных документов. Поэтому организации могут воспользоваться формами, содержащимися в программе, закрепив в учетной политике применение форм из альбомов, утв. Постановлениями Госкомстата России.

Однако этих документов недостаточно. И до введения нового функционала пользователям нужно было дополнительно оформлять акт на списание материалов: вручную копировать данные в соответствующую неунифицированную форму.

Начиная с версии 3.0.69 в «1С:Бухгалтерии 8» печатная форма акта на списание материалов (предложенная фирмой «1С») доступна из документа Требование-накладная (кнопка Печать — Акт на списание материалов), см. рис. 1.

Форма акта на списание материалов утверждается отдельным приказом руководителя или в качестве приложения к учетной политике. Для реализации данного правила в программе форма Акта на списание материалов добавлена в список форм первичных документов в печатной форме учетной политики (Главное — Учетная политика — Печать).

Составление приказа по учетной политике предшествует дате начала календарного года. Однако допускается внесение в учетную политику изменений и дополнений. Изменения можно внести двумя способами. Можно распечатать новый приказ об учетной политике с новым комплектом приложений. Также можно оформить отдельный приказ об изменении учетной политики с внесением нового приложения.

Отдельные реквизиты акта на списание материалов

Дата и номер

В программе «1С:Бухгалтерия 8» редакции 3.0 в акте о списании материалов реализован стандартизированный вид первичных документов с указанием даты и номера документа. Дата документа проставляется по дате формирования акта.

Статья 9 Закона № 402-ФЗ не содержит требований в отношении номера первичного учетного документа в качестве обязательного реквизита. Поэтому даже при нарушении порядковой нумерации в актах на списание материалов данный документ может быть признан соответствующим закону (см., например, Решение Арбитражного суда Вологодской области от 27.04.2016 по делу № А13-15869/2014). Вместе с тем реквизит «номер» в документы системы традиционно включается. Порядок нумерации в экономических программах фирмы «1С» задается в автоматическом режиме.

Цели расходования

По общему правилу акт на списание материалов оформляется в произвольной форме. Главное, чтобы из него было видно, какое подразделение использовало материалы, какие именно материалы, в каком количестве. Это прямо следует из норм пункта 2 статьи 9 Закона № 402-ФЗ, где сказано, что обязательными реквизитами первичного учетного документа являются содержание факта хозяйственной жизни и величина натурального и (или) денежного измерения факта хозяйственной жизни с указанием единиц измерения.

При заполнении в документе Требование-накладная поля Цель расхода соответствующие данные будут в автоматическом режиме перенесены в печатную форму Акта на списание материалов. При этом актуаллен вопрос, является ли данное поле обязательным и нет ли нарушений в случае оформления акта на списание материалов без указания цели их использования. Ни в одном нормативном правовом акте не сказано, что неуказание цели использования материалов в акте является нарушением. Вместе с тем, поскольку акт должен формироваться после факта использования материалов, цели и назначение их при списании на момент формирования акта должны быть ясны. Поэтому логичнее данное поле заполнить.

Кроме того, указание конкретных целей использования материалов облегчит процесс доказывания размеров расходов субъекта учета в спорах с третьими лицами. Так, например, по материалам одного из дел в процессе судом было установлено, что основная часть расходов, учитываемых налогоплательщиком при исчислении налогооблагаемой базы по налогу на прибыль за проверяемый период, состояла из расходов на проведение ремонтных и общестроительных работ. При этом при проверке использования и расходования товарно-материальных ценностей было установлено, что значительная часть актов на списание материалов носит обезличенный характер. Из их содержания было невозможно определить, на какой объект и для проведения каких конкретно работ были израсходованы материальные ценности.

В актах на списание материалов говорилось, что члены комиссии (два человека) произвели осмотр материалов и установили, что их необходимо списать на затраты производства, далее следовал перечень материалов, их количество и сумма. Судом был сделан вывод, что определить точную сумму затрат на проведение определенных видов работ не представлялось возможным, и суд с налоговой инспекцией был налогоплательщиком проигран (см. например, Постановление Пятнадцатого арбитражного апелляционного суда от 07.05.2009 № 15АП-1477/2009 по делу № А53-19371/2008).

Стоимость материалов

В Акте на списание материалов указывается стоимость и сумма списанных материалов, рассчитанные при проведении документа Требование-накладная.

В «1С:Бухгалтерии 8» редакции 3.0 способ оценки МПЗ устанавливается в регистре Учетная политика (раздел Главное) и может принимать одно из двух значений:

Выбранный способ всегда одинаков для целей бухгалтерского учета и для целей налогообложения прибыли.

Если выбран способ оценки МПЗ По средней, то порядок расчета стоимости материалов зависит от настройки проведения документов (раздел Администрирование — Проведение документов). Если переключатель Расчеты выполняются установлен в положение:

- При проведении документов — при проведении Требования-накладной проводки по списанию стоимости материалов формируются исходя из сложившейся на момент отпуска себестоимости (по средней скользящей себестоимости);

- При закрытии месяца — при проведении Требования-накладной проводки по списанию стоимости материалов формируются по плановым ценам или с нулевой себестоимостью, если плановые цены не заданы.

В конце месяца при выполнении регламентной операции Корректировка стоимости номенклатуры, входящей в обработку Закрытие месяца, себестоимость материалов корректируется до средневзвешенной.

Таким образом, стоимость списанных материалов, указанная в Акте на списание материалов (учетная цена), может отличаться от фактической стоимости материалов, что не противоречит Методическим указаниям.

Подписи

В учетных решениях 1С реализована возможность формирования акта, подписанного комиссией или единоличным субъектом.

Индивидуальный предприниматель подписывает акт сам. Чтобы в сформированном акте была только одна строка для подписи, форму Состав комиссии (ссылка Комиссия из документа Требование-накладная) можно не заполнять. Также если в реквизите Состав комиссии будет заполнена только одна строка, то строки Председатель комиссии и Члены комиссии в сформированном акте о списании не выводятся. Будут указаны только Ф.И.О. и должность подписавшего акт лица.

В организации акт о списании материалов, как правило, подписывают члены сформированной комиссии, а утверждает руководитель.

Ф.И.О. и должность руководителя автоматически подставляются в акт из карточки организации. А данные членов комиссии необходимо вручную указать в форме Состав комиссии. Такой порядок реализован в связи с тем, что в составе комиссии возможны изменения.

Например, в случае отпуска председателя или одного из членов комиссии можно издать приказ о замене. В противном случае фактическое отсутствие одного из членов комиссии может послужить основанием для признания результатов списания материалов недействительными. Состав комиссии запоминается и заполняется в автоматическом режиме из последнего документа Требование-накладная. Порядок указания членов комиссии в форме Состав комиссии имеет значение. Лицо, указанное в первой строке формы Состав комиссии, в акте отображается как председатель комиссии.

Если меню Состав комиссии из документа Требование-накладная пользователем выбрано не будет, данный реквизит в сформированном Акте будет пустым. В распечатанном документе его можно заполнить вручную.

Источник

Как разносить расходы в программе, чтобы на затратных счетах не болтались хвосты

Закрытие финансового результата в бухучете по итогам месяца вызывает трудности не только у начинающих, но и у опытных бухгалтеров. Ошибок в учете, связанных с особенностями конкретной компании, бывает множество, но объединяет их, как правило, одно — закрытие затратных счетов.

Независимо от вида деятельности на затратных счетах аккумулируются расходы. При производстве или выполнении работ на них также собирается информация для формирования себестоимости. В конечном итоге всё это влияет на финансовый результат.

Поэтому вести учет расходов по затратным счетам важно правильно, чтобы впоследствии в бухгалтерской отчетности не было искажения.

Правила формирования в бухгалтерском учете информации о расходах утверждены Положением по бухгалтерскому учету «Расходы организации» ПБУ 10/99 (в ред. Приказа Минфина России от 06.04.2015 N 57н)

Для отражения расходов в программе используются затратные счета утвержденные в Раздел 3 «Затраты на производство» Плана счетов (утв. Приказом Минфина РФ от 31 октября 2000 г. N 94н в редакции от 08.11.2010г.).

Способ учета расходов и рабочий план счетов закрепите в учетной политике предприятия (ПБУ 1/2008).

Первоначальные настройки / Учетная политика

Настройте учетную программу в соответствии со спецификой деятельности компании и утвержденной учетной политикой. От этого зависит корректность отражения расходов по затратным счетам бухгалтерского учета.

В программе «1С: Бухгалтерия 8 ред. 3.0» выберите вкладку «Главное» > «Настройки» > «Учетная политика» и произведите следующие настройки:

Производство

Выполнение работ / оказание услуг

Торговля

Виды деятельности, затраты по которым учитываются на счете 20 «Основное производство»

установите флаг «Выпуск продукции»

Дт 40(43) — Кт 20

установите флаг «Выполнение работ, оказание услуг заказчикам»

Дт 90.02 — Кт 20

Комплект настроек остается незаполненным, т.к. счет 20 «Основное производство» не используется

Порядок списания затрат со счета 20 «Основное производство»

выберите порядок списания затрат :

— без выручки (затраты закрываются при отсутствии оборотов по счету 90.01)

— с учетом всей выручки (затраты списываются в разрезе группировок номенклатуры, по которым она была)

— с учетом выручки только по производственным услугам (можно списать после оформления акта об оказании производственных услуг)

Общехозяйственные расходы включаются

в соответствии с учетной политикой предприятия:

— установите флаг «В себестоимость продаж

— установите флаг «В себестоимость продукции, работ, услуг» — расходы распределяются согласно настройкам «Методы распределения косвенных расходов»

Дт20 -Кт26, Дт23 -Кт26, Дт20 -Кт23,

В настройке учетной политики откройте ссылку «Методы распределения косвенных расходов». В открывшемся списке правил для разнесения общехозяйственных и общепроизводственных расходов создайте новую запись и заполните ее в соответствии с учетной политикой вашего предприятия. Обратите внимание на поле «База распределения», косвенные расходы будут распределяться в зависимости от того, какое значение вы укажите — пропорционально объему выпуска, плановой себестоимости выпуска и т.д

Обязательно настройте методы распределения косвенных расходов, в случае если ваша компания использует счет 25 «Общепроизводственные расходы». Расходы со счета 25 будут списаны в счет 20 или 23 согласно указанным правилам. В случае распределения на счет 23, в конце месяца затраты автоматически спишутся в счет 20, а после закроются на счет 40 или 43.

Для торговых организации будет использован счет 44.01 «Издержки обращения в организациях, осуществляющих торговую деятельность». Производить настройку «Методов распределения косвенных расходов» для торговых организаций не нужно.

Учет расходов в бухгалтерском и налоговом учете

В зависимости от осуществляемой деятельности компании и утвержденной учетной политики информация о расходах будет отражена на затратных счетах: 20, 23, 25, 26, 29, 44. Данный порядок следует из Инструкции к плану счетов и ПБУ 10/99.

По способу включения в себестоимость продукции (работ, услуг) расходы подразделяют на прямые и косвенные, и в зависимости от вида деятельности их состав отличается.

Необходимо вести раздельный учет расходов для производства продукции, при выполнении работ/оказании услуг и торговой деятельности. Если ваша компания совмещает несколько видов деятельности и невозможно определить, к какому виду деятельности относятся те или иные расходы, установите порядок распределения необходимых расходов между производственной деятельностью, торговлей и выполнением работ/оказанием услуг. Выбранный метод распределения закрепите в учетной политике.

Обратите внимание: учет прямых и косвенных расходов в бухгалтерском и налоговом учете может различаться. В бухгалтерском учете расходы признаются согласно указанным условиям в п. 16 ПБУ 10/99. В налоговом учете признаются осуществленные налогоплательщиком расходы согласно п. 1 ст. 252 НК РФ. В общем случае на стадии признания расходов данные налогового учета и бухгалтерского учета совпадут. Но возможны ситуации, которые приведут к расхождению между бухгалтерским и налоговым учетом.

Например, возникнет разница, если затраты в бухгалтерском учете признаются, но с точки зрения налогового законодательства расходами не являются. К таковым можно отнести представительские затраты и расходы на рекламу сверх установленного лимита. В бухгалтерском учете расходы признаются в полной сумме, а для целей налога на прибыль учесть расходы сверх норматива не получится. В таком случае возникнет постоянная разница, которая увеличивает сумму налоговой прибыли.

Бухгалтерский учет расходов

При производстве или выполнении работ/оказании услуг перечень прямых и косвенных расходов предприятию необходимо определить самостоятельно и закрепить в учетной политике.

Исходя из п.1 ст 318 НК РФ к прямым расходам можете отнести материальные затраты на покупку сырья и материалов которые будут использованы в производстве, расходы на оплату труда сотрудников занятых в производственной деятельности, амортизацию основных средств, используемых в производстве товаров, работ или услуг. Иные расходы, не связанные с производством или согласно техническим регламентам в него не включенные, относите на косвенные расходы (кроме внереализационных).

В бухгалтерском учете прямые расходы будут аккумулироваться по счетам 20 и 23 (29), косвенные расходы — по счетам 25 и 26. (Инструкция по применению Плана счетов, утверждена приказом Минфина России от 31.10.2000 № 94н).

При осуществлении торговой деятельности к прямым расходам, учтенным по счету 44.01 «Издержки обращения в организациях, осуществляющих торговую деятельность», относятся приобретение товаров, реализованных в текущем отчетном (налоговом) периоде, и суммы расходов на доставку покупных товаров (транспортные расходы) до склада, в случае, если эти расходы не включены в цену приобретения указанных товаров. В состав расходов текущего отчетного (налогового) периода учитываем только ту часть транспортных расходов, которая непосредственно относится к реализованным в этом периоде товарам.

Остальные расходы, за исключением внереализационных расходов, определяемых в соответствии со ст. 265 НК РФ, осуществленные в текущем месяце, являются косвенными расходами и уменьшают доходы от реализации текущего месяца

Важную роль для правильности отражения расходов по счетам бухгалтерского учета играют статьи затрат — субконто. Бухгалтерский учет по статьям затрат позволит группировать расходы предприятия в зависимости от способа их включения в себестоимость каждого вида продукции/услуг. При отражении расходов, для дальнейшего корректного закрытия затратных счетов необходимо верно заполнить все объекты аналитического учета.

В программе «1С: Бухгалтерия 8 ред. 3.0» уже предопределены некоторые элементы справочника «Статьи затрат», и удалить их программа не позволит. Чтобы к ним перейти, выберите в программе вкладку «Справочники» > «Доходы и расходы» > «Статьи затрат».

Справочник «Статьи затрат» является иерархическим, для более информативного представления можно создать группы по экономическим элементам для удобства пользования. Подобная группировка позволит наглядно определить структуру себестоимости.

По затратным счетам важно верно указать все объекты аналитического учета:

- для счетов 20, 23, 29 укажите субконто «Подразделение», «Номенклатурная группа», «Статья затрат»;

- для счетов 25, 26, 44 укажите субконто «Подразделение» и «Статью затрат».

Контроль правильности ведения счетов осуществляйте с помощью оборотно-сальдовой ведомости. Присутствие хвостов и минусов по затратным счетам может свидетельствовать о наличии ошибок в объектах аналитического учета.

Налоговый учет расходов

В налоговом учете расходы также делят на прямые и косвенные (п 1. ст. 318 и ст. 320 НК РФ). В зависимости от вида деятельности их состав может отличаться.

Прямые расходы включаются в стоимость готовой продукции, а косвенные списываются в текущем периоде. При этом необходимо самостоятельно определить перечень прямых расходов, связанных с производством продукции, выполнением работ, оказанием услуг и закрепить его в учетной политике (п. 1 ст. 318 НК РФ).

Для торговых организаций перечень прямых расходов фиксированный и приведен в ст. 320 НК РФ. Остальные расходы, кроме внереализационных, относите к косвенным расходам и уменьшайте на них сумму доходов от реализации текущего месяца.

Важно правильно настроить состав прямых расходов в налоговом учете, от этого зависит корректное отражения расходов при закрытии месяца и дальнейшее отражение их в отчетности.

В программе «1С: Бухгалтерия 8 ред. 3.0» выберите вкладку «Главное» > «Настройки» > «Налоги и отчеты» > вкладка «Налог на прибыль» откройте ссылку «Перечень прямых расходов». Статьи расходов, не указанные в данном регистре, по умолчанию будут считаться косвенными и списываться в полном объеме на счет 90.08.1 «Управленческие расходы по деятельности с основной системой налогообложения» при закрытии месяца.

Обратите внимание: даже если перечень прямых расходов организации не меняется, запись регистра сведений «Методы определения прямых расходов производства в НУ» необходимо создавать на каждый год.

Схема закрытия затратных счетов

Операции закрытие месяца в бухгалтерском учете позволяют рассчитать точную себестоимость продукции/услуг с учетом всех затрат. Для подведения финансового результата в бухгалтерском учете по итогам месяца в программе «1С: Бухгалтерия 8 ред. 3.0» необходимо выполнить операцию «Закрытие месяца», для этого выберите вкладку «Операции» > «Закрытие месяца».

При производстве или выполнении работ/оказании услуг

при закрытии месяца сначала будут списаны косвенные расходы по затратным счетам 25 и 26.

Обратите внимание: у данных счетов нет субконто «Номенклатурная группа», по этому расходы будут списаны по подразделениям счетов 20 и 23.

Расходы со счета 25 будут списаны в счет 20 или 23 согласно выбранного варианта базы распределения для косвенных расходов (настройка в учетной политике «Методы распределения косвенных расходов»).

Расходы со счета 26 в зависимости от выбранного в учетной политике правила списания общехозяйственных расходов закроются следующим образом:

- в себестоимость продаж (метод директ-костинг) списание произойдет по со счета 26 в счет 90.08

- в себестоимость продукции, работ, услуг — списание произойдет в зависимости от установленных настроек методов распределения косвенных расходов со счета 26 в счет 20 или 23.

Таким образом, счет 25 на конец месяца должен иметь нулевое сальдо — расходы закрываются на счет 20 или 23.

Счет 23 будет полностью или частично списан в счет 20. Остаток по счету 23 на конец месяца покажет стоимость незавершенного производства.

Счет 20 будет закрыт:

- в случае если организация занимается производством продукции либо работами/услугами для основного производства, расходы распределятся на счет 40 или 43.

- в случае, если организация выполняет работы или оказывает услуги для сторонних организаций, закрытие произойдет на счет 90.02.

Остаток по счету 20 на конец месяца покажет стоимость незавершенного производства.

Таким образом, за исключением затрат по незавершенному производству, все расходы по счетам 20 и 23 должны быть списаны и не иметь остатков на конец месяца.

При осуществлении торговой деятельности расходы, учтенные по счету 44.01 «Издержки обращения в организациях, осуществляющих торговую деятельность», подлежат закрытию полностью или частично на счет 90.07.01 «Расходы на продажу по деятельности с основной системой налогообложения» (согласно утв. Плана счетов). В случае отсутствия выручки расходы далее будут отнесены как убыток на счет 90.09 «Прибыль/убыток от продаж» и далее списаны в счет 99.01.1 «Прибыли и убытки по деятельности с основной системой налогообложения».

Возможно дебетовое сальдо по счету 44.01 «Издержки обращения в организациях, осуществляющих торговую деятельность» в виде транспортных расходов, который относятся к нереализованным в данном отчетном (налоговом) периоде товарам.

А если счета не закрываются?

Если затратные счета не закрываются автоматически — проверьте объекты аналитического учета.

- неверно указано подразделение;

- статья затрат;

- номенклатура.

В случае если меняли статью затрат — перепроведите все документы, содержащие измененную статью. Иначе данные по затратным счетам будут отражены некорректно, и списаны/закрыты не будут.

Обратите внимание: неправильная формулировка статьи затрат повлечет ошибочное отнесение к формированию себестоимости продукции.

Изменение сумм первичных документов в прошлых периодах, когда был подсчитан финансовый результат по итогам месяца, повлечет за собой неподтвержденное сальдо, а именно — расходы, которые должны быть списаны, будут болтаться хвостами на затратных счетах. В случае внесение исправления в ранее проведенные документы не забудьте заново выполнить операцию закрытие месяца.

Контролируйте разнесенные расходы по затратным счетам с помощью оборотно-сальдовой ведомости, для этого в программе «1С: Бухгалтерия 8 ред. 3.0» выберите вкладку «Отчеты» > «Оборотно-сальдовая ведомость по счету» перейдите по ссылке «Показать настройки».

На закладке «Группировка», в зависимости от того по какому затратному счету формируете ведомость, установите флажки:

- по субсчетам;

- подразделения;

- номенклатурные группы;

- статьи затрат

Для более полного контроля на закладке «Показатели» установите флажок в поле НУ (данные налогового учета). В случае если у вас нет расходов, по которым различается бухгалтерский и налоговый учет, показатели должны совпадать.

Вам надо по-другому работать с наличкой. Кого прижмут налоговики и банки? Забирайте запись, пожалуй, лучшего вебинара «Клерка»: «Как будут контролировать наличку по 115-ФЗ».

Только до завтра можно забрать запись со скидкой 20%. Программу вебинара смотрите здесь

Источник