- Открыл ИП и не пользовался им. Как узнать про долги и что делать дальше?

- У неработающего ИП всегда копится долг по страховым взносам

- Если не было дохода, надо сдавать нулевую декларацию

- Как узнать про все долги ИП перед налоговой

- Судебные споры с участием ИП

- Как быть с ненужным ИП

- Новым ИП — год Эльбы в подарок

- Неработающие ИП налоговая закрывает сама, но это не всегда хорошо

- Нулевая отчётность в налоговую, ПФР и ФСС в 2021 году

- Нулевая декларация по УСН, если нет доходов и расходов

- 6-НДФЛ, если весь год не платили сотрудникам

- РСВ и 4-ФСС, если нет сотрудников

- СЗВ-М без сотрудников

- СЗВ-ТД, когда нет сотрудников

- СЗВ-СТАЖ без сотрудников

- Нулевая бухотчётность ООО

- Новым ИП — год Эльбы в подарок

- Полезно запомнить

- Какие налоги платит ООО на разных системах налогообложения

- Общая система налогообложения

- Упрощенная система налогообложения

- Минимальный налог для УСН «Доходы минус расходы»

- Единый налог на вмененный доход

- Отчисления за сотрудников

- Какую систему налогообложения выбрать для ООО

- Ответственность за неуплату налогов

- Как уменьшить сумму налогов для ООО

Открыл ИП и не пользовался им. Как узнать про долги и что делать дальше?

Часто бывает, что человек регистрирует ИП, но бизнес так и не начинает.

Главное, что нужно знать — даже у неработающего предпринимателя копится долг по ежегодным страховым взносам. Другие долги на неактивном ИП бывают не всегда. Но мы побудем параноиками и расскажем, как проверить все возможные.

Чтобы остановить накопление долга, надо закрыть ИП. С конца 2020 года налоговая делает это сама. Но при таком исходе человеку запретят быть предпринимателем на три года.

Теперь обо всем по порядку.

У неработающего ИП всегда копится долг по страховым взносам

ИП без сотрудников платит страховые взносы за себя для получения пенсии по старости и медицинской помощи по полису. Взносы идут в Пенсионный фонд и Фонд медицинского страхования. Но платят их в одно окно — в налоговую инспекцию.

Размер взносов для ИП без сотрудников складывается из двух частей. Фиксированная — ее государство устанавливает на каждый год. И дополнительная — ее платят в размере 1 % от дохода, превышающего 300 000₽. У неработающего ИП набегает именно фиксированная часть взносов за каждый год. Но налоговая может взыскать долг только за последние три года — это ограничение из ст. 113 НК РФ.

Фиксированная часть взносов за 2021 год составляет 40 874 ₽. Из неё 32 448 ₽ идёт в пенсионку и 8 426 ₽ в медстрах. Размеры взносов за предыдущие годы можно посмотреть здесь. Посчитать сумму за все года существования ИП можно в калькуляторе на сайте налоговой. Если ИП открылся не в начале года, размер взносов уменьшается пропорционально календарным дням. Если закрылся до конца года — тоже. Это следует из ст. 430 НК РФ.

Сроки оплаты взносов такие. Фиксированную часть платят каждый год до 31 декабря. Дополнительную часть — до 1 июля следующего года. Когда ИП закрывается, долги оплачивают в течение 15 дней после снятия с учёта в налоговой. Так сказано в ст. 432 НК РФ.

За нарушение сроков уплаты взносов налоговая насчитывает пени. Размер — 1/300 ключевой ставки. Но больше тела долга пени насчитать не могут — ст. 75 НК РФ. Калькулятор пени.

Если ИП ничего не продавал, не отрывал счёт и не нанимал сотрудников, он всё равно платит страховые взносы. Предприниматели спрашивали, законно ли это, в Конституционном Суде. Там сказали так. Человек открывает ИП добровольно. Значит, у него есть необходимые деньги, образование и навыки, чтобы работать и выполнять налоговые обязательства — Определение № 164-О.

Однако всё же есть периоды, за которые страховые взносы можно не платить. Они прописаны в п. 7 ст. 430 НК РФ:

— уход за ребенком до 1,5 лет, но не больше 6 лет на всех детей;

— уход за инвалидом I группы, ребенком-инвалидом или за пожилым человеком старше 80 лет;

— период проживания с супругом в военной части или за границей в дипломатическом представительстве. но в пределах 5 лет.

Чтобы налоговая отменила взносы, надо принести документы, которые подтверждают эти обстоятельства. Автоматом начисления не отменят.

Другие жизненные обстоятельства вряд ли избавят от долга. К примеру, суд отказался аннулировать взносы предпринимателю, который 6 лет сидел в тюрьме и не работал. Отказ объяснили тем, что даже из мест лишения свободы можно закрыть ИП через представителя, а не копить долг — дело № А34-10340/2019.

Если не было дохода, надо сдавать нулевую декларацию

Обычно предприниматель при регистрации выбирает спецрежим налогообложения — УСН, ЕНВД или патент. Так делают, потому что на спецрежимах платят меньше. Но если до заявления не дошли руки, ИП остается на общей системе налогообложения и платит НДФЛ, НДС и налог на имущество.

Единственный способ узнать свой налоговый режим — позвонить или сходить в налоговую.

Предприниматели на УСН, ЕНВД и общей системе раз в год или квартал сдают в налоговую инспекцию декларацию, даже если не зарабатывали. Так перед инспекторами подтверждают, что дохода не было и налог платить не надо. Декларацию без дохода называют нулевой. За каждую несданную декларацию налоговая штрафует на 1000 ₽ по ст. 119 НК РФ. Но штрафовать можно только за три последних года.

Штраф за несданные нулевые декларации плюсуется к долгу за неуплаченные страховые взносы и пени к ним.

🧮 Получается, что долг неработающего ИП перед налоговой — это сумма страховых взносов за последние три года + пени за просрочку уплаты + штрафы за декларации.

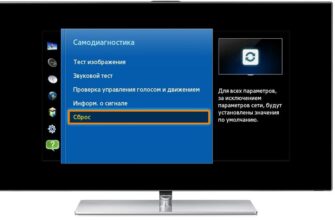

Как узнать про все долги ИП перед налоговой

Узнать полную и точную сумму долга можно, сходив лично в налоговую по месту жительства или через интернет-сервисы.

Посмотреть адрес своей налоговой и записаться на прием можно тут. На приёме у инспектора стоит запросить Справку о состоянии расчетов и Выписка операций по расчётам с бюджетом. По этим документам видно общую сумму долга и из-за каких платежей и штрафов она появилась. Через Эльбу тоже можно получить справку и выписку. А еще мы рассказывали, как разобраться в них.

Узнать про долги не выходя из дома и тут же погасить их можно в интернете:

— В разделе Налоговая задолженность через личный кабинет на Госуслугах;

— В личном кабинете ИП на сайте ФНС. Войти в кабинет можно через учетную запись с Госуслуг или с помощью ЭЦП, если она есть.

Долги по налогам не просто болтаются в личном кабинете ИП. Сначала налоговая присылает требование об уплате, а потом пытается списать деньги со всех известных счетов и личных карт предпринимателя. Инспекторам так можно — ст. 76 НК РФ.

Если инспекторы не находят деньги на счетах, долг передают судебным приставам. Те могут прийти домой и забрать имущество. Найти свое дело можно в банке данных исполнительных производств.

Судебные споры с участием ИП

Иногда ситуация с бизнесом развивается так. Открыли ИП, немного поработали, но бизнес не пошел, и все бросили.

Даже если предприниматель совсем недолго продавал товары или арендовал помещение, у него могли остаться долги перед клиентами и контрагентами. Досудебные претензии, которые они отправляли почтой, легко пропустить. И возможно, на предпринимателя уже подали в суд.

Узнать о судебных делах с поставщиками, подрядчиками и арендодателями можно в картотеке арбитражных дел. Это база всех судебных споров между предпринимателями.

Если есть опасность, что к ИП остались претензии от клиентов-физлиц, стоит проверить базу судов общей юрисдикции в сервисе ГАС Правосудие.

Если обнаружили, что вы участник судебного дела, стоит сразу подключиться. Сходить в суд, сфотографировать в материалах исковое заявление и доказательства. Потом ходить на судебные заседания, спорить или попробовать пойти на мировое.

Как быть с ненужным ИП

Неработающее ИП стоит закрыть. Это остановит накопление долгов по взносам. Но сами долги никуда не денутся. Долги останутся висеть на физлице, и рано или поздно их придется гасить.

Если закрыть ИП самостоятельно, в будущем можно будет открыть новое. Закрыть ИП без сотрудников просто, быстро и почти бесплатно. Посмотрите об этом нашу статью.

Продать или переоформить ИП на другого человека нельзя.

Новым ИП — год Эльбы в подарок

Год онлайн-бухгалтерии на тарифе Премиум для ИП младше 3 месяцев

Неработающие ИП налоговая закрывает сама, но это не всегда хорошо

С конца 2020 года налоговая сама закрывает неработающие ИП. Если говорить юридическим языком — исключает предпринимателя из единого госреестра по ст. 22.4 Закона № 129-ФЗ.

Неработающими считаются ИП при соблюдении двух условий:

— они дольше 15 месяцев не сдавали расчёты и декларации или не продлевали патент,

— есть непогашенный долг по налогам или взносам.

До исключения налоговая пробует найти кредиторов ИП. Для этого в журнале «Вестник государственной регистрации» публикуют сообщение о предстоящем закрытии ИП. Если в течение месяца никто из поставщиков, клиентов или бывших работников не заявит свои претензии, ИП ликвидируют.

Исключение из единого госреестра останавливает накопление долгов. Но, как и в случае с добровольным закрытием, все начисленные налоги и взносы переходят на физлицо.

Оставить ИП и ждать, что налоговая сама с ним разберётся, выгодно не всем и не всегда. В течение следующих трёх лет человек, чьё ИП закрыла налоговая, не сможет открыть новое. А ещё — неизвестно, когда инспекторы доберутся конкретно до вашего ИП. И всё это время размер долга будет расти, как снежный ком.

Статья актуальна на 04.02.2021

Получайте новости и обновления Эльбы

Подписываясь на рассылку, вы соглашаетесь на обработку персональных данных и получение информационных сообщений от компании СКБ Контур

Источник

Нулевая отчётность в налоговую, ПФР и ФСС в 2021 году

Нулевая декларация по УСН, если нет доходов и расходов

Нули в декларации легко объяснить отсутствием доходов.

Налоговая может засомневаться в правдивости сведений и проверить ваш счёт в банке. Если поступлений не было, вопросы отпадут. Если вы всё же получали деньги на счёт, скорее всего, вам направят требование о пояснениях. В такой ситуации важно объяснить налоговой, что это за деньги и почему вы не показали их в декларации. Например, в составе доходов не нужно учитывать пополнение счёта личными деньгами или возврат долга.

6-НДФЛ, если весь год не платили сотрудникам

Отчёт 6-НДФЛ нужно сдавать, если физлица получают от вас доходы — зарплату, дивиденды или беспроцентный заём. В годовой 6-НДФЛ входят и справки 2-НДФЛ, которые до 2021 года сдавали отдельно.

Если весь год не платили физикам, отчитываться не нужно, потому что в течение налогового периода вы не были налоговым агентом. 6-НДФЛ может быть нулевым.

Если человек получает от вас доход хотя бы раз за год, вы сдаёте 6-НДФЛ за тот квартал, в котором заплатили, и дальше до конца года.

Например, 15 апреля 2021 года ваше ООО выдало дивиденды учредителю. Вам предстоит сдать 6-НДФЛ за полугодие, 9 месяцев и год по итогам 2021 года.

Об отчётности по НДФЛ в статье «Как подготовить отчёт 6-НДФЛ».

РСВ и 4-ФСС, если нет сотрудников

Расчёт по страховым взносам в налоговую и 4-ФСС в фонд социального страхования сдают ИП с сотрудниками и все ООО.

Если у ИП в течение года нет работников, сдавать РСВ и 4-ФСС не нужно.

ООО отчитываются всегда. Если в организации нет сотрудников, сдайте нулевую отчётность, но это может привести к претензиям со стороны государства.

Дело в том, что ООО — это отдельная организация, в интересах которой действует директор. Зачастую в небольших фирмах работу директора выполняет сам учредитель. Он не платит себе зарплату и получает доходы в виде дивидендов. Но по трудовому законодательству директор — такой же сотрудник, как и все остальные, поэтому ему положена зарплата.

Особенно подозрительно контролёры относятся к фирмам, которые получают доходы, но сдают нулёвки по сотрудникам. Могут потребовать разъяснений, доначислить взносы и оштрафовать.

СЗВ-М без сотрудников

СЗВ-М — ежемесячный отчёт в пенсионный фонд, который содержит список всех ваших сотрудников.

Если вы ИП без сотрудников, сдавать СЗВ-М не нужно.

А в ООО есть хотя бы один сотрудник — директор, и его нужно показывать в СЗВ-М.

По поводу того, нужно ли сдавать СЗВ-М на директора-единственного учредителя, с которым не оформлен договор, нет единого мнения. Сам ПФР выпустил два письма с противоположными позициями. По письму от 6 мая 2016 года сдавать СЗВ-М нужно в любом случае, а уже в письме от 27 июля 2016 года ПФР говорит, что такой обязанности нет.

Мы рекомендуем трудоустроить директора хотя бы на неполную ставку и сдавать за него СЗВ-М и другие отчёты как за обычного сотрудника. Если с директором не оформлен трудовой договор, у контролирующих органов могут возникнуть вопросы. Читайте подробности об этом в статье.

Если вы всё-таки не хотите трудоустраивать учредителя, задайте в ваш ПФР вопрос, нужно ли показывать директора без трудового договора в СЗВ-М — у разных управлений могут быть разные мнения.

Если организация приостановила бизнес, не получает доходы, и в ней нет нанятых сотрудников, сдавать СЗВ-М не нужно. Такие разъяснения даёт ПФР на своём сайте.

СЗВ-ТД, когда нет сотрудников

СЗВ-ТД — отчёт в ПФР о кадровых событиях.

ИП без сотрудников не сдают СЗВ-ТД, показывать в отчёте самого индивидуального предпринимателя не надо. Нулевой формы отчёта не предусмотрено.

Если директор устроен в организации по трудовому договору, то СЗВ-ТД необходимо сдавать, как и на любого другого сотрудника. При приёме и увольнении — не позже чем на следующий рабочий день после издания приказа. Если происходили другие кадровые события, отчёт отправляют до 15 числа следующего месяца.

Если трудовой договор с учредителем не заключен, то сдавать СЗВ-ТД не нужно.

СЗВ-СТАЖ без сотрудников

СЗВ-СТАЖ — ежегодный отчёт в ПФР о стаже сотрудников.

Индивидуальные предприниматели, у которых нет сотрудников, отчёт не сдают. Нулевой формы СЗВ-СТАЖ не бывает.

Организациям необходимо сдавать отчёт, даже если с учредителем не заключён трудовой договор. Об этом говорится в Постановлении Правления ПФ РФ от 06.12.2018 № 507П. Если единственный директор-учредитель не получает зарплату, в поле Исчисление страхового стажа → Дополнительные сведения указывают «НЕОПЛ».

Нулевая бухотчётность ООО

Каждый год все ООО сдают бухгалтерскую отчётность, в которой отражают годовые итоги деятельности — деньги на счетах, имущество, долги, прибыль или убытки.

Бухотчётность не бывает нулевой, даже если вы не вели бизнес. В каждой организации есть уставный капитал, размер которого вы определяете при регистрации бизнеса и вносите на счёт в банке. Его нужно отразить в бухотчётности.

В Эльбе есть специальный тариф для ООО, которые сдают нулевую отчётность. О подробностях читайте на специальной странице.

Новым ИП — год Эльбы в подарок

Год онлайн-бухгалтерии на тарифе Премиум для ИП младше 3 месяцев

Полезно запомнить

| Бывают нулевыми | Не бывают нулевыми |

|---|---|

|

|

Статья актуальна на 02.02.2021

Получайте новости и обновления Эльбы

Подписываясь на рассылку, вы соглашаетесь на обработку персональных данных и получение информационных сообщений от компании СКБ Контур

Источник

Какие налоги платит ООО на разных системах налогообложения

Этот материал обновлен 01.02.2021

На каждой системе налогообложения компания платит разный состав налогов.

Это может быть один налог, как на упрощенке, или целый список, как на общей системе. Расскажу, как выбрать систему налогообложения и чем они между собой различаются.

Это обзорная статья, а не руководство по налогообложению. Мы не будем писать про экзотику: акцизы, водный налог, налог на добычу полезных ископаемых, сельскохозяйственный налог. И главное: не доверяйте в вопросах налогов только статьям из интернета. Для этого нужен опытный бухгалтер.

Общая система налогообложения

На общей системе налогообложения, или ОСН, придется платить несколько налогов и вести налоговый учет. Зато нет ограничений по доходу, количеству сотрудников и видам деятельности.

Компании на общей системе платят НДС, налог на прибыль, налог на имущество и другие налоги.

НДС. При продаже и перепродаже товаров и услуг компания обязана заложить в цену НДС. Чем больше посредников прошел товар, тем он дороже для конечного покупателя.

Вот какие ставки НДС действуют:

- Основная ставка — 20%.

- Льготная для некоторых продуктов питания, лекарств и детских товаров — 10%.

- Для товаров на экспорт, некоторых сопутствующих экспорту работ и услуг — 0%. Освобождение от НДС и ставка 0% — не одно и то же.

Компания экономит на НДС, если заключает сделки с партнерами на общей системе налогообложения. В этом случае она может принять к вычету НДС из счетов поставщиков.

Например, мебельный завод заказал у поставщика массив дуба. Его цена со всеми затратами и прибылью — 100 000 рублей. Поставщик начисляет на нее еще 20% НДС — 20 000 рублей. Стоимость массива для завода становится 120 000 рублей.

Завод купил массив и сделал из него шкаф. Окончательная цена шкафа со всеми накрутками — 500 000 рублей.

Завод начисляет на цену НДС 20% — 100 000 рублей. Цена шкафа для покупателей становится 600 000 рублей.

Эти 100 000 рублей НДС завод должен заплатить государству. Но не все так просто. Когда завод покупал дуб, он уже заплатил 20 000 рублей НДС. На эту сумму он может уменьшить свой налог. Получается, ему нужно заплатить НДС 80 000 рублей: 100 000 − 20 000 Р .

Представим, что поставщик дуба работает на упрощенке. Тогда он не платит НДС и не включает его в цену. ООО «Диван» не может сделать вычет по НДС и платит все 100 000 рублей налога.

Налог на прибыль. Если очень упрощенно, прибыль — разница между доходами и расходами. На нее начисляется 20% налога.

Налог на имущество. Налогом облагается недвижимость, которая числится на балансе компании в качестве основных средств. Например, офисное здание или склад. Такое имущество обычно в собственности компании, и его изначально приобретали не для перепродажи.

Если имущество входит в региональный перечень, налог начисляют на кадастровую стоимость, если нет — на балансовую. Весь список объектов и их кадастровая стоимость указаны в Едином государственном реестре недвижимости (ЕГРН).

Каждый регион устанавливает свою ставку налога на имущество в пределах 2,2%. А для недвижимости, которая облагается налогом по кадастровой стоимости, ставка не может быть больше 2%. Компания обязана сама считать налог на имущество и отчитываться по нему. По всем видам недвижимости есть свои нюансы, поэтому лучше, если налог посчитает бухгалтер.

Торговый сбор. Его платят владельцы торговых точек: магазинов, рынков, ярмарок, киосков, палаток, торговых автоматов. А автозаправкам его платить не нужно. Пока торговый сбор есть только в Москве, но в будущем может появиться в Севастополе и Санкт-Петербурге.

Сумма зависит от вида торговли и района: чем ближе к центру города, тем дороже. Ставки в законе Москвы — от 21 000 до 81 000 рублей за квартал.

Другие налоги. Все остальные налоги компании платят, если есть причина. За транспорт — транспортный налог, за землю в собственности или бессрочном пользовании — земельный налог.

Упрощенная система налогообложения

Упрощенная система налогообложения (УСН), или упрощенка, — система, на которой компания платит единый налог. Он заменяет НДС и налог на прибыль.

Компания может начать работу на УСН сразу после регистрации или перейти на нее позже. Вот каким требованиям нужно соответствовать, чтобы работать на УСН:

- Средняя численность сотрудников — не более 100 человек.

- Оборот — до 112,5 млн рублей в год для перехода, до 150 млн в год для дальнейшей работы.

- Отсутствие филиалов.

- Доля участия других компаний в уставном капитале меньше 25%.

- Остаточная стоимость основных средств не более 150 млн рублей.

Налоги ООО на УСН условно можно разделить на три группы.

Основной налог УСН. Тут два варианта: платить налог с доходов или с разницы доходов и расходов.

Налог на имущество для объектов в специальном перечне, который устанавливают региональные законы. Обычно это касается офисных и торговых центров и помещений в них. Если недвижимости нет в перечне или он не утвержден на начало года, налог платить не нужно.

Прочие налоги. Например:

- транспортный налог — если есть автомобили, зарегистрированные на компанию в ГИБДД. Компания может быть как собственником автомобиля, так и лизингополучателем;

- земельный налог — при наличии земли в собственности или в долгосрочном пользовании;

- торговый сбор — если компания занимается оптовой и розничной торговлей в Москве.

Для работы на упрощенке компания выбирает между системами «Доходы» с налоговой ставкой до 6% и «Доходы минус расходы» с налоговой ставкой от 5 до 15%. Ставка налога зависит от региона.

Работать на системе «Доходы минус расходы» выгодно, если расходы компании больше 60—65% от оборота. Например, такая схема подойдет продуктовому магазину или палатке с шаурмой. Если расходов мало, выгоднее система «Доходы».

Компания может менять систему упрощенки раз в год. Если сначала выбрали «Доходы минус расходы», но поняли, что это невыгодно, перейти на «Доходы» можно только в конце года. Для этого нужно подать заявление до 31 декабря.

Минимальный налог для УСН «Доходы минус расходы»

Если расходы превысят доходы, все равно придется заплатить минимальный налог. Это 1% от доходов за минусом начисленных авансовых платежей по итогам года.

Компания рассчитывает два налога: по обычной ставке и минимальный налог. Заплатить нужно сумму, которая оказалась больше.

Компании на УСН «Доходы» могут уменьшить налог до 50% на сумму уплаченных страховых взносов за сотрудников. А на УСН «Доходы минус расходы» — включить страховые взносы в расходы и так уменьшить доход, с которого платят налог.

В большинстве случаев компании на упрощенке не платят НДС и налог на прибыль. Но есть исключения — иногда эти налоги платить нужно:

- Налог на прибыль как налоговый агент при выплате дивидендов другим организациям.

- НДС при ввозе товаров в Россию.

- НДС как налоговый агент, если компания арендует имущество напрямую у государства, региона или муниципалитета, покупает металлолом и макулатуру у плательщика НДС.

Единый налог на вмененный доход

ЕНВД — специальный налоговый режим для некоторых видов деятельности, например розницы, общепита, бытовых услуг.

Налог на ЕНВД не зависит от дохода компании. Его платят с дохода, предполагаемого государством в этой сфере.

Например, государство решает, что ателье по пошиву одежды в Екатеринбурге зарабатывает с каждого квадратного метра помещения 100 000 рублей в квартал. На основе этого показателя нужно будет считать налог.

Ставка на ЕНВД — от 7,5 до 15%, зависит от муниципалитета. В Москве ЕНВД не действует.

Налог считают по сложной формуле: учитывают вид деятельности, площадь торгового зала, количество сотрудников. С этим лучше обращаться к бухгалтеру.

Вот в каких сферах можно работать на ЕНВД:

- Розничная торговля.

- Общественное питание.

- Бытовые и ветеринарные услуги.

- Ремонт, техническое обслуживание и мойка машин, а также стоянки.

- Размещение и распространение наружной рекламы и рекламы на транспорте.

- Сдача в аренду торговых мест и земельных участков.

- Гостиницы, хостелы, общежития, отели, сдача в аренду квартиры.

- Перевозка пассажиров и грузов.

Чтобы работать на ЕНВД, тоже нужно соответствовать требованиям: среднесписочная численность сотрудников за год должна быть не более 100 человек, доля участия других компаний в уставном капитале — до 25%.

Кроме единого налога, компания на ЕНВД платит налог на имущество из регионального перечня, земельный и транспортный налоги.

ЕНВД можно сочетать с общей и упрощенной системой, но придется вести раздельный учет.

Этот режим отменили с 1 января 2021 года

Отчисления за сотрудников

Если в компании работают сотрудники, за них придется платить НДФЛ и страховые взносы.

НДФЛ. Компания удерживает 13% с любых выплат сотрудникам: зарплаты, отпускные, больничные. Исключения — пособия по беременности и родам, выплаты по увольнению в пределах трех среднемесячных заработков, компенсации за вред здоровью на производстве и некоторые другие.

По НДФЛ компания выступает налоговым агентом. Она не платит налог из своих денег, а вычитает из зарплаты сотрудников и отправляет в бюджет.

Страховые взносы. Компания обязана заплатить взносы за сотрудников, даже если у нее не было доходов:

- на пенсионное страхование — 22% от зарплаты сотрудника;

- на медицинское — 5,1%;

- на социальное — 2,9%;

- взносы на травматизм — от 0,2 до 8,5%. Ставка зависит от уровня риска на рабочем месте: взносы за офис-менеджера и шахтера будут разными.

Чтобы защитить собственников бизнеса, государство установило лимиты. Если зарплата сотрудника за 2021 год превысила 966 000 Р , компания не платит взносы на социальное страхование с суммы превышения. В 2020 году лимит был меньше — 912 000 Р . А если превысила 1,292 млн рублей, компания платит взносы на пенсионное страхование по тарифу 10%, а не 22%.

Какую систему налогообложения выбрать для ООО

На ОСН могут работать все компании, для остальных режимов есть ограничения. Сначала проверьте, под какие системы налогообложения вы подходите, а потом выберите вариант, где будете платить меньше налогов.

Проверьте, попадает ли вид деятельности под ЕНВД. Каждый муниципалитет имеет право отменить ЕНВД на своей территории или сократить список видов деятельности — читайте местные документы. Например, в Москве нельзя работать на ЕНВД.

Проверьте ограничения: количество сотрудников и годовой доход компании. На ЕНВД и УСН нельзя работать, если среднесписочное количество сотрудников за год больше 100 человек.

Посмотрите, на какой системе налогообложения работает большинство контрагентов. Если на общей, то, скорее всего, придется выбрать такую же систему. Компаниям на ОСН будет невыгодно работать с партнером на упрощенке, потому что они не смогут принимать НДС к вычету.

С выбором режима поможет опытный бухгалтер. Если компания подходит под несколько режимов налогообложения, он посчитает налоговую нагрузку и скажет, как можно законно сэкономить на налогах. Если у бизнеса есть льготы, поможет их получить.

Ответственность за неуплату налогов

Компания может получить штраф и пени за ошибки в отчетности и суммах налога или просрочку платежей. Сумма штрафа зависит от того, намеренная это ошибка или случайная:

- случайная — штраф 20% от суммы неуплаты;

- намеренная — 40%. Если, конечно, налоговая докажет намеренность действий.

Директор может получить штраф от 5 до 10 тысяч рублей, дисквалификацию на срок до двух лет или уголовный срок. Все зависит от того, какую сумму недоплатили в бюджет, случайно или намеренно, первое это нарушение или нет.

Как уменьшить сумму налогов для ООО

Есть несколько законных способов уменьшить налог.

Налоговые льготы. На любом режиме налогообложения есть льготы для некоторых категорий предпринимателей. Они прописаны в местных законах.

Например, ставка 6% на УСН «Доходы» может быть уменьшена до 1—5% в разных регионах. В республике Бурятия действует ставка 5% для дошкольного и дополнительного образования, производства мебели и некоторых других видов деятельности. А в Крыму и Севастополе есть шанс работать по ставке 0%.

А на УСН «Доходы минус расходы» регион может установить ставку от 5 до 15%. Например, в Санкт-Петербурге ставка 7%, а в Крыму — 3% до 2021 года.

На ЕНВД ставка 15% может быть уменьшена до 7,5%. Чтобы узнать, действует ли в вашем регионе пониженная ставка, читайте решения муниципалитетов на сайте ФНС.

Налоговые спецрежимы. Малый и средний бизнес может работать на упрощенке, а в некоторых сферах, например рознице и общепите, — на ЕНВД.

Льготные налоговые территории. Компания может стать резидентом центра инноваций, технопарка или индустриального парка, например ИЦ «Сколково».

Выглядит это примерно так: в одном месте открывают научные и исследовательские институты, выставочные площадки, деловые и обучающие центры. Работать туда пускают не всех: нужно быть высокотехнологичной или ИТ-компанией и соответствовать критериям площадки.

Участники получают льготы на налог на прибыль, частично или полностью освобождаются от налога на имущество, а в случае со «Сколково» — еще и от НДС.

Экономия на взносах за сотрудников. Можно отдать часть функций на аутсорс и не платить страховые взносы. Например, можно не нанимать уборщицу, а приглашать клининговую компанию раз в месяц, не держать в штате юристов и бухгалтеров, а найти компанию-подрядчика.

Источник