- Как правильно оплатить командировку сотруднику

- Что считается служебной командировкой

- Кого можно, а кого нельзя отправлять в командировку

- Что оплачивает работодатель в качестве командировочных

- Оплата командировочных

- Особенности выплаты командировочных

- Порядок оформления командировки дистанционному работнику

- Законодательное обоснование

- Когда можно и нельзя отправить сотрудника в командировку

- Особенности оформления командировки

- Документальное сопровождение

- Дополнительные особенности

- Возмещение расходов

- Особенности отправки в командировку дистанционного сотрудника

Как правильно оплатить командировку сотруднику

Больше материалов по теме «Оплата труда» вы можете получить в системе КонсультантПлюс .

Работа некоторых сотрудников неразрывно связана с командировками. Выезд в другие города, регионы и страны является для них неотъемлемой частью эффективного производственного процесса.

Командировки могут быть вызваны необходимостью личного участия в деловых переговорах, обмене опытом, заключении сделок и т.д.

Как только руководство компании принимает решение о командировке кого-либо из сотрудников, бухгалтерия предприятия озадачивается целым рядом вопросов, в частности, о том, как правильно оформить, посчитать и провести служебную командировку. В данной статье мы подробно поговорим о служебных командировках, их порядке и расчете.

Кстати, быстро рассчитать сам размер командировочных вам поможет наш специальный калькулятор.

Что считается служебной командировкой

Понятие служебной командировки расшифровывается довольно просто: это отъезд работника по распоряжению начальства в другие населенные пункты для выполнения каких-либо поручений на строго определенный срок.

При этом за сотрудником предприятия на время отсутствия по постоянному месту работы сохраняется рабочее место, а также средняя з/п.

Кроме того, организация обязана возместить все расходы, связанные с командировкой.

Кого можно, а кого нельзя отправлять в командировку

Приказом руководства командировать со служебными поручениями можно любого сотрудника предприятия, имеющего подходящую для выполнения выездных задач квалификацию и опыт работы. Но есть исключения.

В командировку нельзя отправлять женщин, ожидающих рождения ребенка, имеющих малолетних детей; работников, которым не исполнилось 18 лет, а также тех, кто ухаживает за больными близкими или детьми-инвалидами.

Во всех этих случаях, выполнение работ вне рабочего места возможно только при личном письменном согласии конкретного сотрудника и отсутствии врачебных противопоказаний.

Вопрос: Куда сдавать документы для получения командировочных расходов, оплаты проезда в отпуск, денежной компенсации за наем жилья?

Посмотреть ответ

Что оплачивает работодатель в качестве командировочных

Оплата командировочных – четко регламентированная ТК РФ часть расходов предприятия. Для соблюдения установленных законом норм, бухгалтеру следует знать, что к ним относятся:

- суточные, т.е. расходы на питание, проезд, проживание и т.д.. Суточные выдаются авансом, на основе приказа руководителя, непосредственно перед отъездом работника в командировку. Не имеет значения, в какой форме будут переданы суточные – наличными средствами на руки или через безналичный перевод на банковскую карту.

После возвращения, командировочный должен отчитаться перед бухгалтером о расходах во время поездки со всеми подтверждающими документами (чеками, билетами и т.п.).

В зависимости от затрат, он либо получает дополнительные деньги (если аванс, полученный в качестве суточных был превышен), либо возвращает в кассу остаток.

Оплата командировочных

Для того, чтобы верно рассчитать командировочные бухгалтеру не нужно придумывать какие-то формулы и схемы, потому что существует подробно разработанный определенный алгоритм действий. Пойдем по порядку.

- Для начала нужно вычислить количество дней, фактически отработанных командировочным в расчетном периоде. Если сотрудник давно работает на предприятии, то за расчетный период берем год, то есть 12 месяцев перед отъездом работника в командировку. Если он работает меньше года, то расчетным периодом будет считаться время с момента трудоустройства;

Внимание: Каждый бухгалтер должен помнить о том, что при расчете командировочных можно учитывать только рабочие дни!

Календарные дни, как при расчете, например, отпускных, учитывать не нужно. Также из расчетного периода необходимо исключить время, проведенное в предыдущих командировках, в отпусках, на больничных, в отгулах и т.п.

Следующее, что нужно сделать для правильного расчета командировочных – определить величину среднего заработка в расчетный период. Сюда включаются все выплаты по системе оплаты труда, принятой на предприятии, за минусом выплат на социальную и материальную помощь, а также отпускных и больничных – их при вычислении средней з/п учитывать не надо;

Важно! Бывает, что в то время, пока сотрудник компании находится в командировке, руководство предприятия принимает решение о пересмотре тарифов и окладов в сторону повышения.

В этом случае для верного расчета командировочных, необходимо обязательно проиндексировать и средний заработок командировочного.

К сведению! Не следует забывать о том, что командировочные облагаются налогом на доходы физических лиц (НДФЛ)!

Исключения составляют, ситуации, если ежедневная сумма суточных не выше 700 рублей при командировке по России и не выше 2500 рублей – при выезде за границу.

Особенности выплаты командировочных

В некоторых случаях бухгалтерии предприятия при расчете командировочных приходится использовать дополнительные методы начисления. Разберем их подробнее.

- Доплата до среднего оклада. Иногда происходит так, что при вычислении командировочных, итоговая сумма, которую получает на руки командированный сотрудник, существенно меньше той, что он получил бы, находясь на своем рабочем месте, без отъезда. В этом случае руководство предприятия вправе разрешить бухгалтерии доплатить ему командировочные до фактической заработной платы.

Как показывает практика, в подавляющем большинстве случаев именно так и происходит, поскольку в ухудшении материального положения командировочных, руководители компаний, как правило, не заинтересованы.

Выходные в командировке. Иногда командировки длятся не пару-тройку дней, а несколько недель, соответственно, некоторые дни в командировке выпадают на выходные. Что делать в таких ситуациях? По закону, если в эти дни сотрудник фактически не работал, то оплачивать их не нужно. Но если ему все же приходилось выполнять свои должностные обязанности, то в этом случае ему полагается, не менее чем двойная оплата труда.

В качестве варианта компенсации за работу в выходные дни, по ТК РФ, вместо двойной оплаты может быть предоставлено право последующего отгула за отработанный выходной.

Работа по совместительству. Ситуации, когда сотрудник сначала работает как совместитель, и только затем принимается в штат предприятия, встречаются не так уж и редко. При таком положении дел, средний заработок сотрудника нужно считать за предыдущий календарный год, включая и то время, когда он был совместителем. Понятно, что в этом случае величина среднего заработка будет меньше.

Но есть пара законных методов для повышения средней з/п в пользу сотрудника. Первый заключается в том, чтобы прописать в коллективном договоре компании, что расчетный период для вычисления командировочных считается с момента зачисления работника в штат. Второй – нужно своевременно уволиться с совместительства и перейти на штатную работу в организацию.

Как видно из вышеприведенных сведений, расчет командировочных имеет свои тонкости и особенности. Для того, чтобы правильно их рассчитать, соблюсти нормы российского законодательства и при этом не нарушить прав сотрудников, важно учитывать все нюансы. Как правило, опытный, грамотный бухгалтер всегда вовремя знакомится со всеми нововведениями в Трудовой кодекс РФ по этой части и не допускает ошибок, сохраняя права как работника так и организации.

Источник

Порядок оформления командировки дистанционному работнику

Больше материалов по теме «Сотрудники» вы можете получить в системе КонсультантПлюс .

С появлением компьютера некоторые специалисты получили возможность работать дистанционно. Это условие работы обычно фиксируется в трудовом договоре. Дистанционных сотрудников можно отправлять в командировки. Однако делать это нужно правильно.

Вопрос: Как отразить в учете расходы на командировку дистанционного работника?

Работник организации, работающий по договору о дистанционной работе, направлен в командировку в другой регион РФ (отличный от места нахождения работника) сроком на пять рабочих дней. Коллективным договором предусмотрено, что при командировках на территории РФ суточные выплачиваются в размере 600 руб. в день. Аванс на командировочные расходы перечислен на банковскую карту работника в сумме 30 000 руб.

По окончании командировки работник представил авансовый отчет с приложением подтверждающих документов, согласно которому:

— стоимость приобретенных авиабилетов составила 13 200 руб. (в том числе 10% НДС — 1 200 руб.);

— стоимость проживания в гостинице — 12 000 руб. (в том числе НДС 2 000 руб.);

— суточные за пять дней командировки — 3 000 руб.

Документы, подтверждающие расходы на проезд (перелет) и проживание (счет из гостиницы и авиабилеты), оформлены на бланках строгой отчетности с выделением суммы НДС отдельной строкой. Неизрасходованные денежные средства в сумме 1 800 руб. работник возвратил на расчетный счет организации в безналичной форме. Командировка связана с производством и не направлена на приобретение активов.

Для целей налогообложения прибыли доходы и расходы учитываются методом начисления.

Посмотреть ответ

Законодательное обоснование

Работодатель не должен организовывать для дистанционного сотрудника рабочее место в компании. Специалист может работать там, где ему комфортно. Работодатель имеет право отправить работника в командировку на основании письма Минтруда №14-2/ООГ-4733. Но при этом нужно руководствоваться этими нормативными актами:

- Статьи 166-168, 203, 259 и 310 ТК РФ.

- Пункт 3 статьи 217 НК РФ.

- Постановление Правительства №749 от 29 июля 2015 года «О направлении в служебные командировки».

- Письмо Казначейства №42-7.4-05/5.2-554.

- Письмо Минфина №03-03-06/1/31945.

Командировка дистанционного специалиста оформляется в стандартном порядке.

Вопрос: Внутренний совместитель, работающий в офисе и дистанционно (в свободное от основной работы время), направлен в командировку по основному месту работы. Как оформить направление этого работника в командировку? Правильно ли продолжить дистанционную работу по совместительству, а не отправить работника в отпуск без сохранения заработной платы?

Посмотреть ответ

Когда можно и нельзя отправить сотрудника в командировку

Оформление командировки дистанционного специалиста возможно при наличии этих обстоятельств:

- С сотрудником заключено трудовое соглашение.

- Специалист отправляется в поездку по поручению руководства.

- Цель командировки – исполнение задания работодателя.

- Работник отправляется в поездку из города, в котором находится его рабочее место.

Исходя из последнего пункта можно сделать вывод о том, что командировкой признается и поездка в офис фирмы, если он располагается в другом городе.

Запрещается отправлять в командировку этих работников:

- Беременные (статья 259 ТК РФ).

- Не достигшие 18-ти лет (статья 268 ТК РФ).

- Специалисты, работающие по ученическому соглашению (статья 201 ТК РФ).

Ограничения относительно командировок установлены этим сотрудникам:

- Мать или отец с ребенком младше 3 лет.

- Родители, ухаживающие за детьми-инвалидами или тяжело больными родственниками.

От всех этих лиц при их отправлении в командировку нужно получать письменное согласие. Если его нет, то и командировка не оформляется.

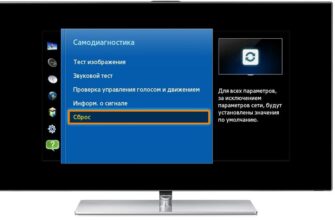

Особенности оформления командировки

Командировка дистанционного сотрудника оформляется в стандартном порядке. Иногда оформление даже не требует посещения офиса сотрудником. Возможно это тогда, когда в фирме принят электронный документооборот. В этом случае дистанционный сотрудник просто ставит на документах электронную подпись. Процедура осуществляется в соответствии с ФЗ №63 «Об электронной подписи» от 6 апреля 2011 года. Электронная подпись позволяет заверять все соглашения на расстоянии.

Документальное сопровождение

Оформление командировки сопровождается созданием этих документов:

- Приказ о назначении командировки по форме Т-9.

- Удостоверение по форме Т-10.

- Служебное задание, которое нужно выполнить в командировке.

- Отчет об исполнении задания.

Служебное задание обязательно нужно составлять только в том случае, если соответствующий пункт есть в локальных актах. Если же этого пункта нет, задание прописывается в приказе. Если сотрудник отправляется в командировку на служебном автомобиле, в приказе нужно отразить и это. К приказу необходимо приложить смету предполагаемых трат.

Перед командировкой работнику предоставляется аванс. Выдать деньги также можно дистанционно. Для этого используется перевод на банковскую карту. Деньги переводятся именно на зарплатную карту.

К СВЕДЕНИЮ! Продолжительность командировки может быть любой. Длительность ее законом не ограничивается. Зависеть она будет от количества поставленных задач, их сложности.

ВАЖНО! Рабочее место дистанционного специалиста устанавливается по адресу его проживания. Любые поездки в объекты, находящиеся в других городах, можно оформлять в качестве командировок. Служебной признается любая поездка, из которой нельзя вернуться в течение дня.

Если для поездок выдается служебный автомобиль, у сотрудника должны быть регистрационные бумаги и полис обязательного страхования. Путевые листы заполнить обязан сам специалист. Он также обязан учитывать ГСМ и следить за техническим состоянием авто.

Дополнительные особенности

Первый шаг – это подготовка к командировке. Если нужно получать согласие от работника, ему направляется уведомление. Согласно закону, уведомление нужно отправлять беременным и несовершеннолетним сотрудникам. Но на практике оно оформляется и тогда, когда работник направляется в продолжительную командировку.

Обоснование командировки – это, как правило, служебная записка. В ней указываются цели и задачи поездки, ее длительность. На записке проставляется печать компании. Если локальные акты не обязывают составлять записку, заменить ее можно приказом руководителя.

Возмещение расходов

В статье 167 ТК РФ указано, какие именно траты обязан возместить работодатель:

- На проезд.

- На аренду жилья.

- Суточные.

- Прочие издержки, предусмотренные внутренними актами.

Размер суточных составляет до 700 рублей в день. Это та сумма, трата которой не требует подтверждения. Если это выезд в другую страну, то компенсировать также требуется визовые и консульские сборы, траты на оформление загранпаспорта.

К СВЕДЕНИЮ! Руководитель фирмы может увеличить сумму суточных. Для этого нужно внести соответствующий пункт в локальные акты. Деньги, выплачиваемые сверх 700 рублей, облагаются НДФЛ.

Командировочные выдаются на основании заявления сотрудника. Соответствующее положение содержится в письме Минфина №03-11-11/42288. Назначение платежа – это деньги под отчет.

Рассмотрим дополнительные особенности выдачи денег:

- Если дистанционный работник ежедневно возвращается в город, в котором он обычно работает, командировочные начисляться не будут. Однако он может получить компенсацию своих трат. Для этого собирается документальное подтверждение трат на транспорт и прочее. Расходы возмещаются по окончании поездки.

- Перед поездкой выдается аванс. Он переводится, как правило, на зарплатную карту.

- Все документы, подтверждающие расходы сотрудника, предоставляются не позднее 15 дней после поездки.

- Если командировочный будет ездить на служебном транспорте, ему также выплачиваются компенсации на бензин. При этом нужно соблюдать установленные лимиты: 1 200 рублей в месяц, если объем двигателя не превышает 2 000 куб. метров. Если же он превышает эту отметку, лимит увеличивается до 1 500 рублей.

- Если это непродолжительная командировка, то размер компенсации определяется пропорционально дням.

- Если сотрудник использует служебное авто, к отчету должны прикрепляться чеки АЗС.

Что делать, если работник не до конца израсходовал аванс? Неистраченные деньги сдаются в кассу компании.

Особенности отправки в командировку дистанционного сотрудника

При отправке в командировку дистанционного специалиста обычно не возникает сложностей. Процедура не предполагает никаких дополнительных нюансов. Все выполняется так же, как и при отправке в командировку сотрудника, рабочее место которого находится в компании.

Единственная особенность – в рассматриваемой ситуации обычно все процедуры выполняются дистанционно. По электронной почте пересылаются документы, скрепляемые электронной подписью. Аванс направляется на банковскую карту. Однако, если обеим сторонам так удобно, сотрудник может явиться в офис лично.

Источник